Tipos de ordens e algoritmos

Os clientes têm acesso a mais de 100 tipos de ordem, algoritmos e ferramentas

Tipos de ordens, algoritmos e ferramentas da IBKR

Clientes com contas IBKR Pro usam nossos tipos de ordens, algoritmos e ferramentas para implementar estratégias de negociação e limitar riscos, agilizar a execução, melhorar preços, proteger a privacidade, operar de acordo com os movimentos do mercado e simplificar o processo de negociação.

Use os filtros abaixo e selecione um item para saber mais sobre tipos de ordem, algoritmos e ferramentas.

Nenhum resultado. Ajuste suas seleções de filtro.

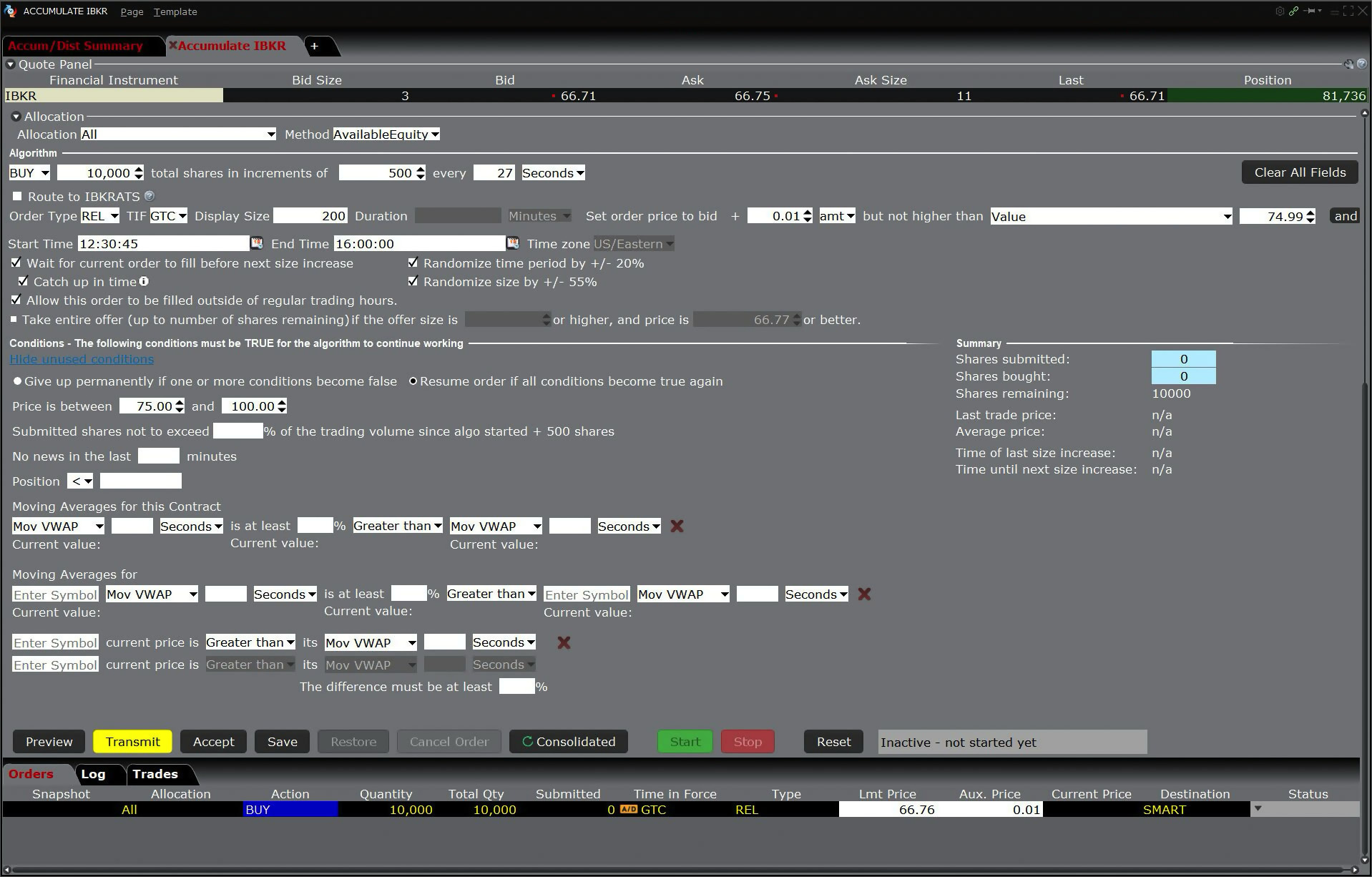

Algo

Acumulação/Distribuição

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Smart, Direto, IBKR ATS

Vídeo-aulas

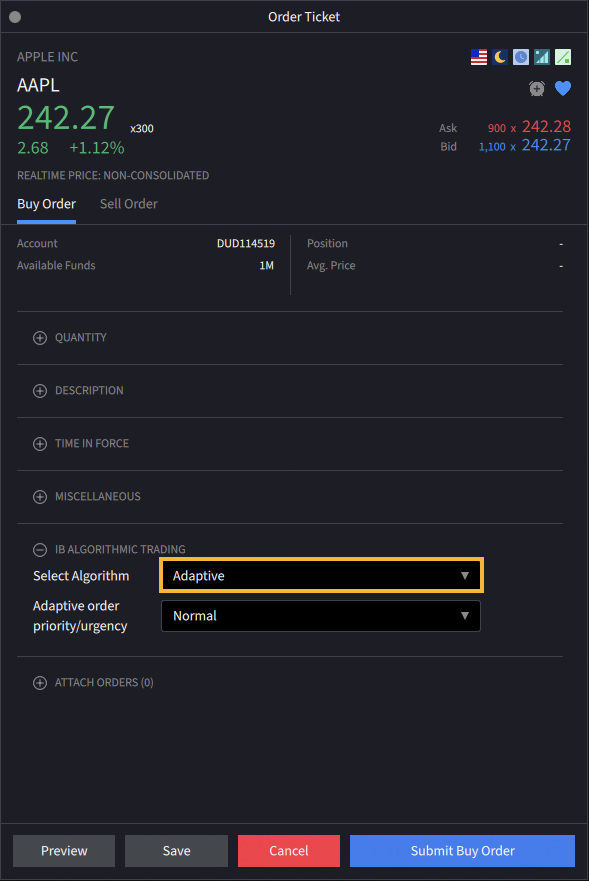

Algo

Algoritmo adaptativo

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: IB Algo

Vídeo-aula

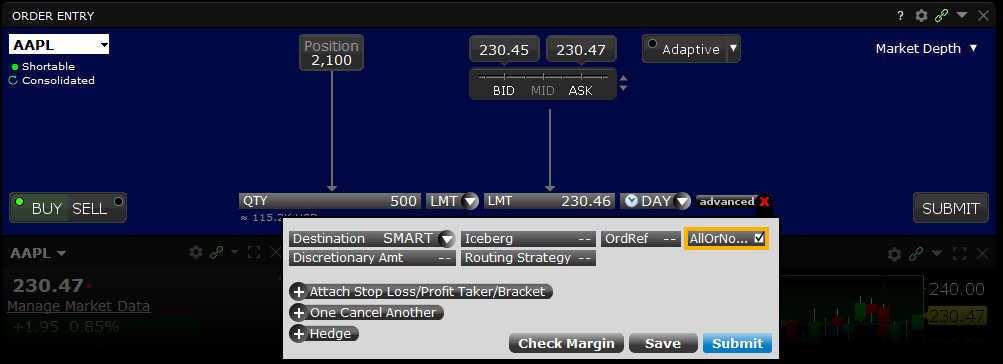

Tipo de ordem

Tudo ou nada

Plataformas: Todas

Regiões: Apenas EUA

Roteamento: Smart

Vídeo-aula

Algo

Preço de chegada

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: IB Algo

Vídeo-aula

Tipo de ordem

Em leilão

Plataformas: Apenas TWS

Regiões: Somente fora dos EUA

Roteamento: Direto

Tipo de ordem

Combinada automática limitada

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Direto

Tipo de ordem

Combinada automática a mercado

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Direto

Algo

Ponderar impacto e risco

Plataformas: Apenas TWS

Regiões: Apenas EUA

Roteamento: IB Algo

Vídeo-aula

Ferramenta

Cesta

Plataformas: Apenas TWS

Regiões: Apenas EUA

Roteamento: Direto

Vídeo-aula

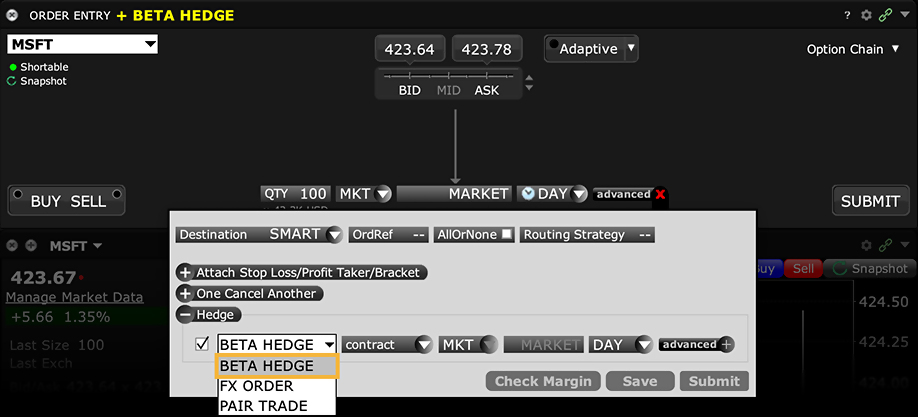

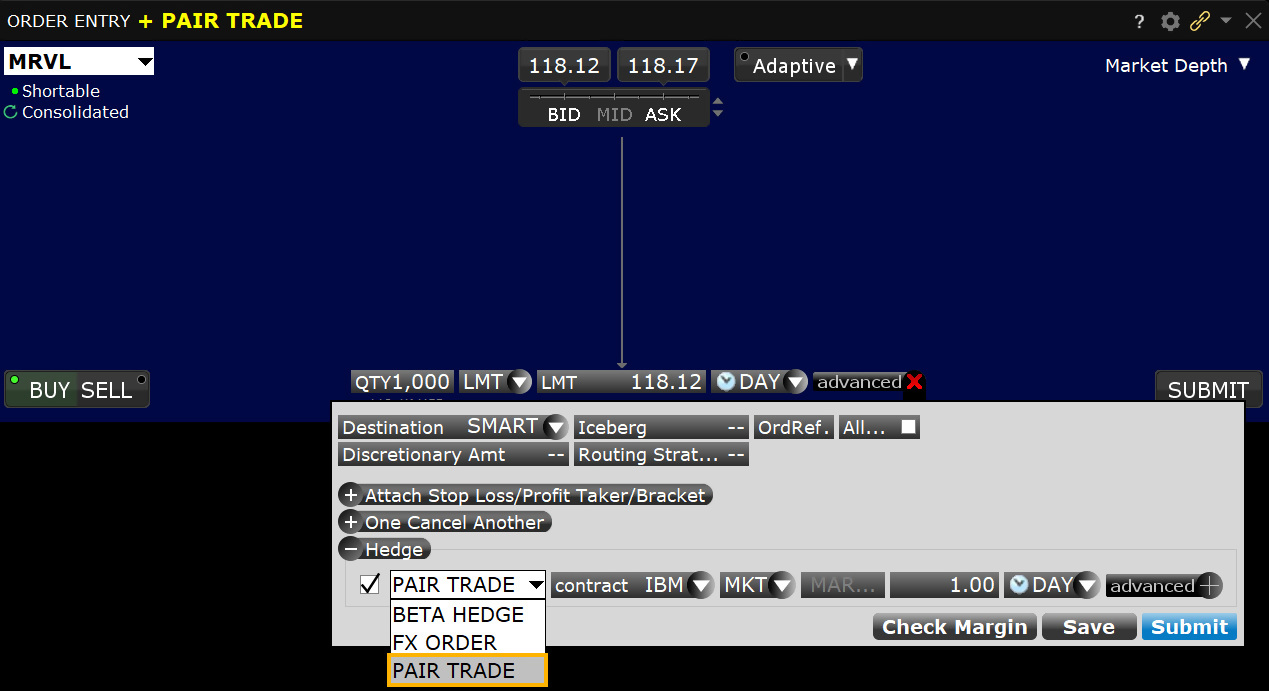

Ordem anexada

Beta hedge

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Direto

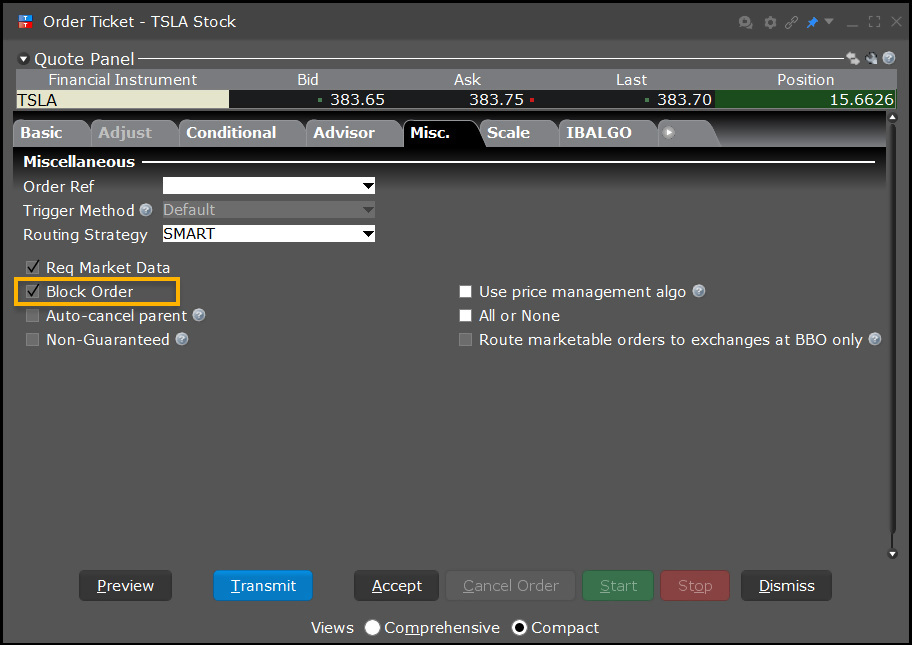

Ferramenta

Bloco

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

Tipo de ordem

Ao melhor preço (Box Top)

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

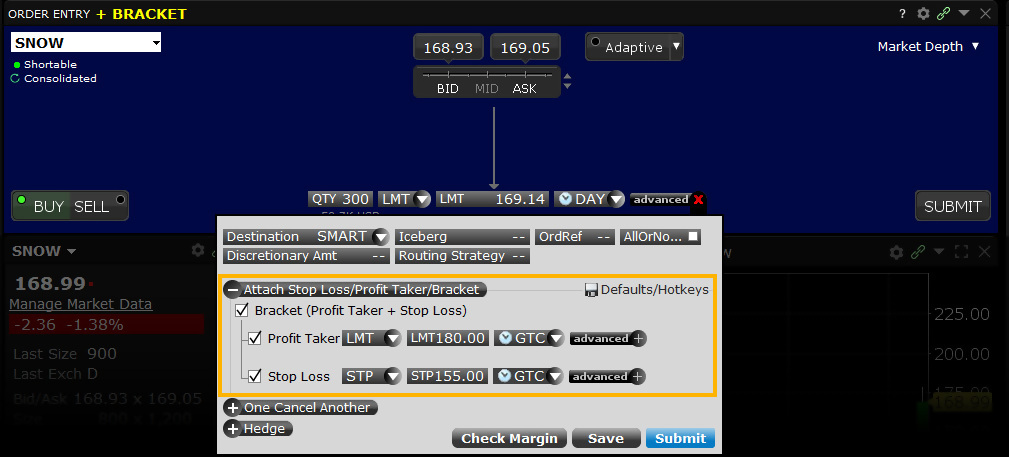

Tipo de ordem

Suporte (Bracket)

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: Smart, IB Algo

Vídeo-aula

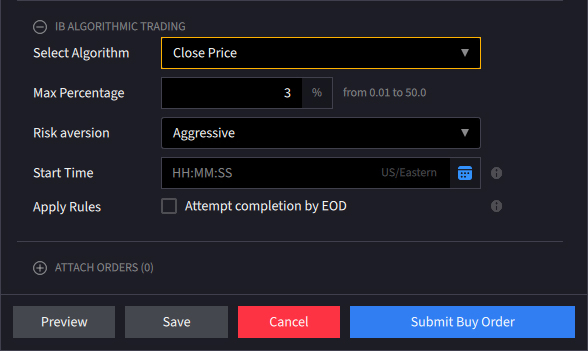

Algo

Preço de fechamento

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: IB Algo

Vídeo-aula

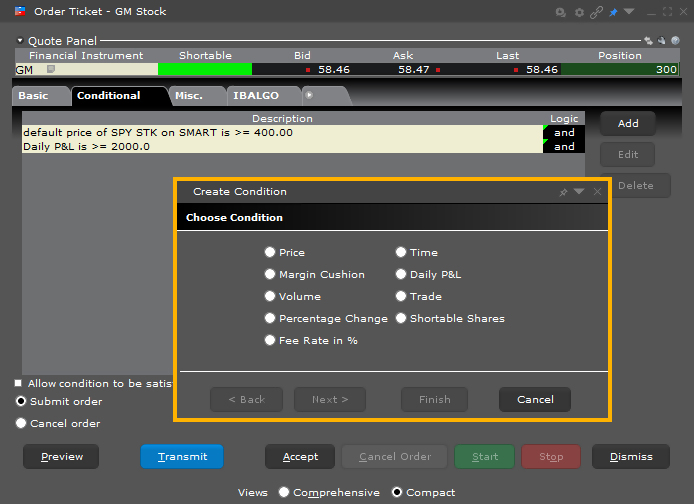

Ferramenta

Condicional

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: Smart, IB Algo

Vídeo-aula

Ferramenta

Conversão de moeda

Plataformas: Específicas

Regiões: EUA e outros países

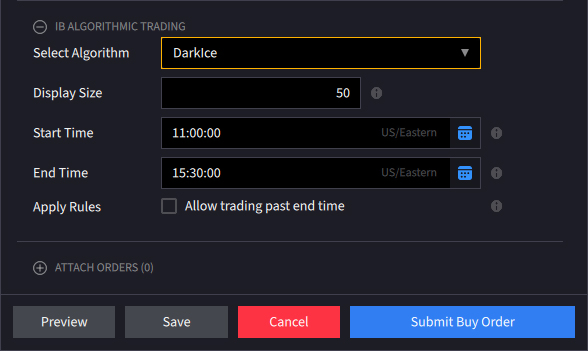

Algo

Dark ice

Plataformas: Específicas

Regiões: Apenas EUA

Roteamento: IB Algo

Vídeo-aula

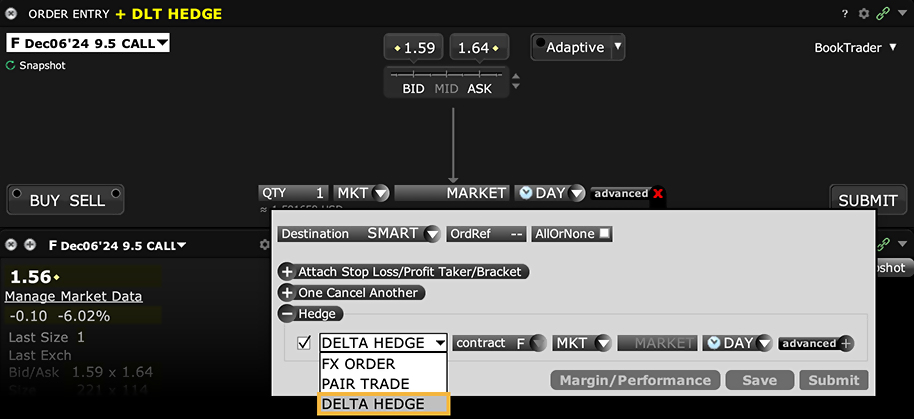

Ordem anexada

Delta hedge

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

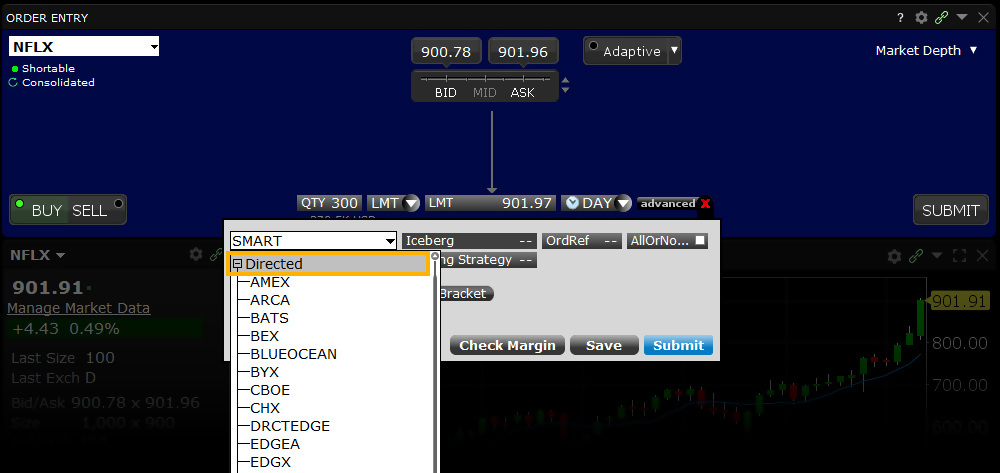

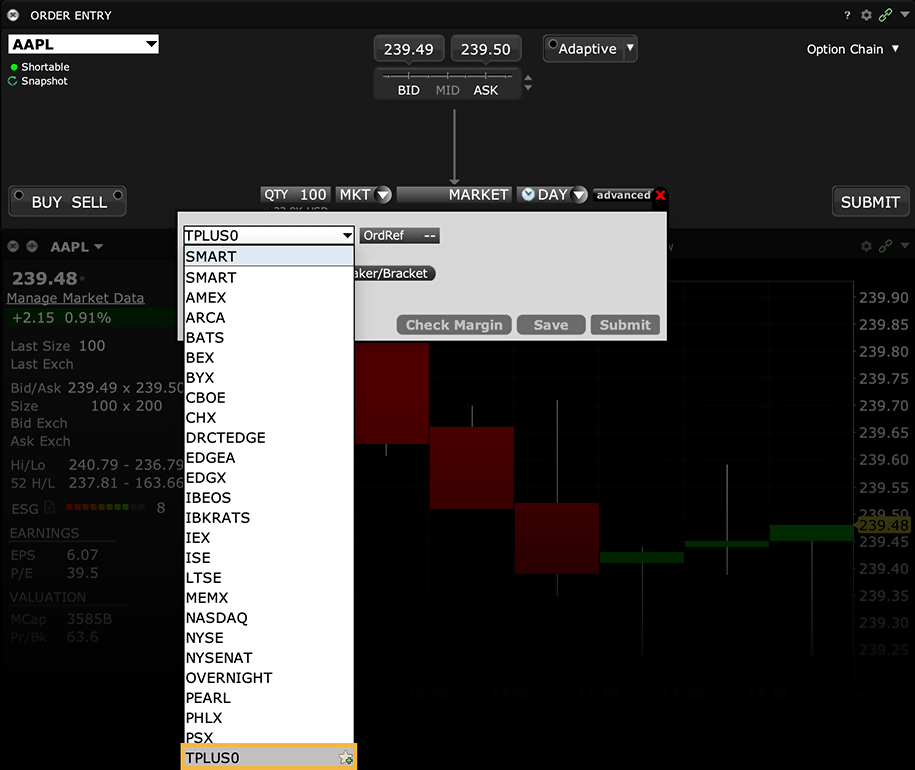

Tipo de ordem

Roteamento direto

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Direto

Vídeo-aula

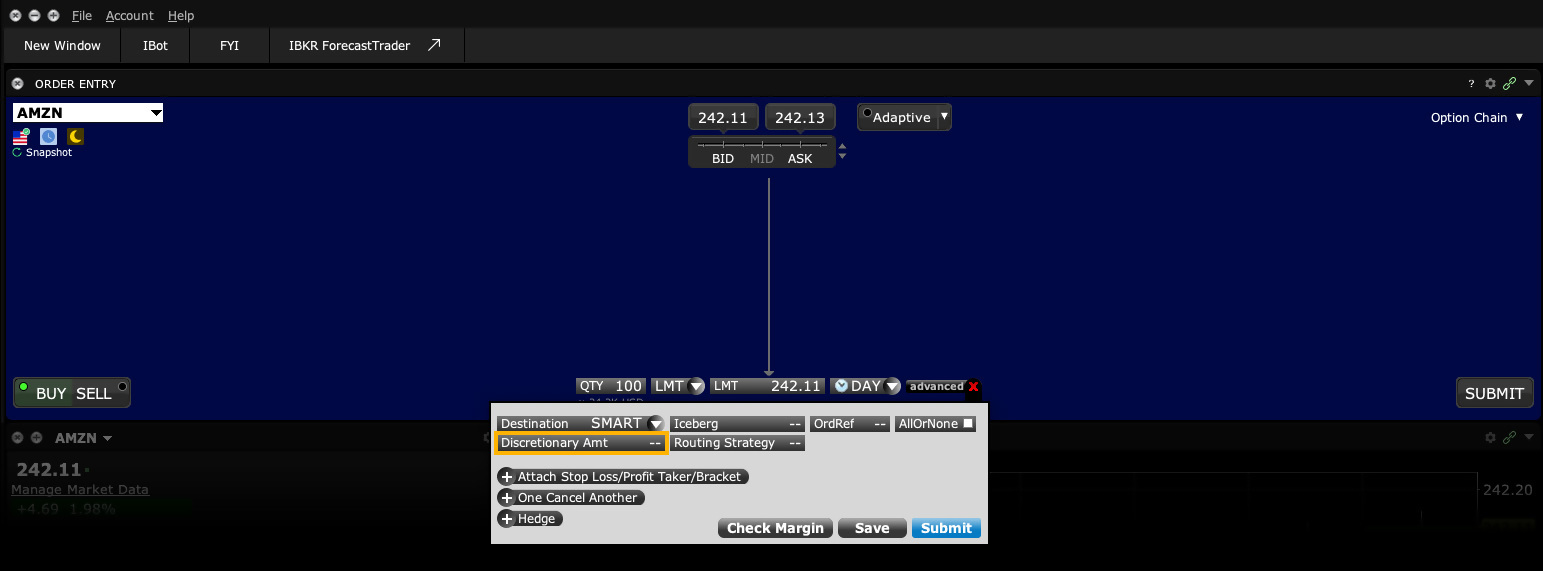

Tipo de ordem

Discricionária

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Smart

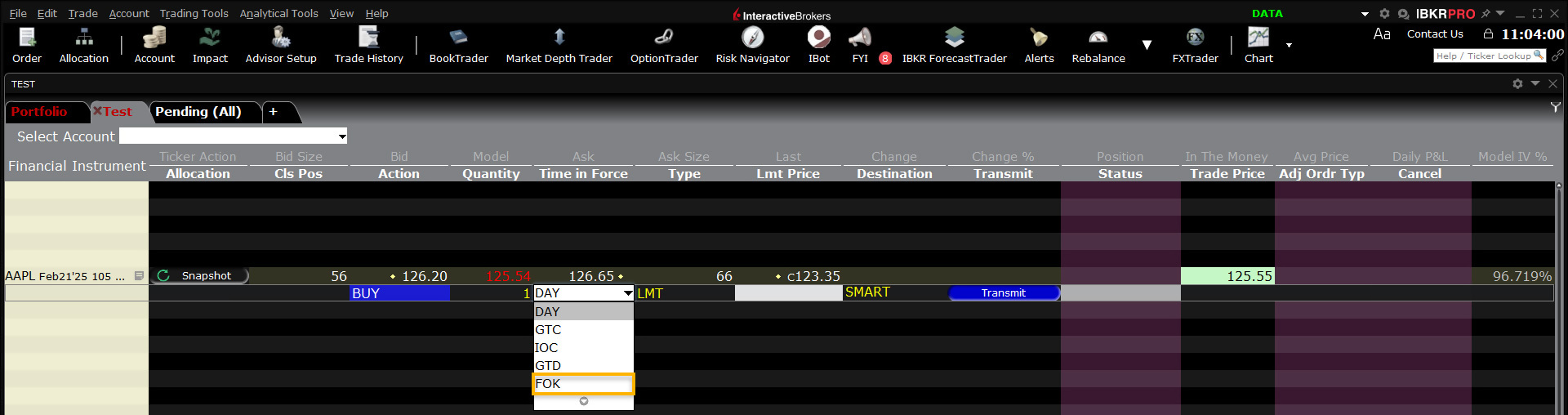

Tipo de ordem

Execução imediata (Fill or Kill)

Plataformas: Específicas

Regiões: Somente EUA

Roteamento: Smart, Direto

Tipo de ordem

Ações fracionárias

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Smart

Vídeo-aula

Tipo de ordem

Funari

Plataformas: Apenas TWS

Regiões: Somente fora dos EUA

Roteamento: Direto

Ordem anexada

Ordem FX

Plataformas: Apenas TWS

Regiões: Somente fora dos EUA

Roteamento: Direto

Vídeo-aula

Tipo de ordem

Válida até o cancelamento (GTC)

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

Válida até a data/hora (GTD)

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Tipo de ordem

Oculta

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

IBKR ATS

Plataformas: Todas

Regiões: Apenas EUA

Roteamento: Direto

Vídeo-aula

Tipo de ordem

IBKR ATS Indexada à melhor

Plataformas: Todas

Regiões: Apenas EUA

Roteamento: Direto

Vídeo-aula

Tipo de ordem

IBKR ATS Indexada intermediária

Plataformas: Todas

Regiões: Apenas EUA

Roteamento: Direto

Vídeo-aula

Tipo de ordem

IBKR ATS – Redirecionar para o destino SMART

Plataformas: Todas

Regiões: Apenas EUA

Roteamento: Direto

Vídeo-aula

Tipo de ordem

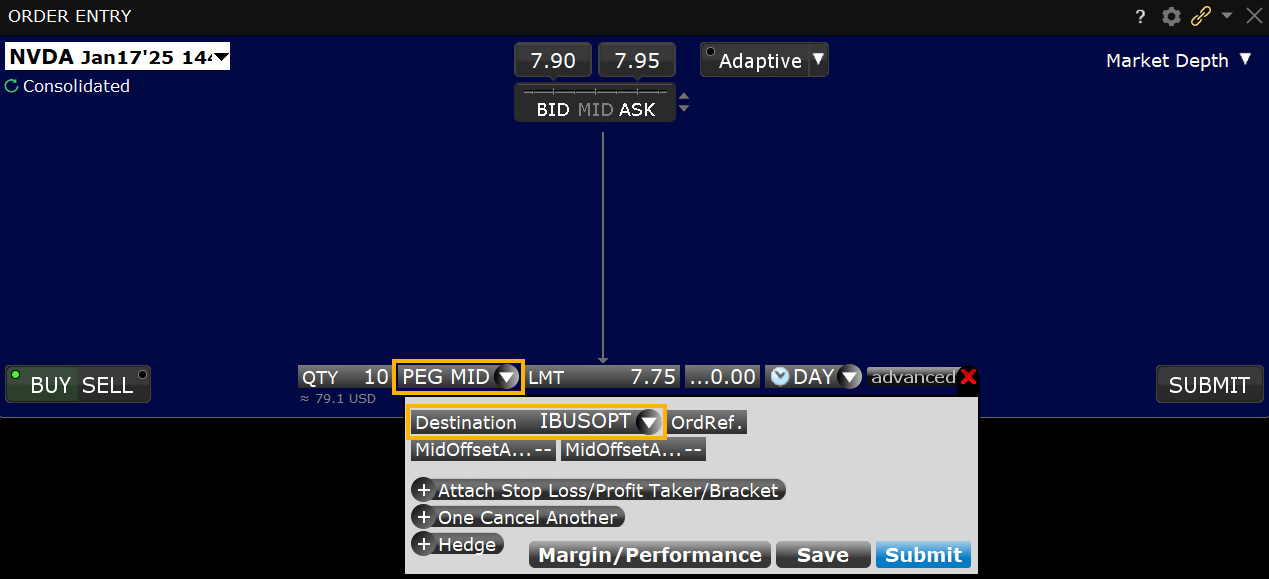

Destino IBUSOPT

Plataformas: Todas

Regiões: Apenas EUA

Roteamento: Direto

Vídeo-aula

Tipo de ordem

IBUSOPT Indexada à melhor (Pegged-to-Best)

Plataformas: Apenas TWS

Regiões: Apenas EUA

Roteamento: Direto

Vídeo-aula

Tipo de ordem

IBUSOPT Indexada intermediária (Pegged-to-Midpoint)

Plataformas: Todas

Regiões: Apenas EUA

Roteamento: Direto

Vídeo-aula

Tipo de ordem

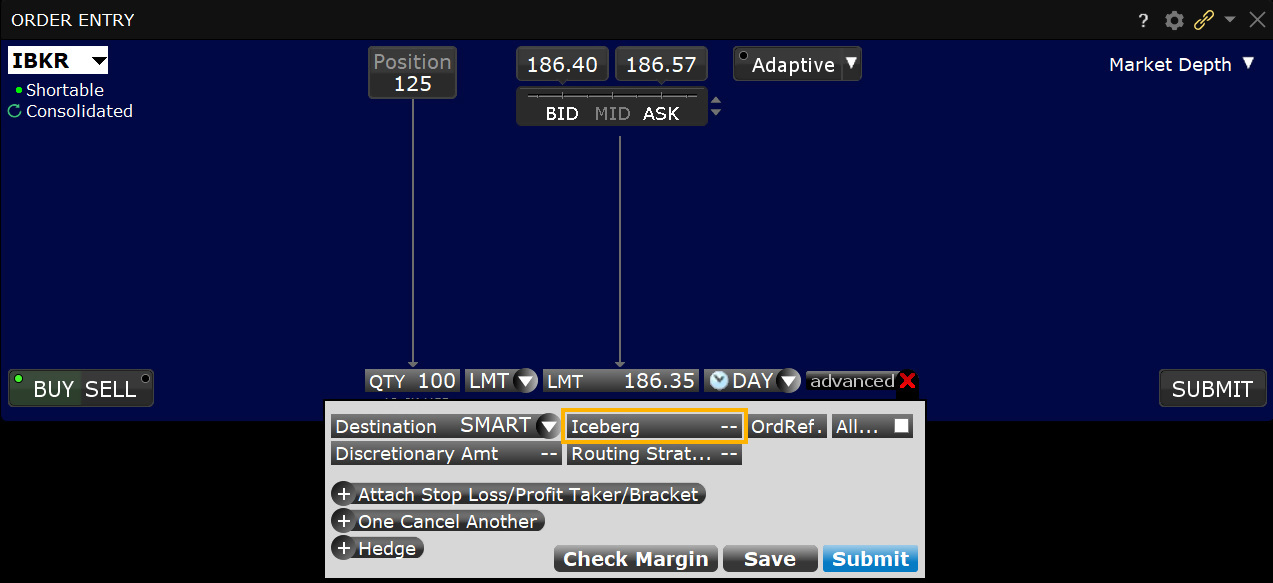

Iceberg/Reserva

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

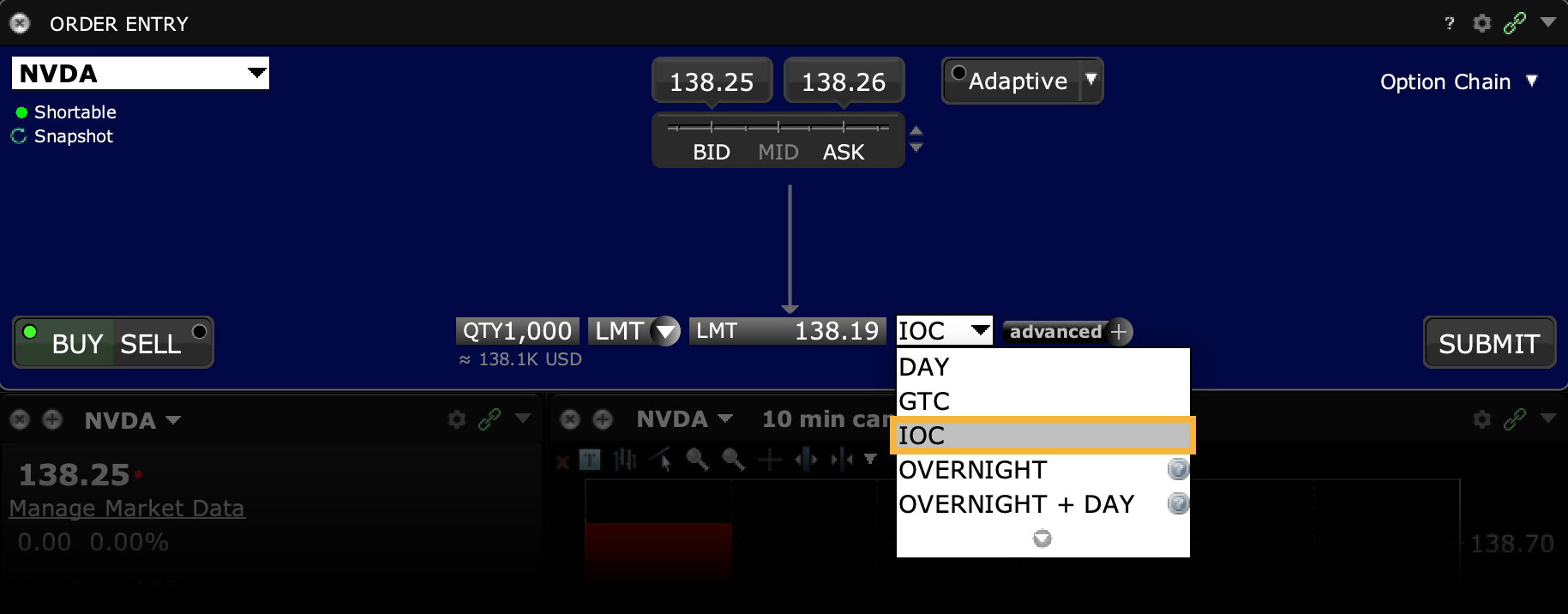

Tipo de ordem

Executa ou cancela (IOC)

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Tipo de ordem

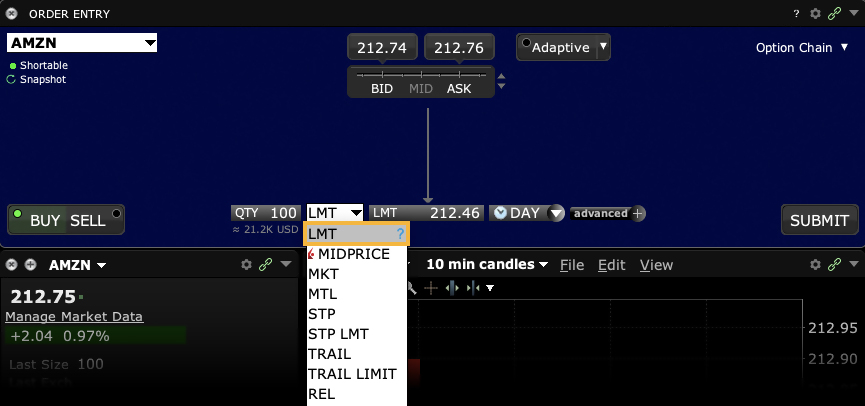

Limitada

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

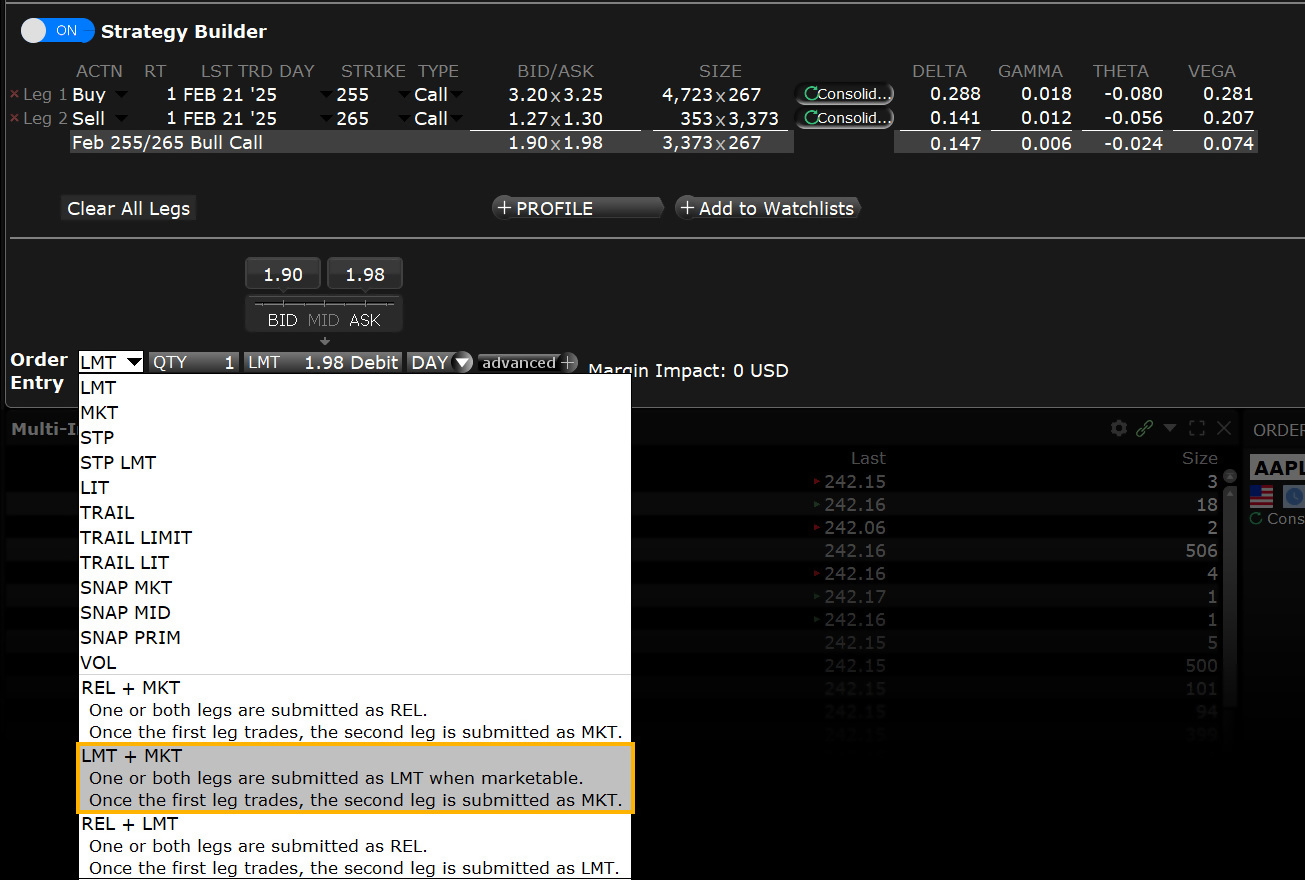

Limitada + A mercado

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: Smart

Tipo de ordem

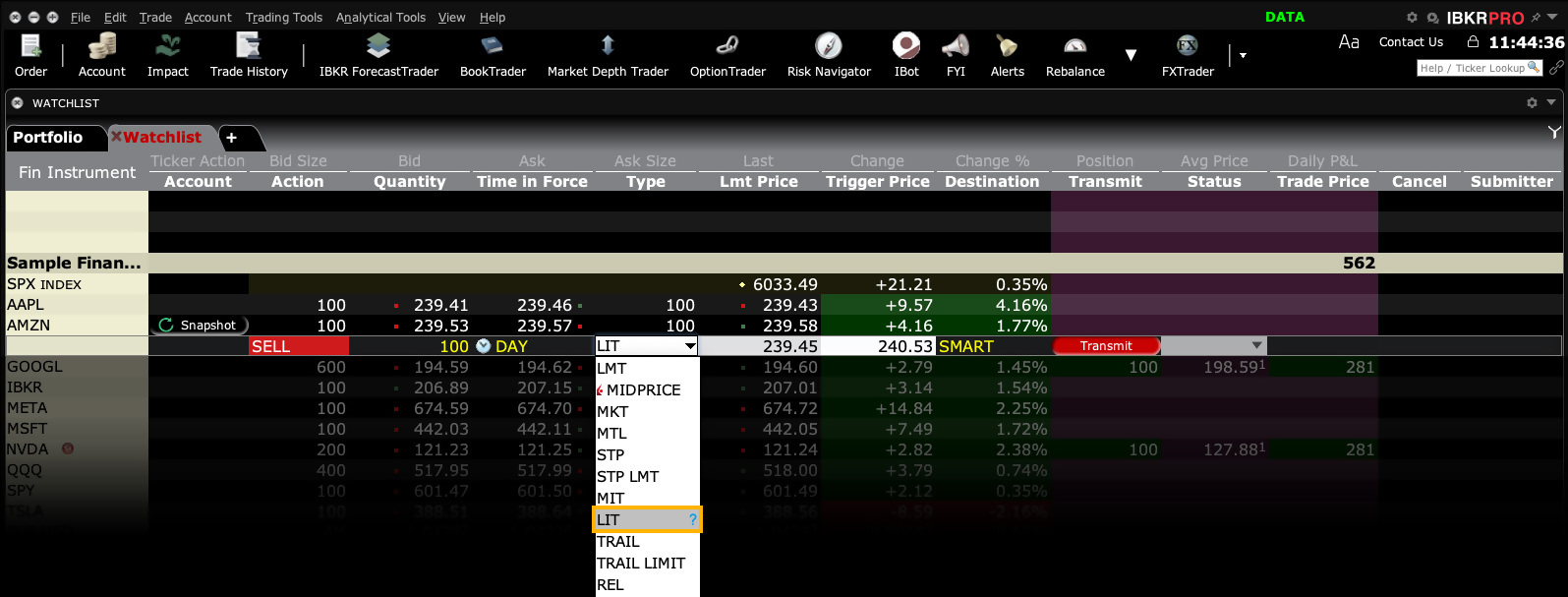

Limitada se acionada

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

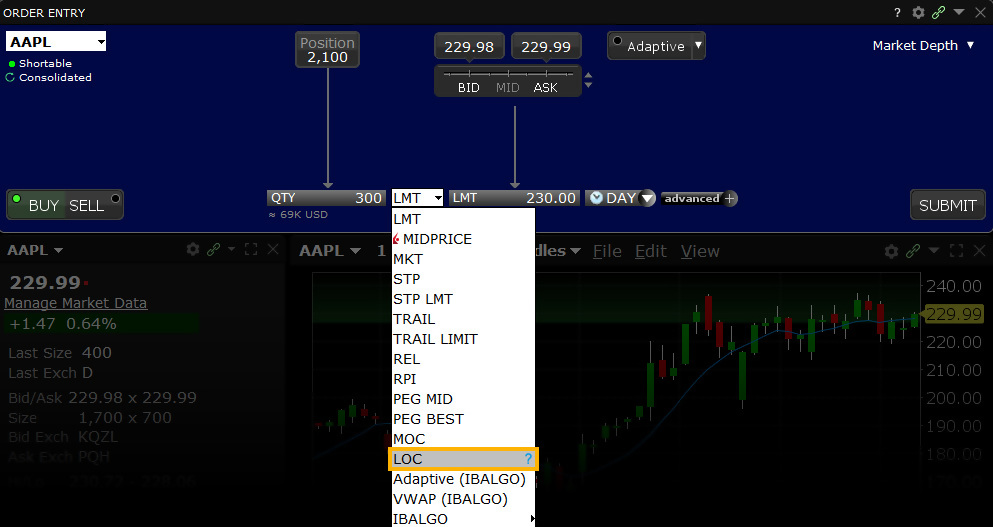

Limitada no fechamento

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

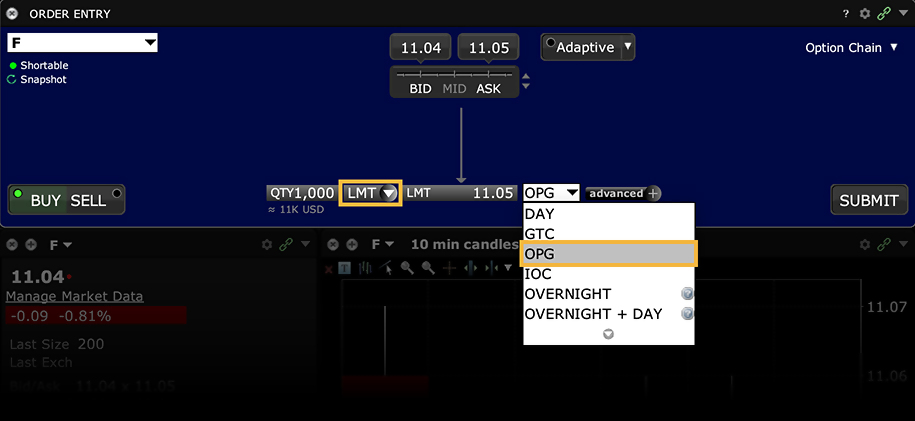

Limitada na abertura

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Tipo de ordem

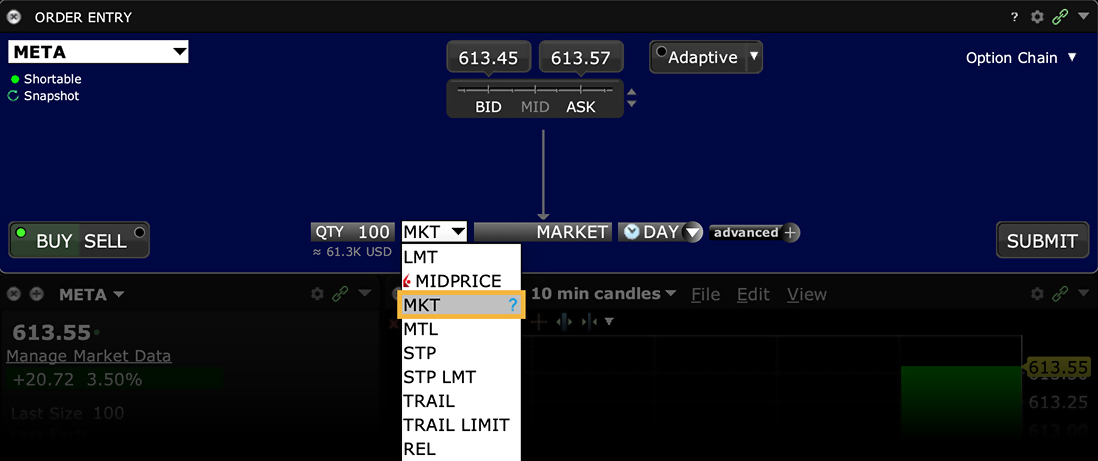

A mercado

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

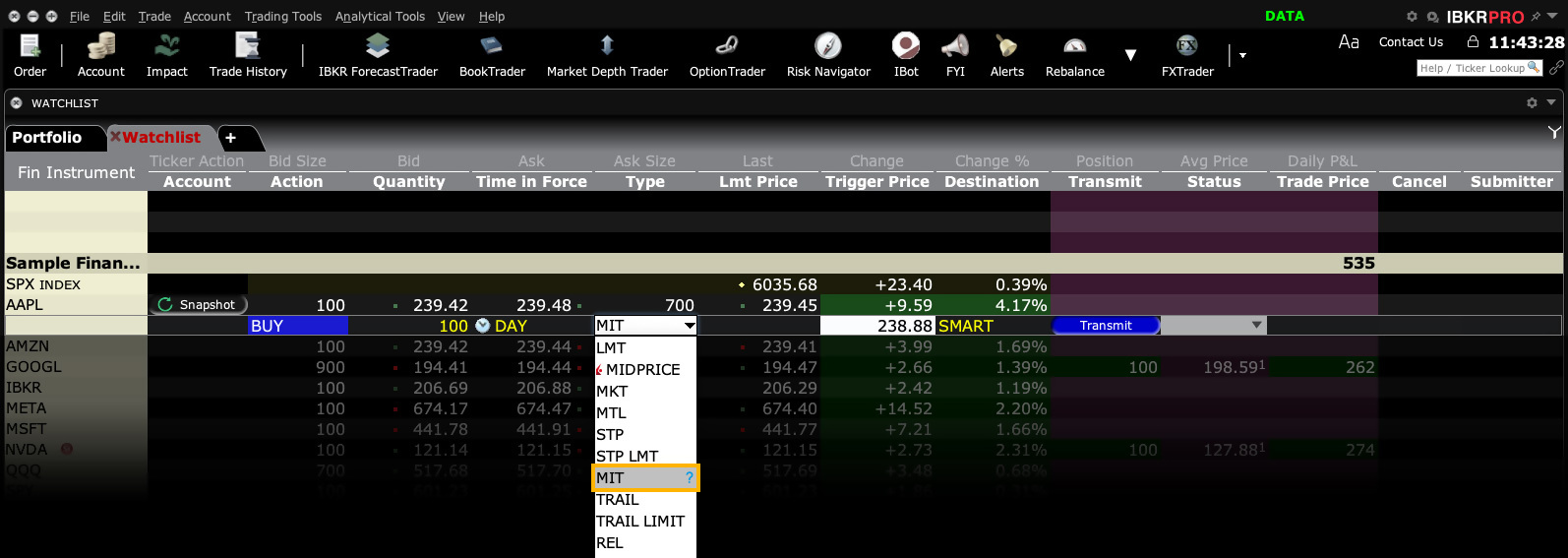

A mercado se acionada

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

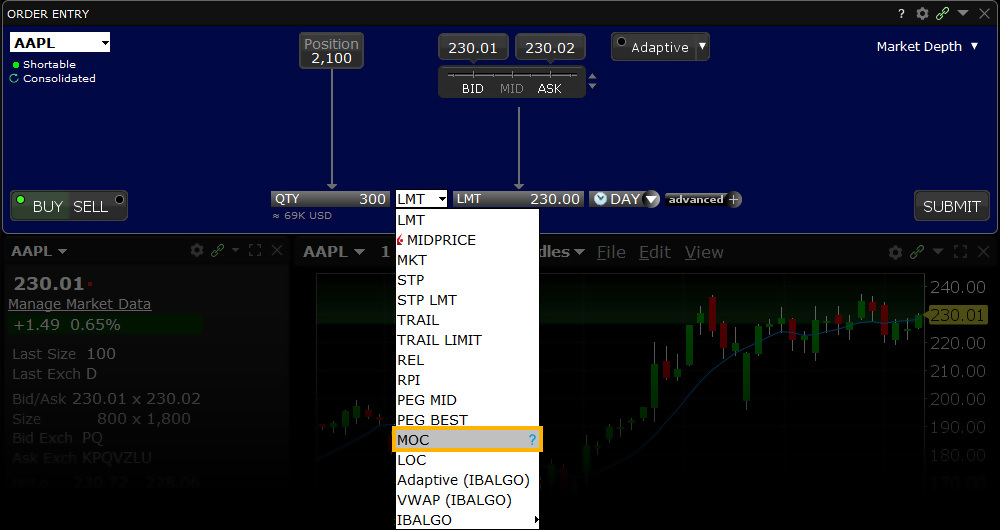

A mercado no fechamento

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

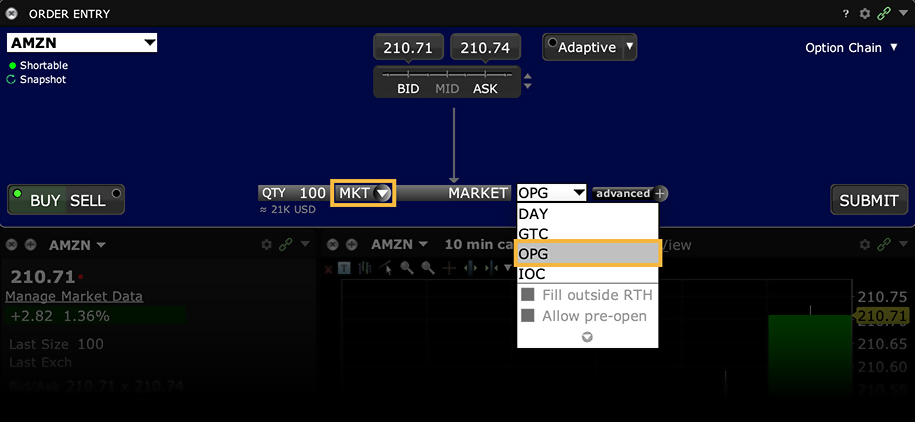

A mercado na abertura

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Tipo de ordem

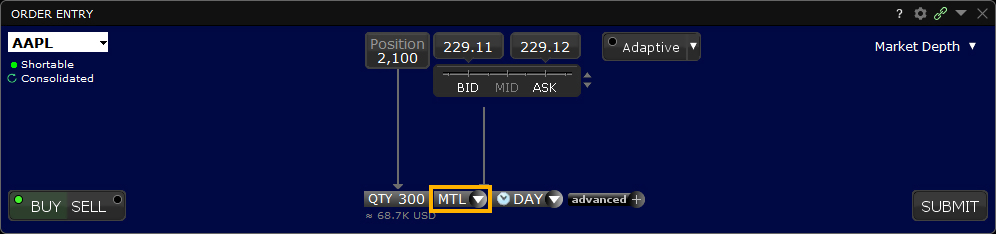

A mercado limitada

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: Smart, IB Algo

Vídeo-aula

Tipo de ordem

A mercado com proteção

Plataformas: Específicas

Regiões: EUA, Globex

Roteamento: Direto

Tipo de ordem

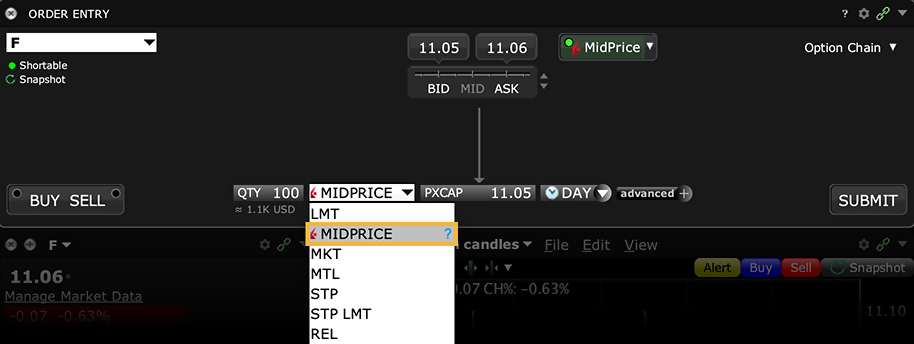

Preço médio

Plataformas: Todas

Regiões: Apenas EUA

Roteamento: Smart

Vídeo-aula

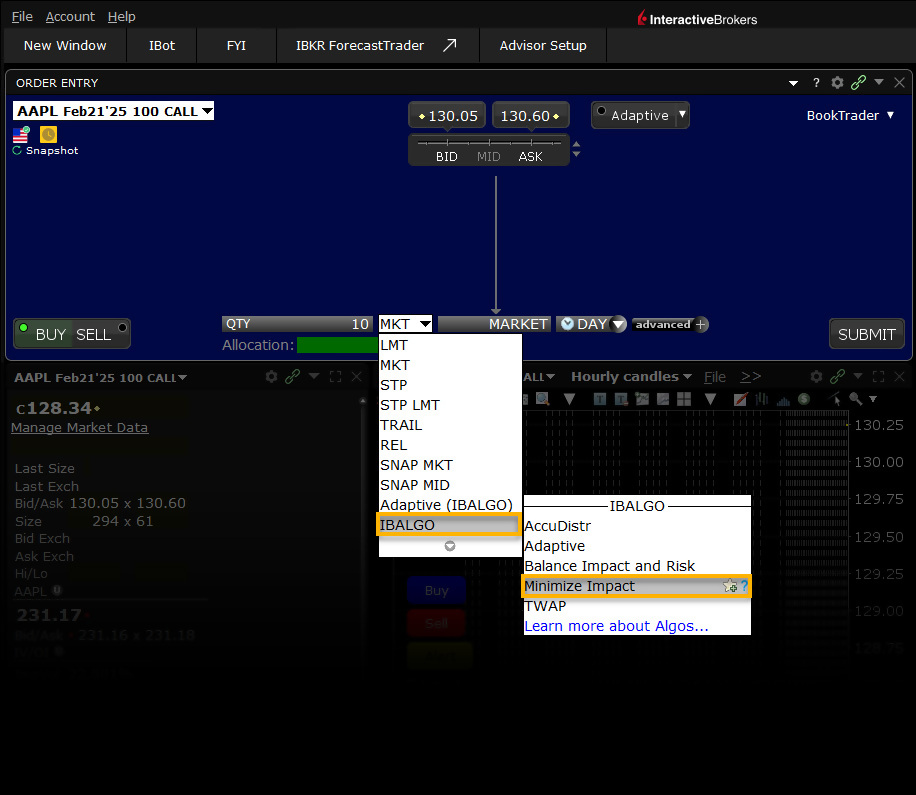

Algo

Minimizar o impacto

Plataformas: Apenas TWS

Regiões: Apenas EUA

Roteamento: IB Algo

Tipo de ordem

Uma cancela todas (OCA)

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

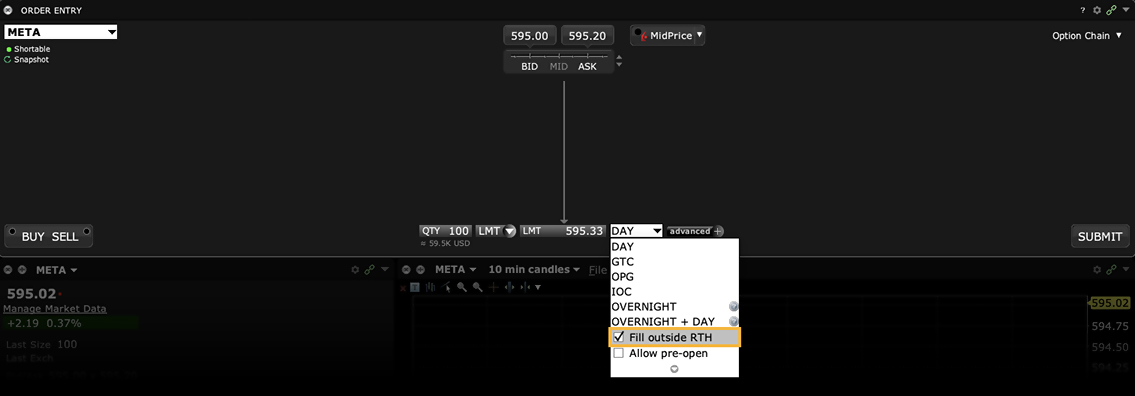

Fora do HRN

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

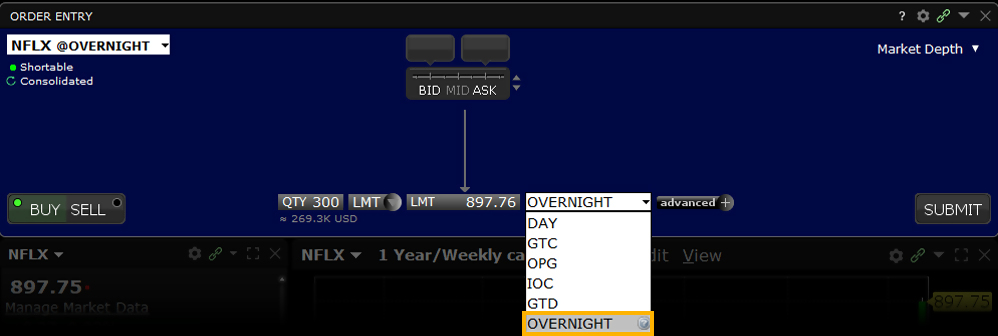

Negociação overnight

Plataformas: Todas

Regiões: Apenas EUA

Roteamento: Direto

Vídeo-aula

Tipo de ordem

Overnight + SMART

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Smart

Ordem anexada

Negociação de pares

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Direto

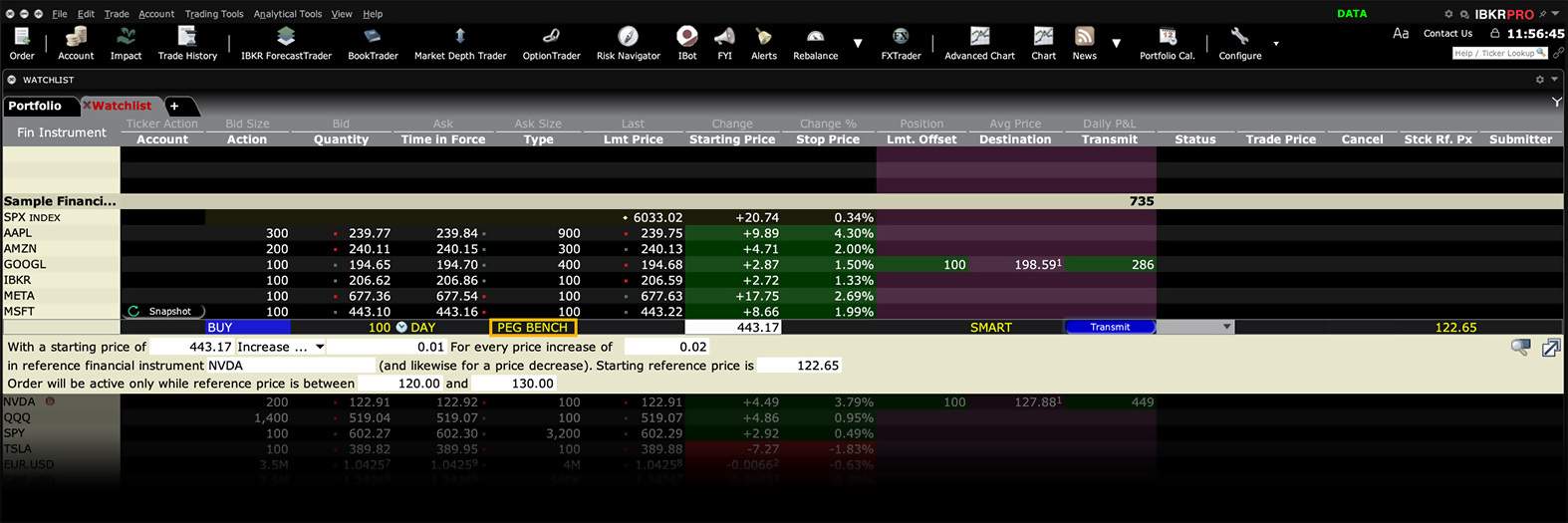

Tipo de ordem

Indexada ao benchmark (Pegged-to-Benchmark)

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Smart, Direto

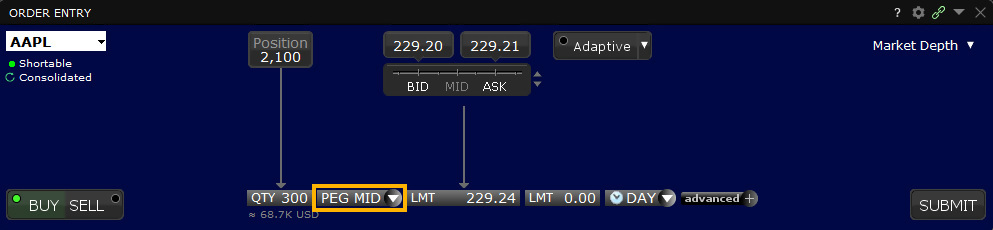

Tipo de ordem

Indexada intermediária (Pegged-to-Midpoint)

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: Direto, IBKR ATS

Vídeo-aula

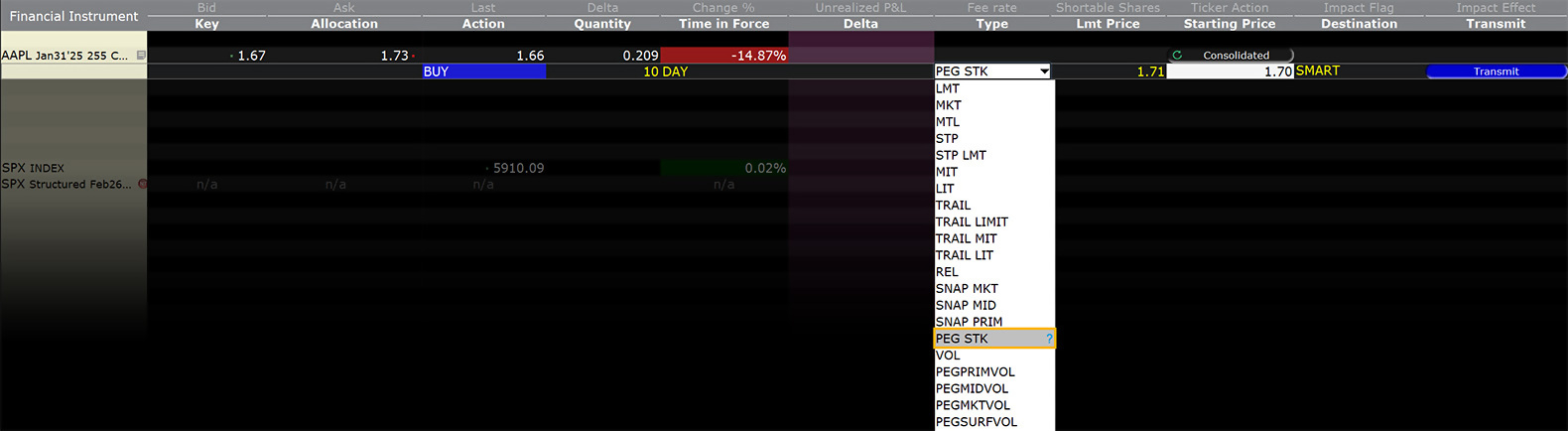

Tipo de ordem

Indexada à ação

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Smart, Direto

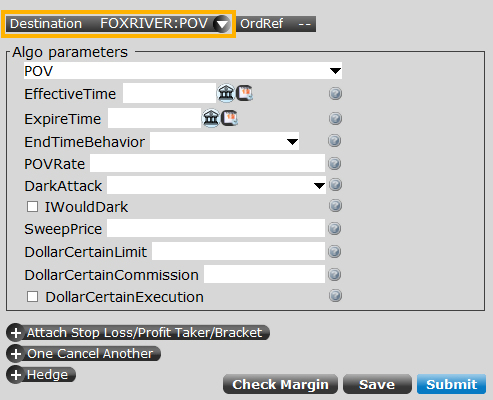

Algo

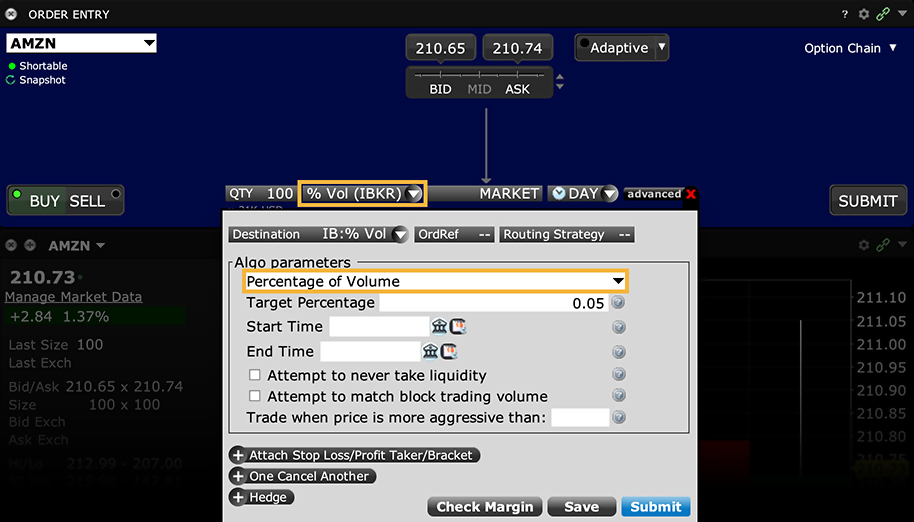

Porcentagem do volume

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: IB Algo

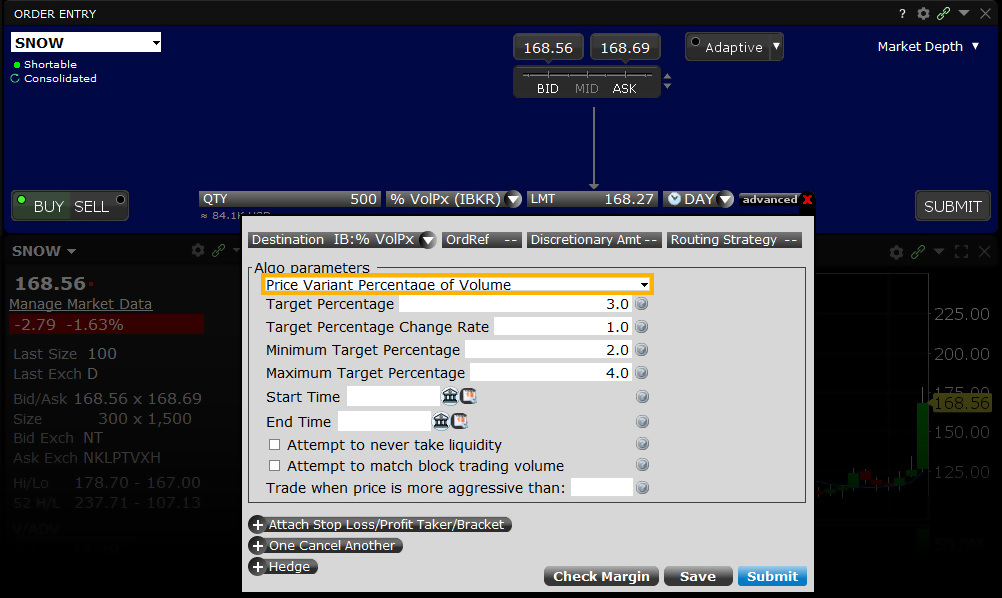

Algo

Porcentagem do volume com base no preço

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: IB Algo

Vídeo-aula

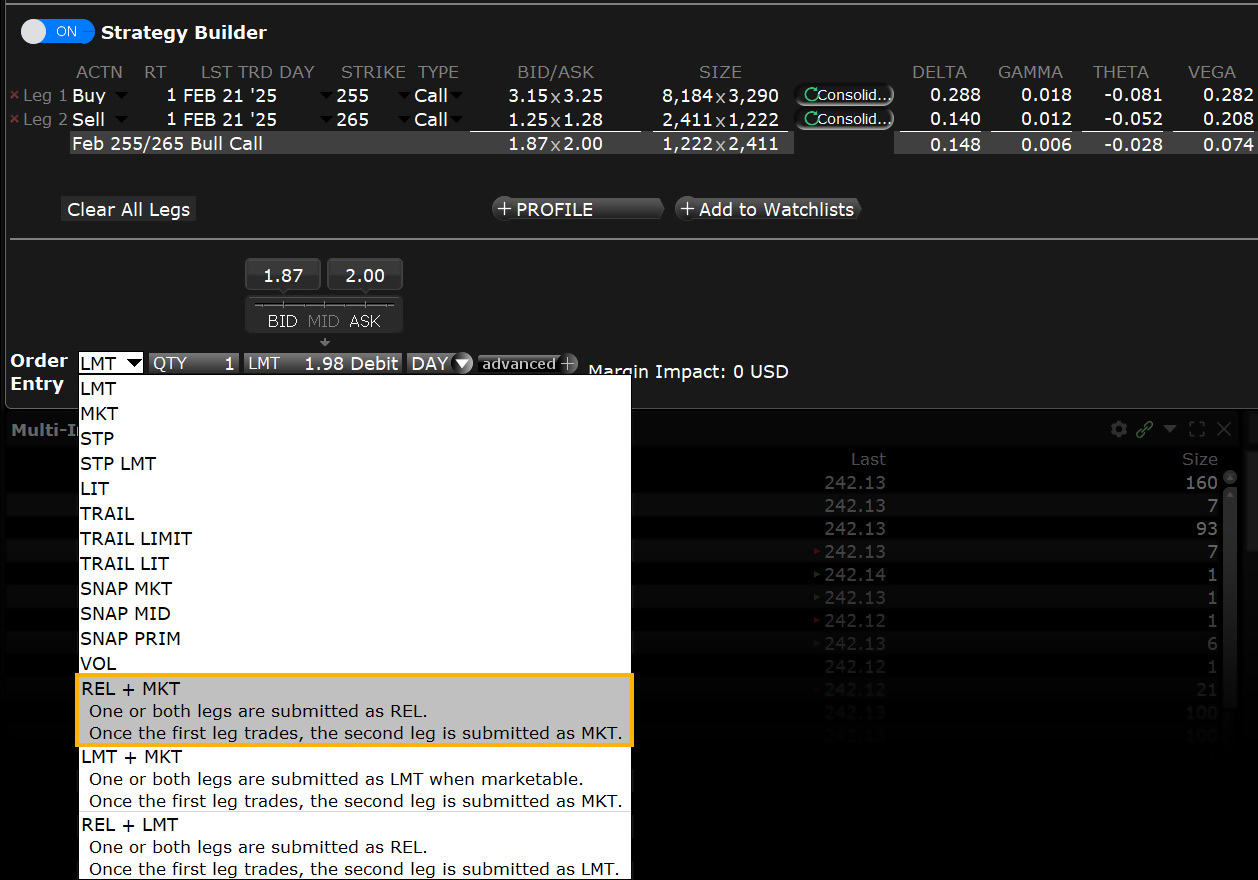

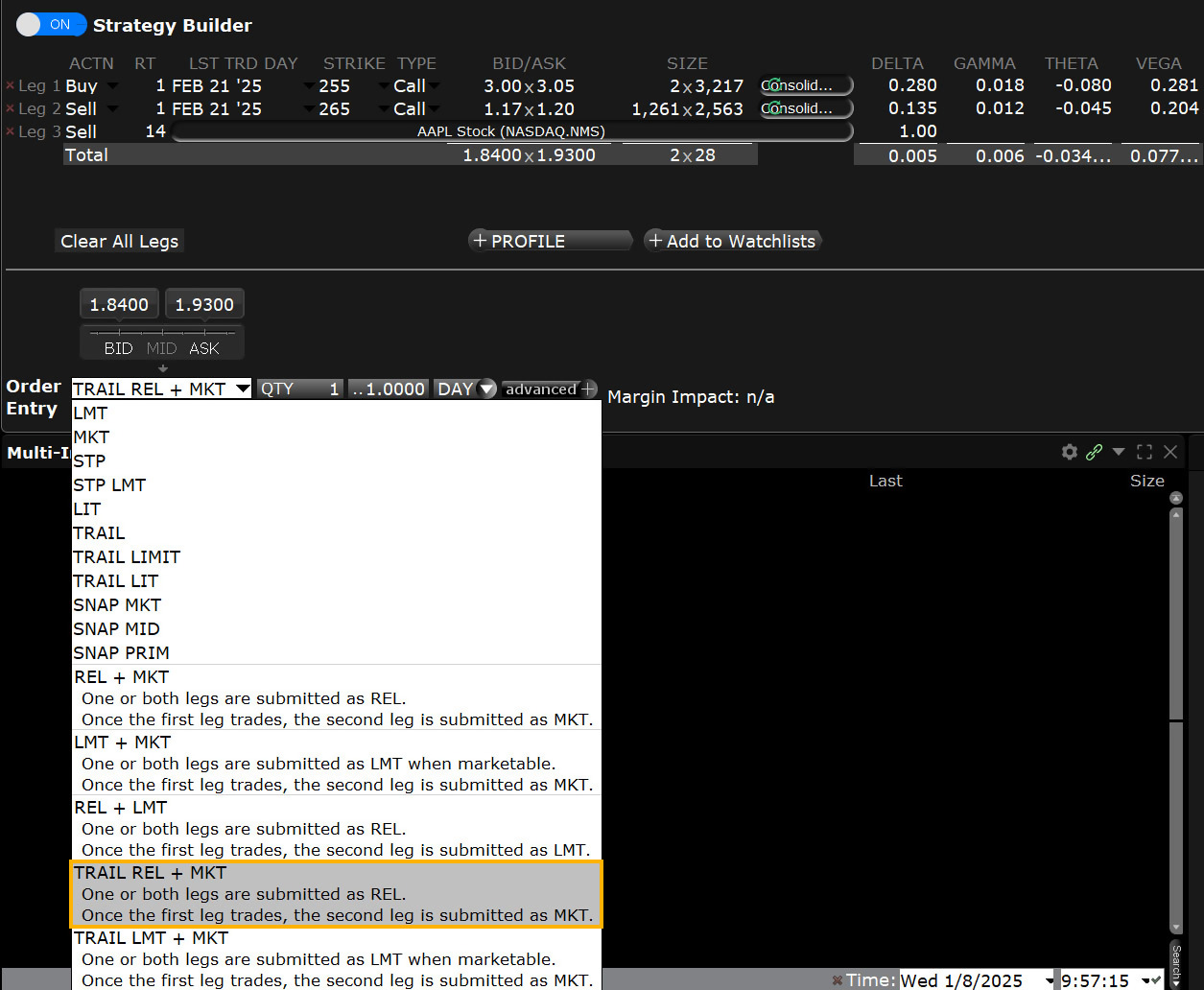

Tipo de ordem

Relativa + A mercado

Plataformas: TWS, IBKR Desktop

Regiões: Somente EUA

Roteamento: Smart

Tipo de ordem

Relativa/Indexada primária

Plataformas: Selecionadas

Regiões: EUA e outros países

Roteamento: Smart, Direto, IBKR ATS

Vídeo-aula

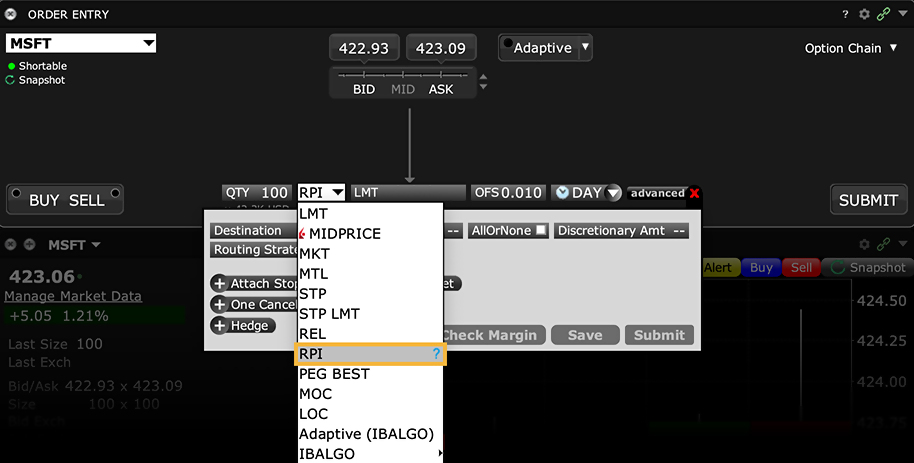

Tipo de ordem

Melhoria de preço de varejo

Plataformas: Específicas

Regiões: Somente EUA

Roteamento: Smart

Tipo de ordem

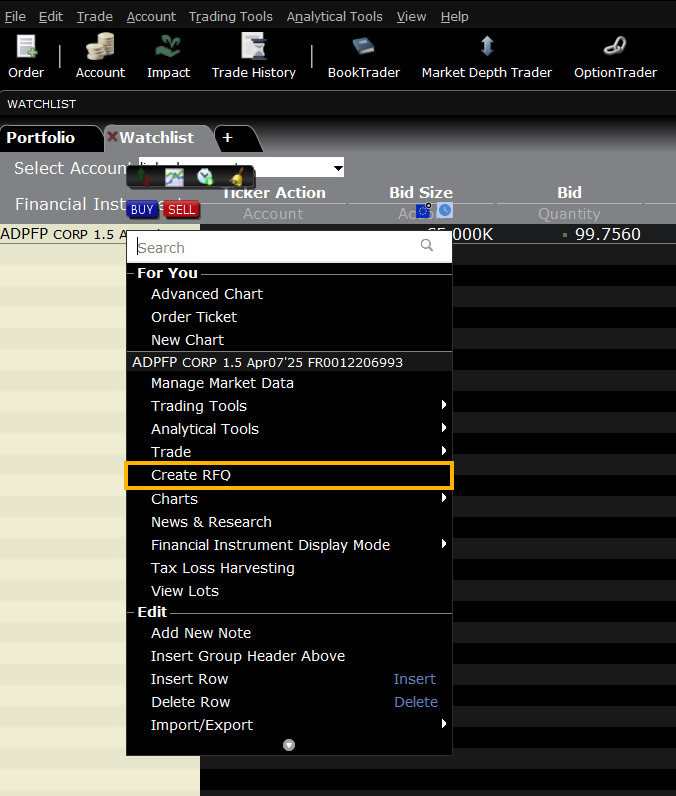

Solicitação de cotação (RFQ)

Plataformas: Apenas TWS

Regiões: EUA e outros países

Vídeo-aula

Ferramenta

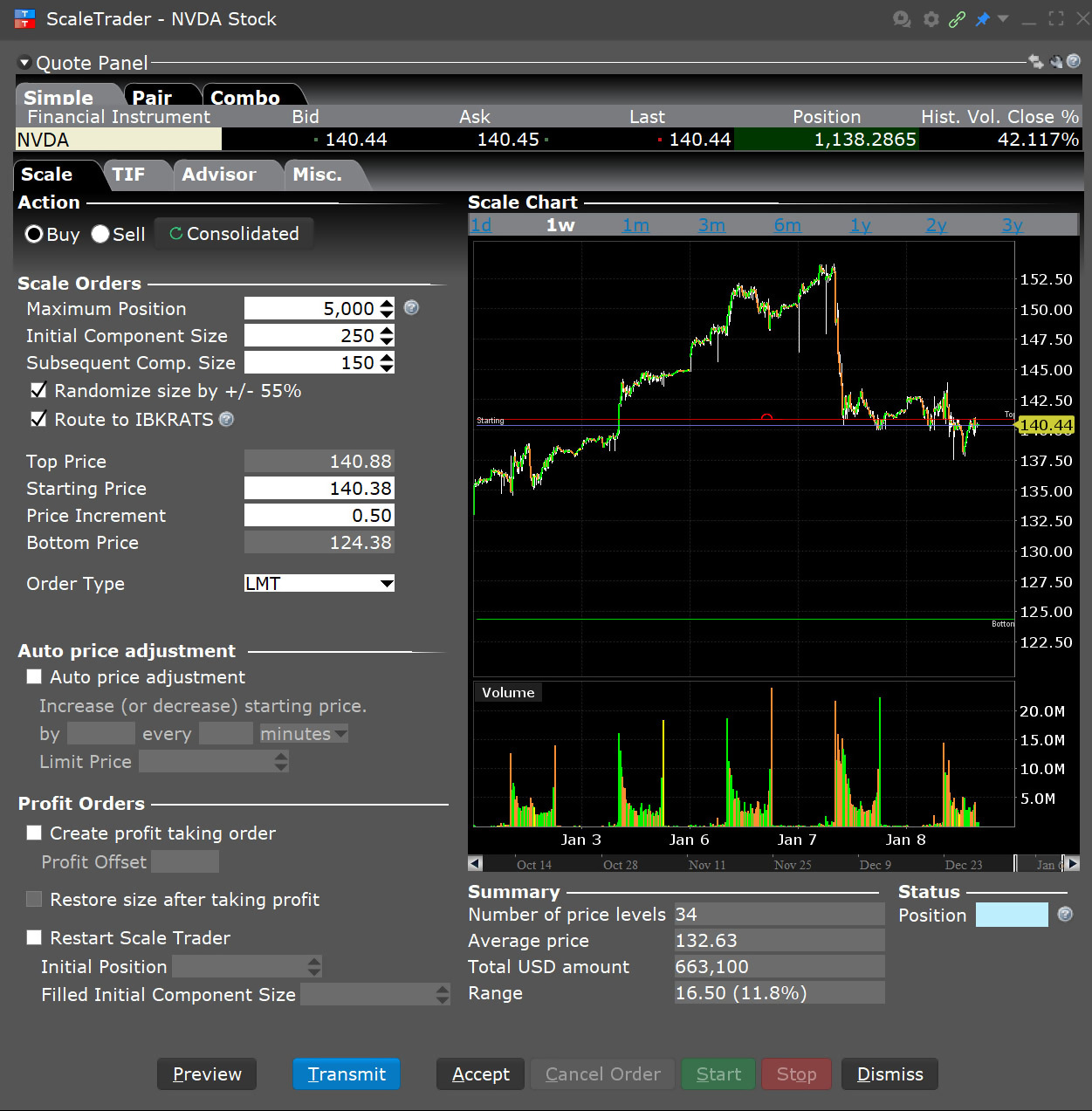

ScaleTrader

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Algo

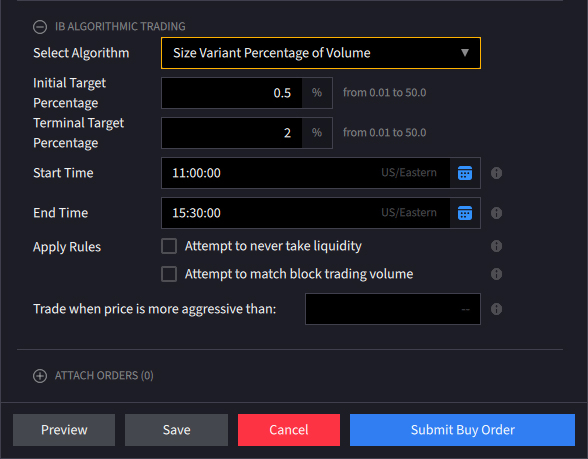

Porcentagem do volume com base na quantidade

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: IB Algo

Vídeo-aula

Tipo de ordem

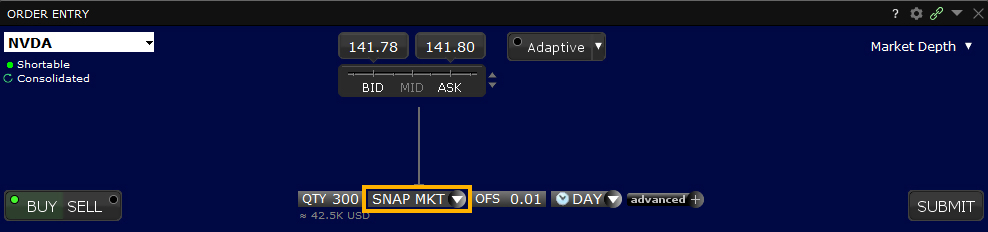

Anexada ao mercado

Plataformas: Específicas

Regiões: Apenas EUA

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

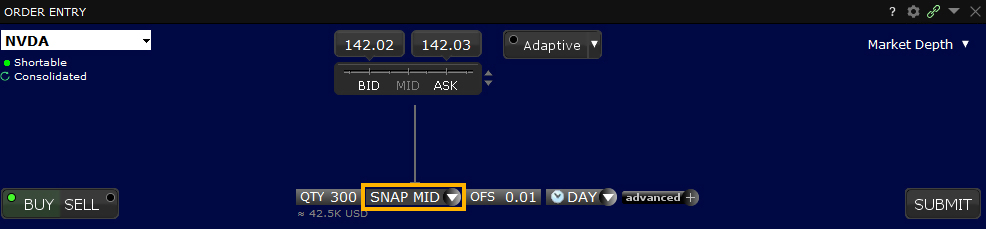

Anexada intermediária (Snap-to-Midpoint)

Plataformas: Específicas

Regiões: Apenas EUA

Roteamento: Smart, Direto

Vídeo-aula

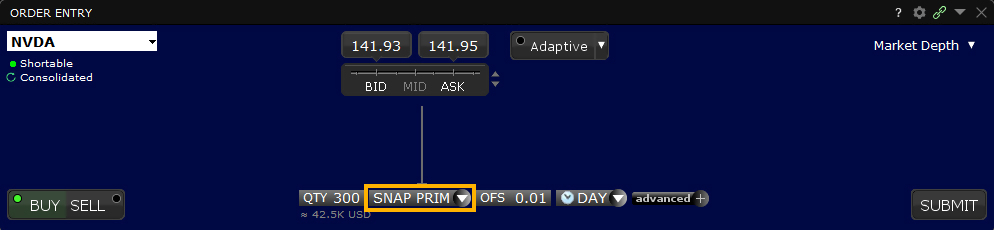

Tipo de ordem

Anexada primária (Snap-to-Primary)

Plataformas: Específicas

Regiões: Apenas EUA

Roteamento: Direto

Vídeo-aula

Tipo de ordem

Spreads

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Smart, Direto

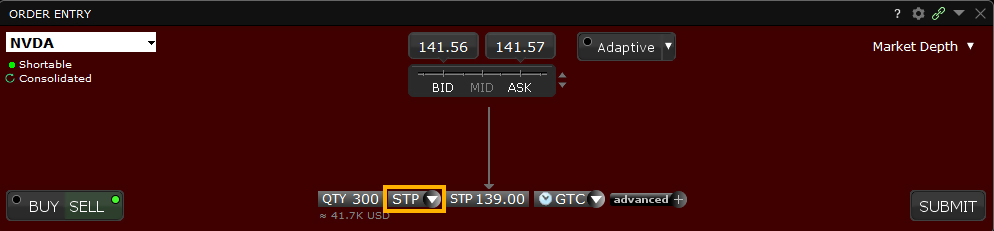

Tipo de ordem

Stop

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

Stop ajustável

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Tipo de ordem

Stop limitada

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

Tipo de ordem

Stop com proteção

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

Tipo de ordem

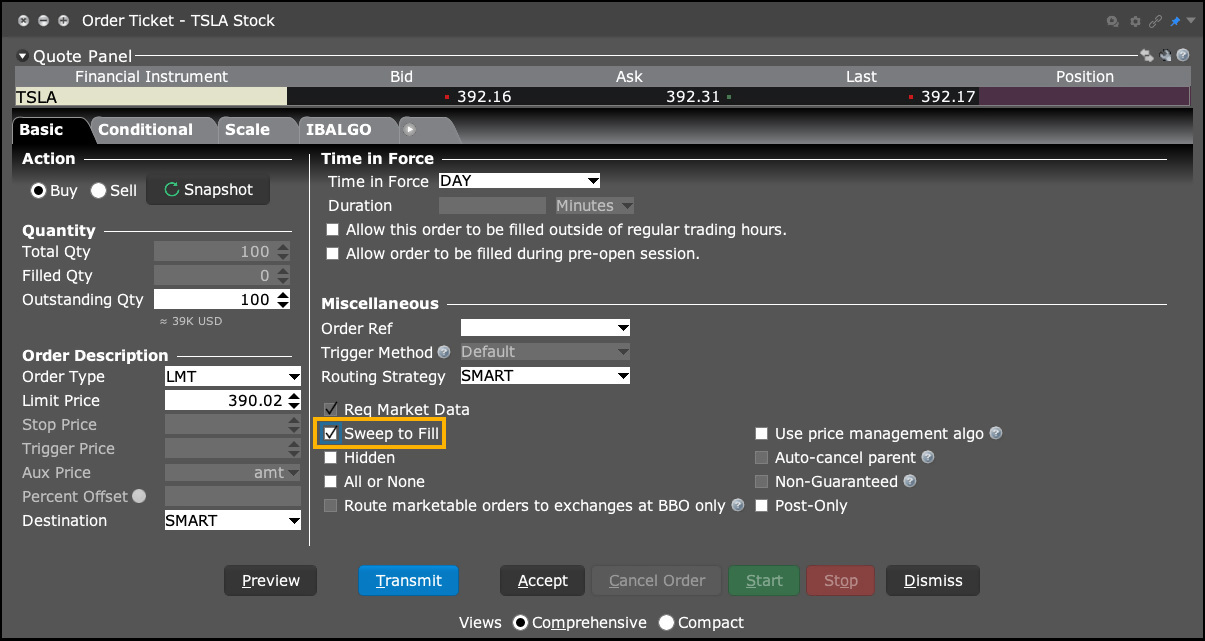

Sweep-to-Fill

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Smart

Tipo de ordem

Liquidação de ações T + 0

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Smart

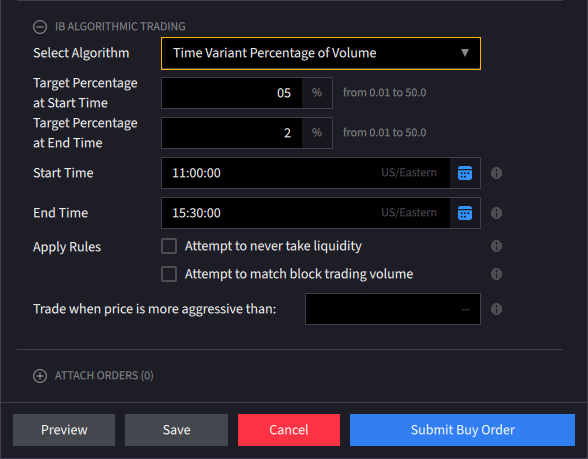

Algo

Porcentagem do volume com base no tempo

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: IB Algo

Vídeo-aula

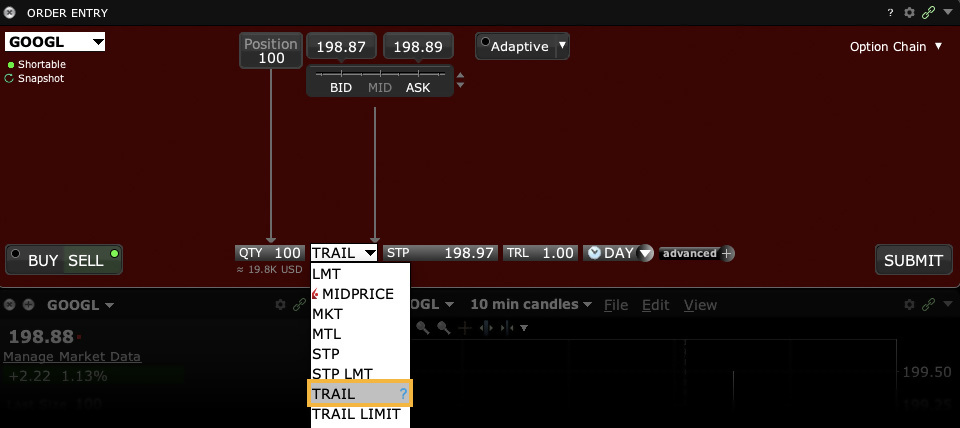

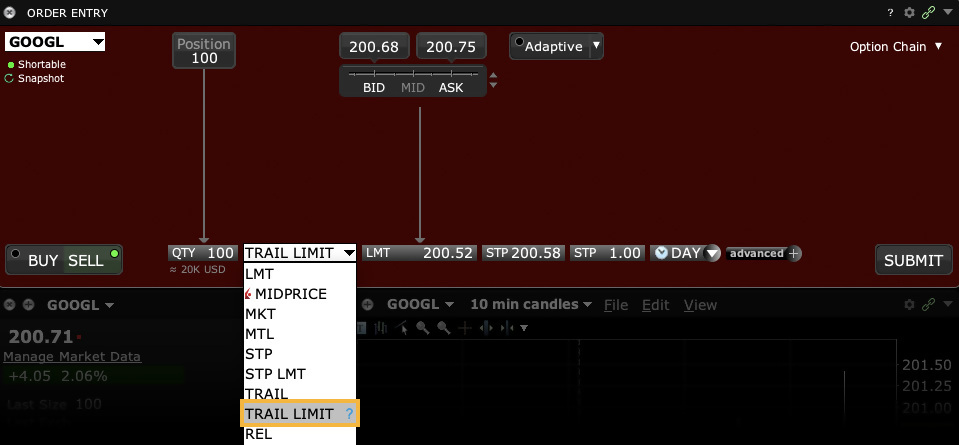

Tipo de ordem

Stop móvel

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Tipo de ordem

Stop móvel limitada

Plataformas: Todas

Regiões: EUA e outros países

Roteamento: Smart, Direto

Vídeo-aula

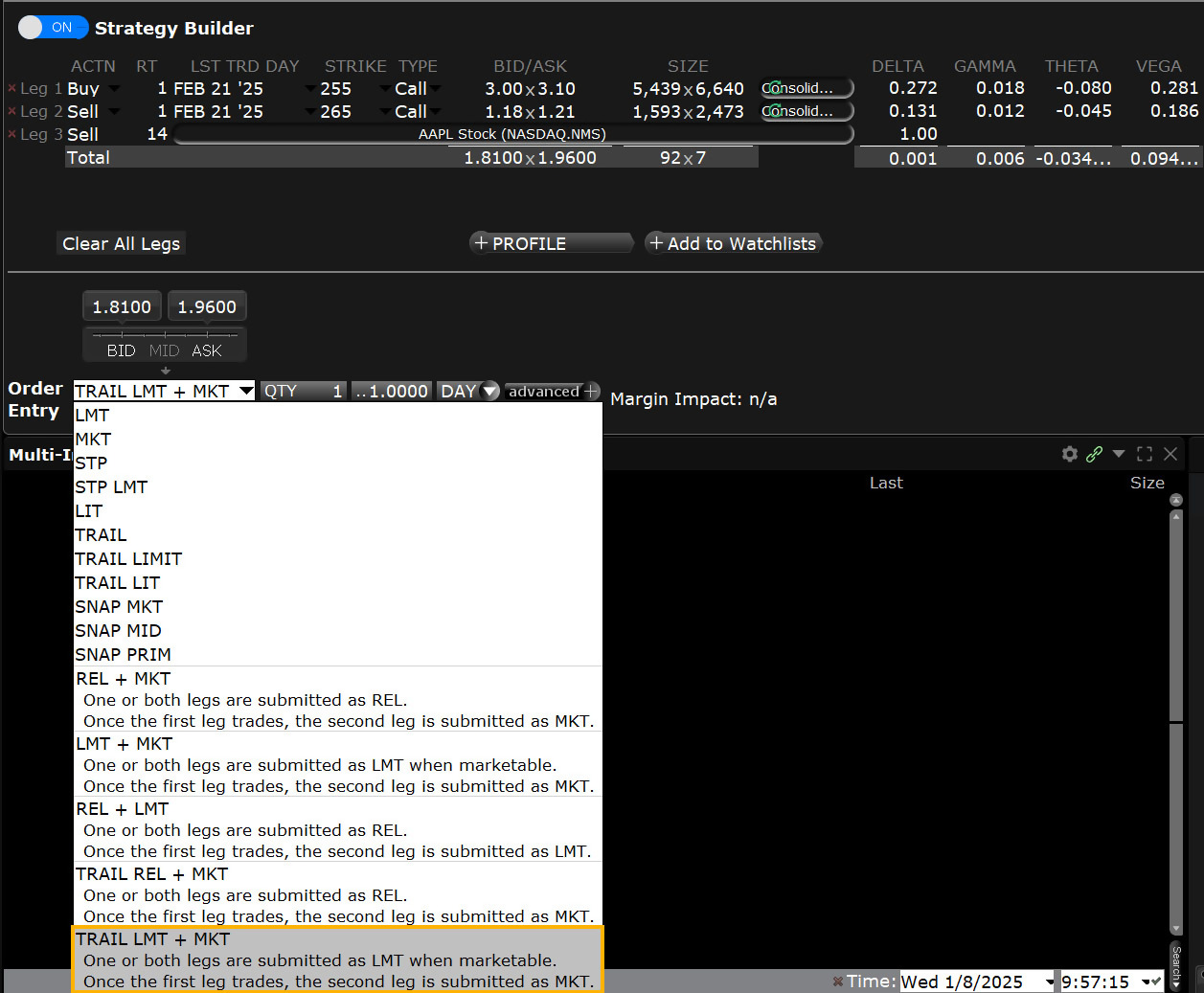

Tipo de ordem

Stop móvel limitada + A mercado

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: Smart

Tipo de ordem

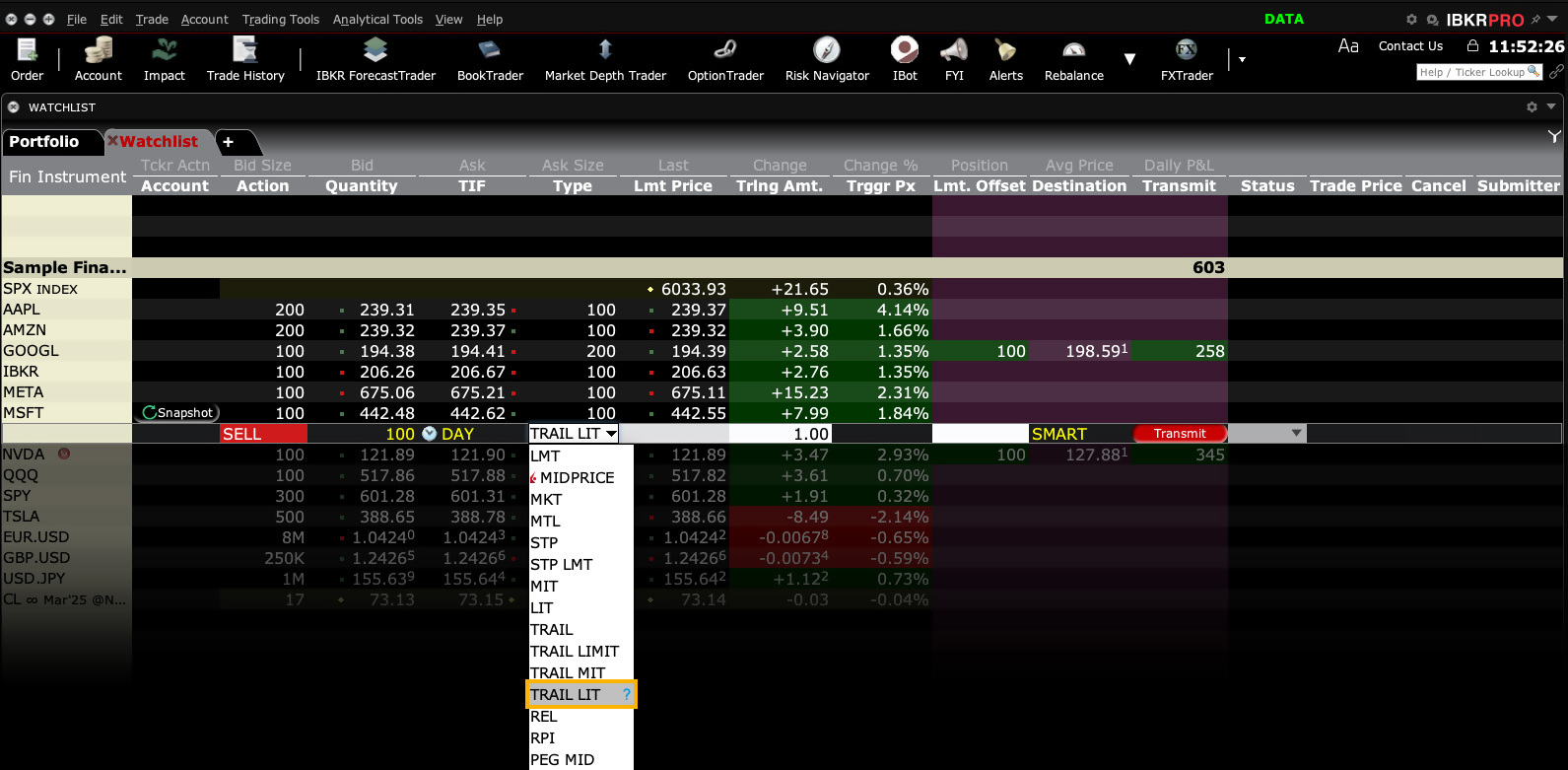

Limitada móvel se acionada

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Smart, Direto

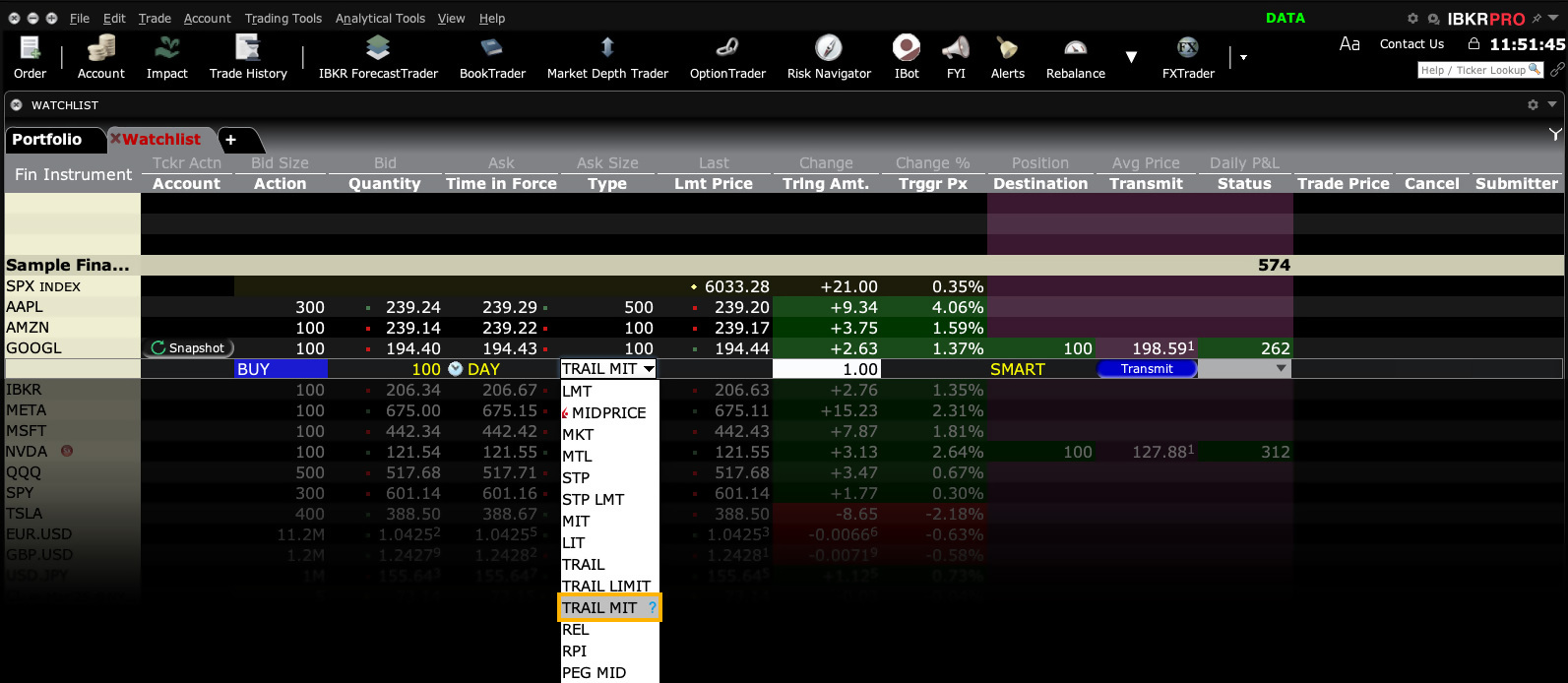

Tipo de ordem

A mercado móvel se acionada

Plataformas: Apenas TWS

Regiões: EUA e outros países

Roteamento: Smart, Direto

Tipo de ordem

Relativa móvel + A mercado

Plataformas: Específicas

Regiões: Somente EUA

Roteamento: Smart

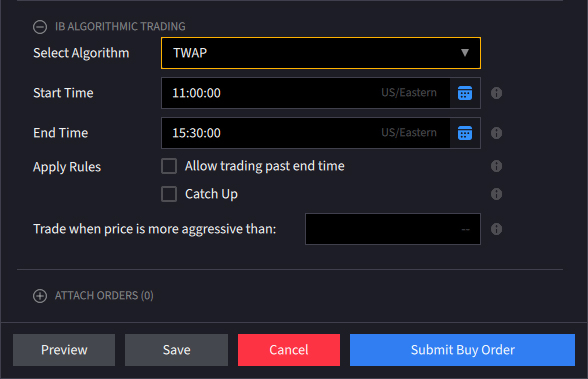

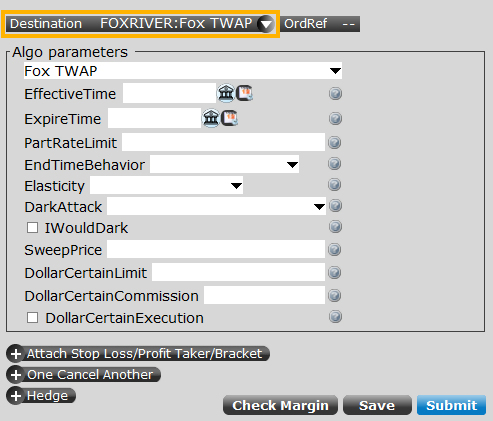

Algo

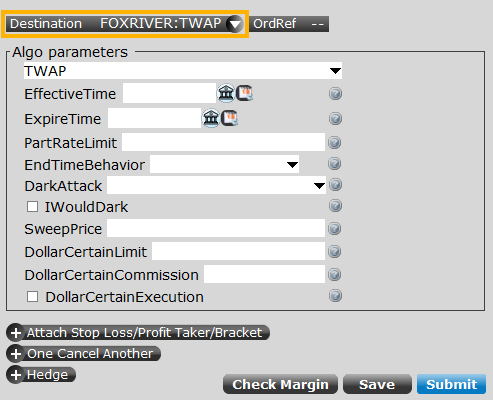

TWAP

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: IB Algo

Vídeo-aula

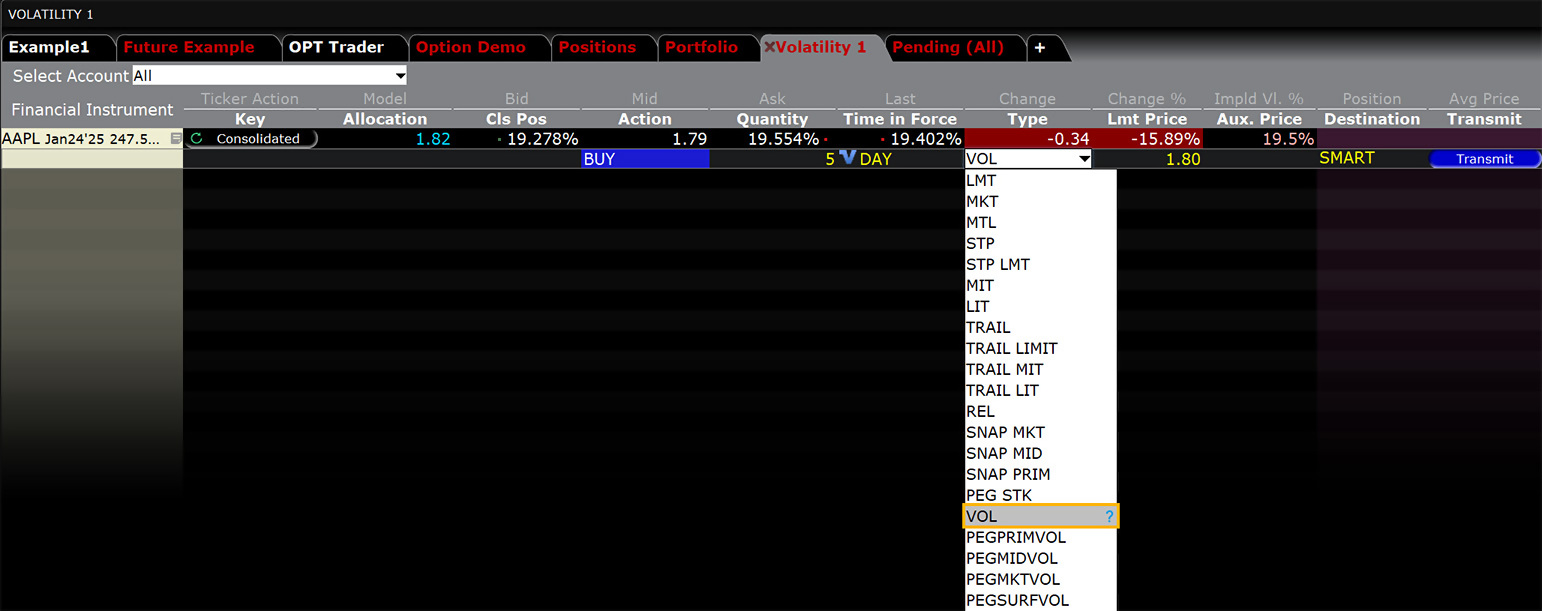

Tipo de ordem

Volatilidade

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Smart

Tipo de ordem

Indexada à volatilidade

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Smart

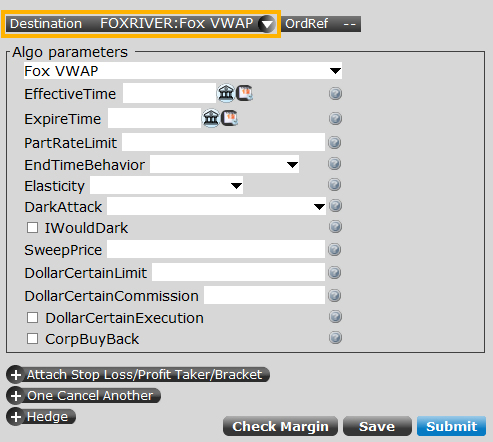

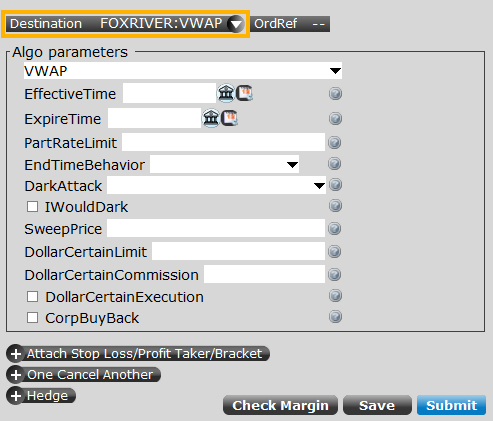

Algo

VWAP (na medida do possível)

Plataformas: Específicas

Regiões: EUA e outros países

Roteamento: IB Algo

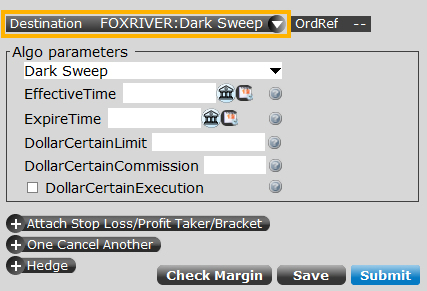

Algoritmos de terceiros

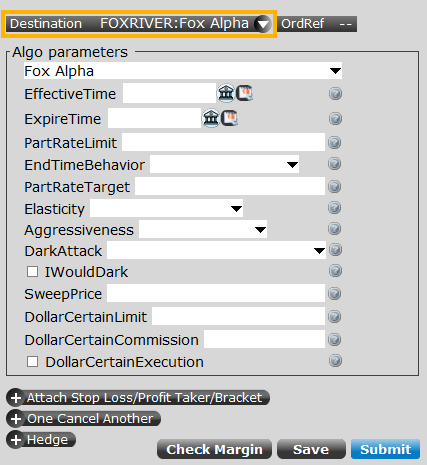

Fox Alpha

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

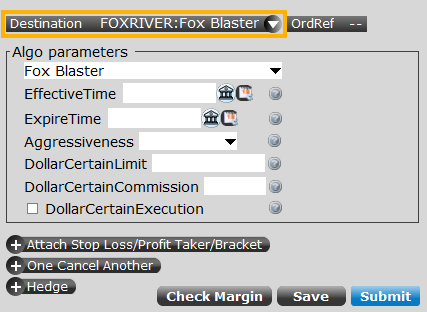

Algoritmos de terceiros

Fox Blaster™

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

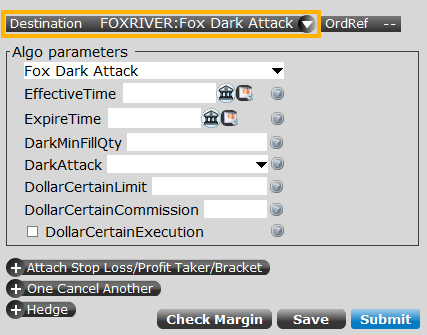

Algoritmos de terceiros

Fox Dark Attack™

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

Algoritmos de terceiros

Fox Dark Sweep

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

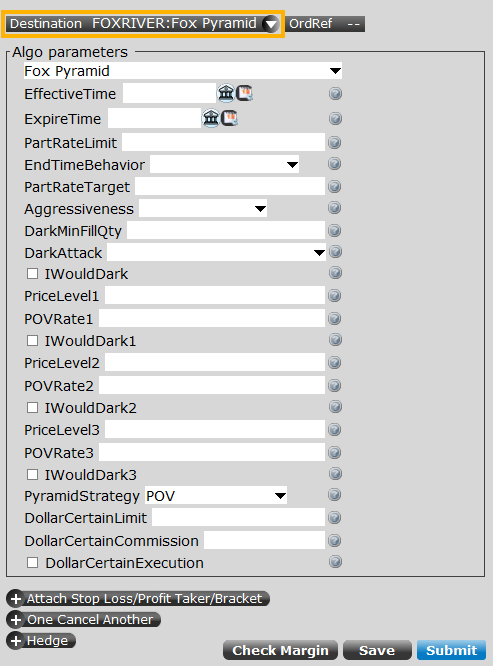

Algoritmos de terceiros

Fox River Pyramid™

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

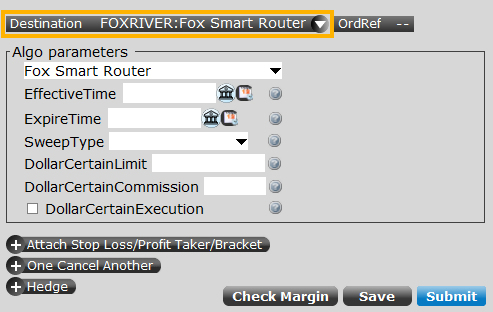

Algoritmos de terceiros

Fox Smart Order Router™

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

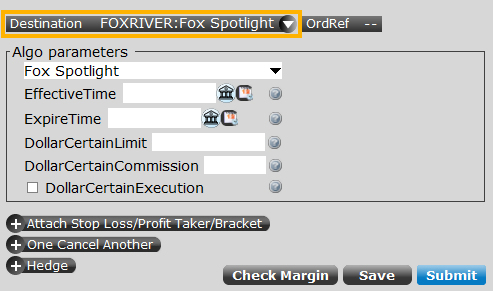

Algoritmos de terceiros

Fox Spotlight™

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

Algoritmos de terceiros

Fox Percent of Volume™

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

Algoritmos de terceiros

Fox Alpha TWAP

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

Algoritmos de terceiros

Fox Standard TWAP

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

Algoritmos de terceiros

Fox Alpha VWAP

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

Algoritmos de terceiros

Fox Standard VWAP

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

Algoritmos de terceiros

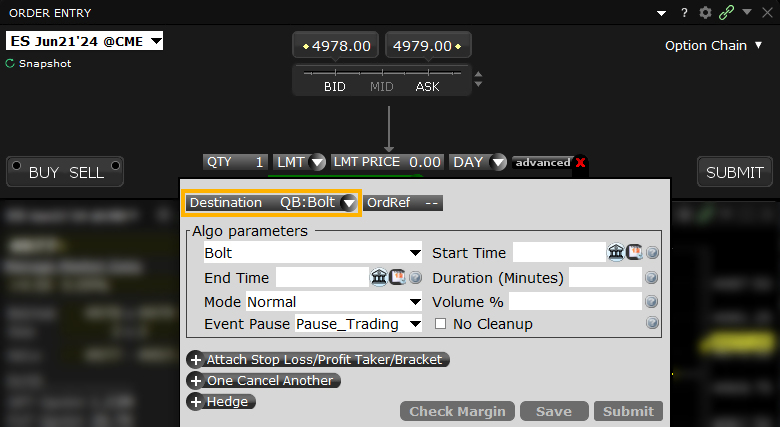

QB Bolt

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

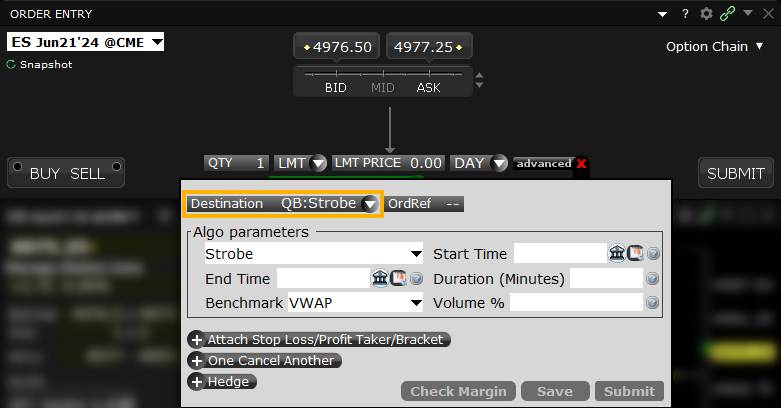

Algoritmos de terceiros

QB Strobe

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

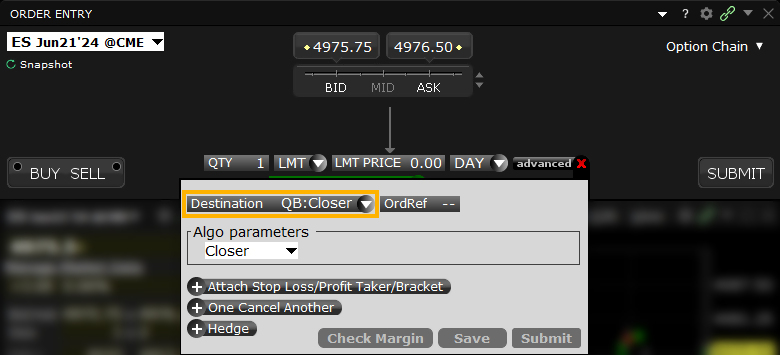

Algoritmos de terceiros

QB Closer

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

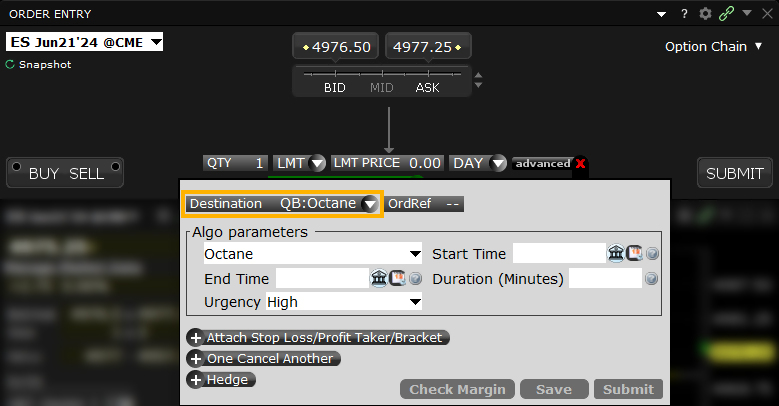

Algoritmos de terceiros

QB Octane

Plataformas: Apenas TWS

Regiões: Somente EUA

Roteamento: Direto

Informações importantes

A corretora simula determinados tipos de ordens (por exemplo, ordens stop ou condicionais). Para proporcionar aos clientes uma experiência de negociação uniforme, tipos de ordens simuladas podem ser usados nos casos em que uma bolsa não oferece um tipo de ordem. Embora as ordens simuladas ofereçam oportunidades de controle significativas, elas podem estar sujeitas a problemas de desempenho de terceiros fora do nosso controle, como provedores de dados de mercado e bolsas de valores.

Embora a corretora tente filtrar dados externos para garantir a melhor qualidade de execução possível, ela não pode prever todos os motivos pelos quais uma ordem simulada pode não receber uma execução ou pode receber uma execução errada. As (não) execuções insatisfatórias podem ser resultantes de eventos, incluindo [i] dados de mercado errados, ausentes ou inconsistentes; [ii] filtros de dados (exemplo: a corretora pode ignorar os dados da última venda que são reportados fora do bid-ask vigente, pois, muitas vezes, representam transações inoportunas ou erradas; isso pode impactar o acionamento de ordens simuladas); [iii] transações posteriormente consideradas erradas por uma determinada bolsa de valores; [iv] paralisações e interrupções do mercado.

Os clientes devem compreender a sensibilidade das ordens simuladas e considerar essas condições ao tomar decisões de negociação.

Observe que os mercados e os reguladores exigem que as corretoras imponham vários filtros pré-negociação e outras verificações para garantir que as ordens não perturbem o mercado e não violem as regras das bolsas. As bolsas de valores também aplicam seus próprios filtros e limites às ordens que recebem.

Esses filtros ou limitadores de ordens podem fazer com que as ordens dos clientes sofram atrasos no envio ou na execução, seja pela corretora, seja pela bolsa de valores. Os filtros também podem resultar no cancelamento ou rejeição de qualquer ordem. A corretora também pode limitar o preço ou a quantidade da ordem de um cliente antes que a ordem seja enviada para o mercado.

A corretora reserva-se o direito exclusivo de impor filtros e limitadores de ordens a qualquer ordem do cliente e não será responsável por qualquer efeito de filtros ou limitadores de ordens implementados por nós ou por uma bolsa de valores.

Observe que as ordens válidas até o cancelamento (GTC) não são aceitas para os algoritmos da IB.

Algo Acumulação/Distribuição

Produtos: |

Ações, ETFs, opções, futuros, FOPs, moedas, bonds, warrants |

Plataformas: |

Apenas TWS |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

Smart, Direto, IBKR ATS |

O algoritmo Acumulação/Distribuição ajuda investidores a alcançar o melhor preço para ordens de grande volume sem revelar suas intenções ao mercado, e pode ser configurado para negociação de alta frequência. Ao segmentar a ordem em ordens menores com quantidades aleatórias que são lançadas em intervalos de tempo aleatórios dentro de um período predefinido, o algoritmo permite que o usuário negocie grandes blocos de ações e outros instrumentos sem ser detectado no mercado. O algoritmo é compatível com os seguintes tipos de ordem: limitada, a mercado e relativa.

Algo Algoritmo adaptativo

Produtos: |

Ações, ETFs, opções, futuros, CFDs |

Plataformas: |

TWS, IBKR Desktop, IBKR Mobile |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

IB Algo |

O algoritmo adaptativo combina os recursos de roteamento inteligente da IBKR com configurações de prioridade definidas pelo próprio usuário para possibilitar que as ordens sejam executadas rapidamente e ao melhor preço final. Pode ser usado como uma ordem a mercado ou como uma ordem limitada.

Os algoritmos adaptativos foram projetados para garantir que tanto ordens a mercado como ordens limitadas agressivas sejam negociadas entre os preços de compra e venda. Na média, usar algoritmos adaptativos resulta em melhores preços de execução do que usar ordens a mercado ou limitadas. Esse tipo de ordem de algoritmo é mais vantajoso para investidores quando o spread é alto, mas também pode ser útil quando o spread é mínimo.

Tipo de ordem Tudo ou nada

Produtos: |

Ações, ETFs, opções, bonds, EFPs |

Plataformas: |

TWS, IBKR Desktop, IBKR Mobile, Portal do cliente |

Regiões: |

Apenas produtos dos EUA |

Roteamento: |

Smart |

Ordens que usam o atributo Tudo ou nada (AON) geralmente são roteadas pela IBKR para a bolsa nativa. Caso o tipo de ordem AON não seja aceito pelo mercado primário, a ordem será suspensa. Se isso acontecer, a IBKR tentará simular a ordem da seguinte forma:

- Para ordens de ações dos EUA: o NBBO deve corresponder ao preço-limite E a quantidade do NBBO deve ser igual (ou maior que) a quantidade da ordem + 1000 ações.

- Para ordens de opções dos EUA: o NBBO deve corresponder ao preço-limite E a quantidade do NBBO deve ser igual (ou maior que) a quantidade da ordem + 10 contratos.

Por exemplo, uma ordem AON para comprar 1.500 ações da ABC a USD 10,00 por ação será suspensa até que a NBO se qualifique (seja menor ou igual a USD 10,00) e a quantidade da NBO seja igual ou maior que 2.500 ações.

A ordem permanecerá ativa até a execução ou cancelamento. O atributo AON pode ser usado em conjunto com os tipos básicos de ordem e com todos os tempos de vigência.

Exemplo usando o Mosaico

- Selecione a opção desejada

- Selecione LMT

- Insira a quantidade

- Preencha o campo do preço-limite

- Escolha o tempo de vigência

- Clique no botão "Avançado" e selecione a caixa "Tudo ou nada"

- Clique em "Enviar" para lançar sua ordem

Nesse exemplo do Mosaico, o cliente deseja vender ou lançar mais opções do ticker BAC do que as que estão visíveis no momento. Observe que a quantidade de 124 contratos exibida no campo Quantidade de Bid é menor do que a ordem de 150 contratos que será enviada. Para evitar a execução parcial da ordem, o cliente usa o tipo de ordem Tudo ou nada, que também pode ser usado em ordens de ações.

Após preencher o painel de lançamento de ordens com a call desejada, selecione LMT no menu suspenso de tipos de ordem e insira a quantidade desejada. Determine o preço-limite da sua ordem de venda e selecione o tempo de vigência desejado no menu suspenso. Ao clicar na guia Avançado, você verá mais opções de lançamento de ordens. Localize o campo Tudo ou nada e marque a caixa. Isso garante que, quando sua ordem for enviada, certas condições relacionadas ao volume serão atendidas antes que a ordem seja executada. Agora você está pronto para enviar sua ordem ao clicar no botão "Enviar" no campo Avançado ou no painel de lançamento de ordens.

| Premissas | |

|---|---|

| Operação | VENDA |

| Qtd. | 150 |

| Tipo de ordem | LMT |

| Preço-limite | 0,21 |

| Atributo da ordem | Tudo ou nada |

| Preço de mercado | 0,21 |

Exemplo com o Classic TWS

- Use a opção Personalizar layout > Colunas da ordem para exibir a coluna do atributo Tudo ou nada

- Clique no preço de venda para criar uma ordem de COMPRA

- Digite 10 no campo Qtd.

- Selecione LMT no campo Tipo

- Insira o preço-limite desejado

- Clique no T para enviar a ordem

- Clique na caixa de seleção Tudo ou nada para que a ordem tenha esse atributo

Mais informações sobre o tipo de ordem – Ordem de compra Tudo ou nada

Etapa 1 – Criar uma ordem limitada e aplicar o atributo de ordem "Tudo ou nada"

Você deseja criar uma ordem para comprar 10 calls Jan11 140 de XYZ, mas não quer que a ordem seja executada a menos que a quantidade total da ordem esteja disponível. Antes de enviar a ordem, certifique-se de que a opção Tudo ou nada esteja visível na tela de negociação. Clique na caixa de seleção Tudo ou nada para que a ordem tenha esse atributo. Se a quantidade total estiver disponível ao preço especificado ou melhor, a ordem será executada. Caso contrário, ela continuará ativa até ser cancelada.

Etapa 2 – Ordem de 10 contratos de opções enviada

Você enviou sua ordem de 10 calls Jan11 140 de XYZ. No momento, não há contratos disponíveis nem pelo preço-limite, nem na quantidade desejada. Se a quantidade total ficar disponível ao preço-limite ou melhor, a ordem será executada. Caso contrário, ela continuará ativa até ser cancelada.

Etapa 3 – O preço de mercado cai, uma parte da quantidade está disponível

O preço dos contratos de opções de XYZ cai para 3,95, que é seu preço-limite. No entanto, apenas quatro contratos estão disponíveis a esse preço. Como se trata de uma ordem Tudo ou nada, a ordem só será executada se a quantidade total estiver disponível pelo preço desejado.

Etapa 4 – A quantidade total está disponível

Por fim, a quantidade total de 10 contratos de opções fica disponível ao seu preço-limite, e então a ordem é executada.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 10 |

| Tipo de ordem | LMT |

| Preço-limite | 3,95 |

| Atributo da ordem | Tudo ou nada |

| Preço de mercado | 4,00 |

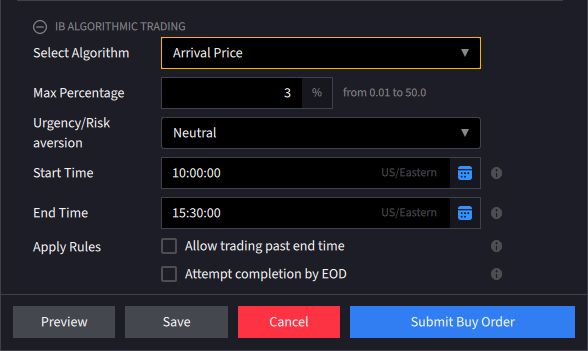

Algo Preço de chegada

Produtos: |

Ações, ETFs, moedas, CFDs |

Plataformas: |

TWS, IBKR Desktop, IBKR Mobile |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

IB Algo |

Esse tipo de ordem algorítmica tentará alcançar, ao longo do tempo de vigência da ordem, o ponto médio entre o bid e o ask no momento em que a ordem for enviada. O algoritmo Preço de chegada foi desenvolvido para ocultar ordens que afetarão uma porcentagem alta do volume médio diário. O ritmo de execução é determinado pelo nível de aversão ao risco atribuído pelo usuário e pela porcentagem do volume médio diário definida pelo usuário. A rapidez com que a ordem é enviada durante o dia é determinada pelo nível de urgência: um nível maior de urgência faz com que a ordem seja executada mais rapidamente, mas aumenta a exposição ao impacto no mercado. É possível reduzir o impacto no mercado ao atribuir menor urgência à ordem, o que provavelmente aumentará sua duração. O usuário pode definir a porcentagem máxima do volume médio diário entre 1% e 50%. A tela de lançamento de ordens permite que o usuário determine quando a ordem começará e terminará, independentemente da execução total da ordem. Ao marcar a caixa "Permitir negociação após o horário de término", o algoritmo continuará funcionando após o horário especificado para que o restante da ordem seja executado, se possível.

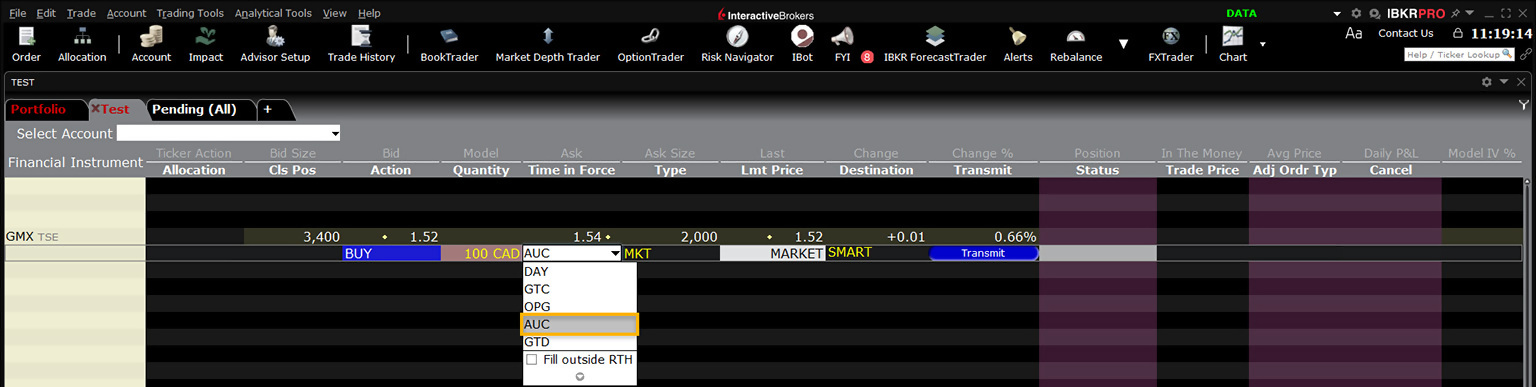

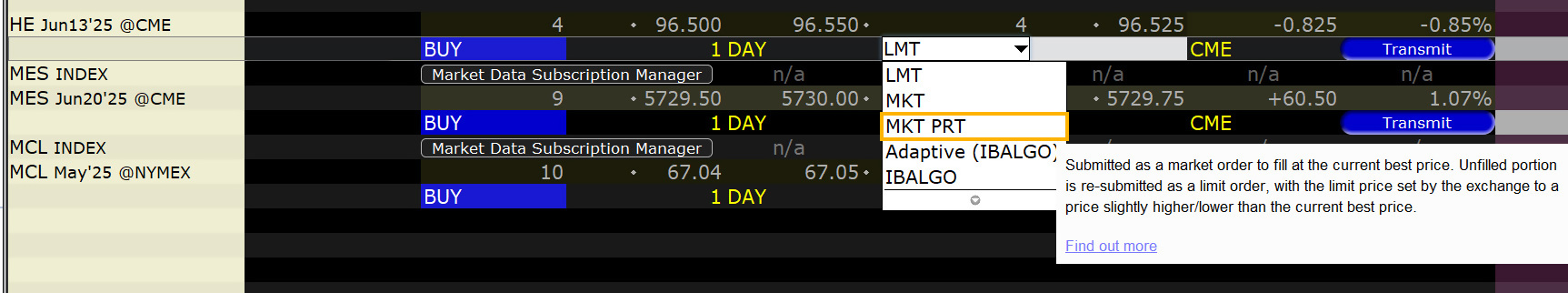

Tipo de ordem Em leilão

Produtos: |

Ações, ETFs, futuros |

Plataformas: |

Apenas TWS |

Regiões: |

Apenas produtos de outros países |

Roteamento: |

Direto |

Ordens de leilão são inseridas no sistema de negociação eletrônica antes da abertura do mercado para execução ao Preço de abertura calculado (COP, na sigla em inglês). Se sua ordem não for executada na abertura, ela será reenviada como uma ordem limitada com um preço-limite igual equivalente ao COP ou ao melhor bid/ask após a abertura do mercado.

Exemplo

- Selecione AUC no campo Tempo de vigência.

Você deseja comprar 10 contratos futuros de XYZ com uma ordem de leilão ao preço de abertura calculado, que você acha que será o melhor preço do dia. Crie uma linha de ordem de compra e selecione MTL como o tipo e AUC como o tempo de vigência. Essas configurações definem sua ordem como uma ordem de leilão. A ordem será convertida em uma ordem limitada ao preço de abertura calculado se não for executada antes da abertura do mercado.

Tipo de ordem Combinada automática limitada

Produtos: |

Ações, ETFs |

Plataformas: |

Apenas TWS |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

Direto |

Vincular uma ordem limitada do lado oposto de uma ordem combinada complexa de várias pernas. O preço-limite é determinado com base nos valores predefinidos da ordem combinada para a "ordem pretendida". A ordem anexada é uma ordem secundária e será vinculada à ordem principal automaticamente com a etiqueta OCA (Uma cancela a outra). Essa ordem será enviada automaticamente quando a ordem principal for executada.

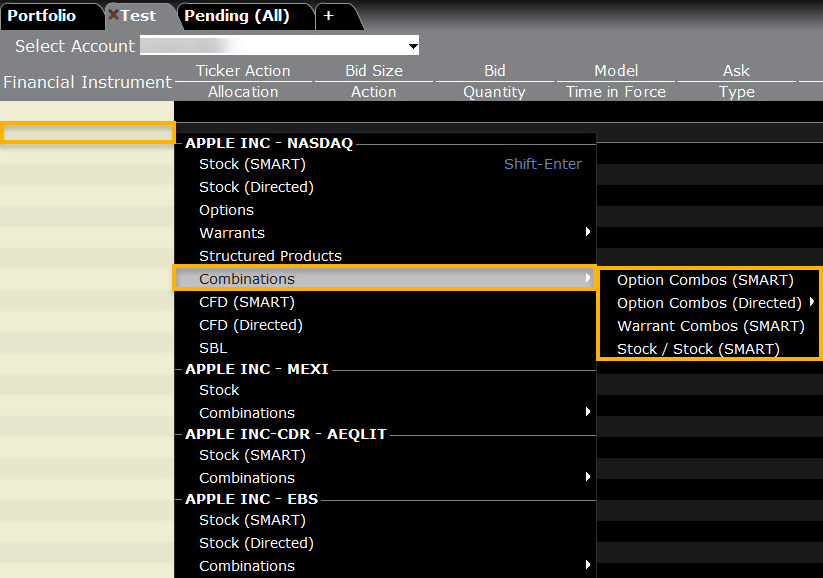

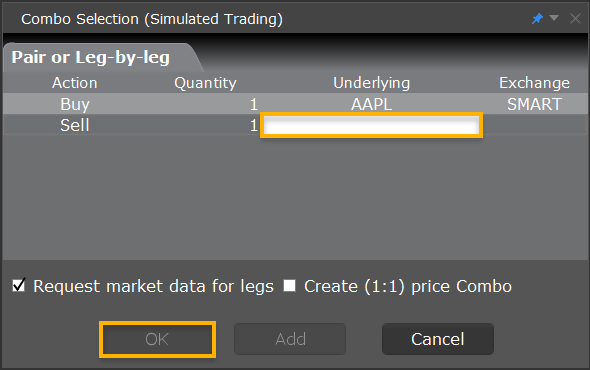

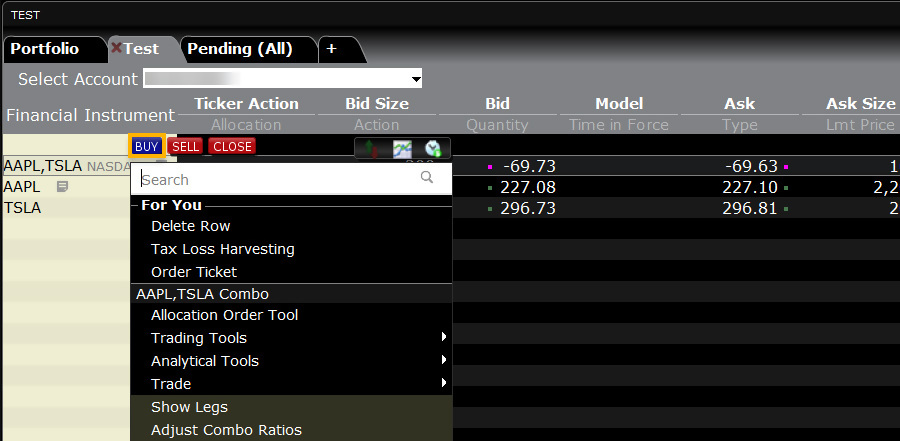

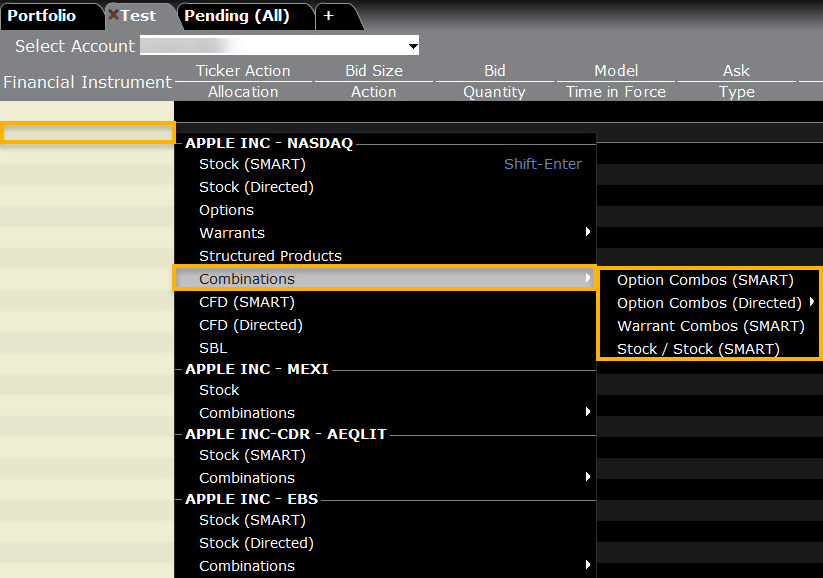

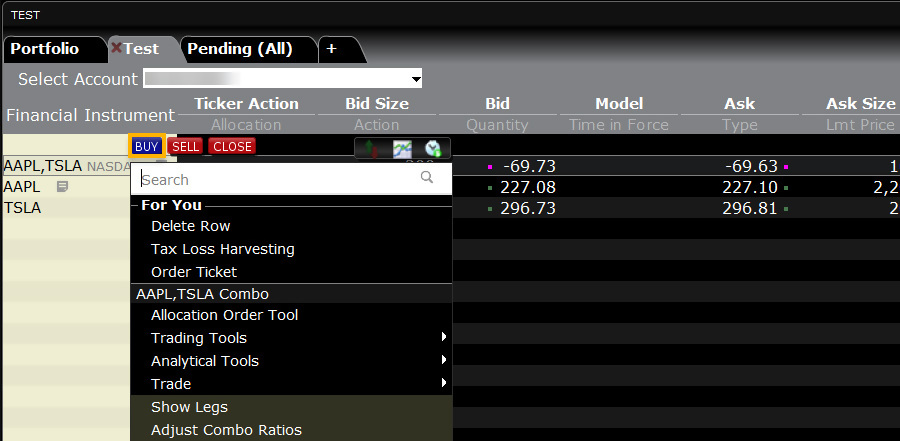

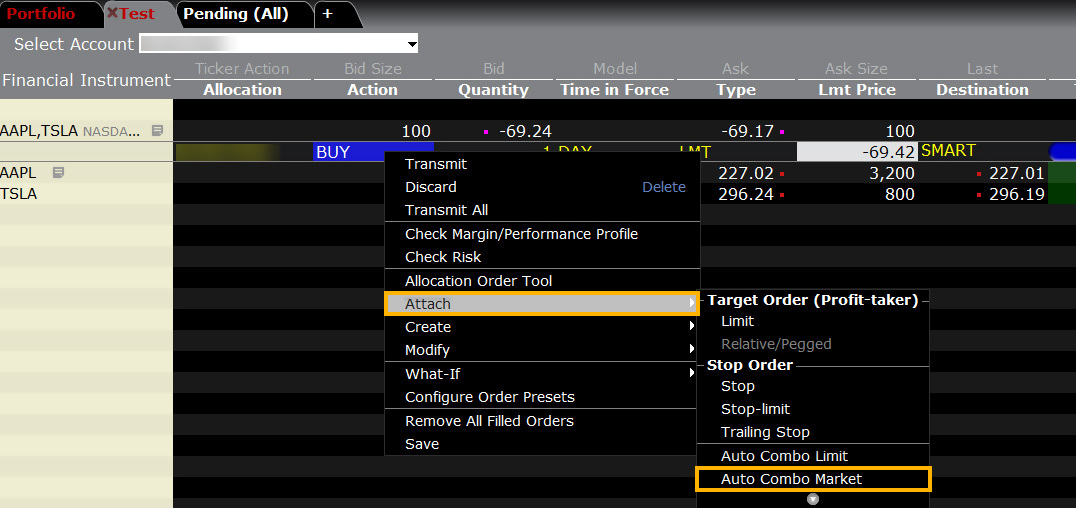

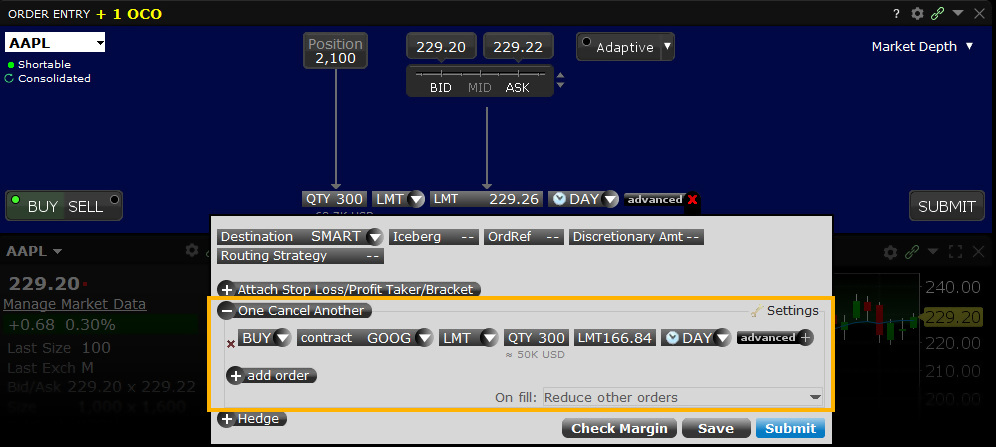

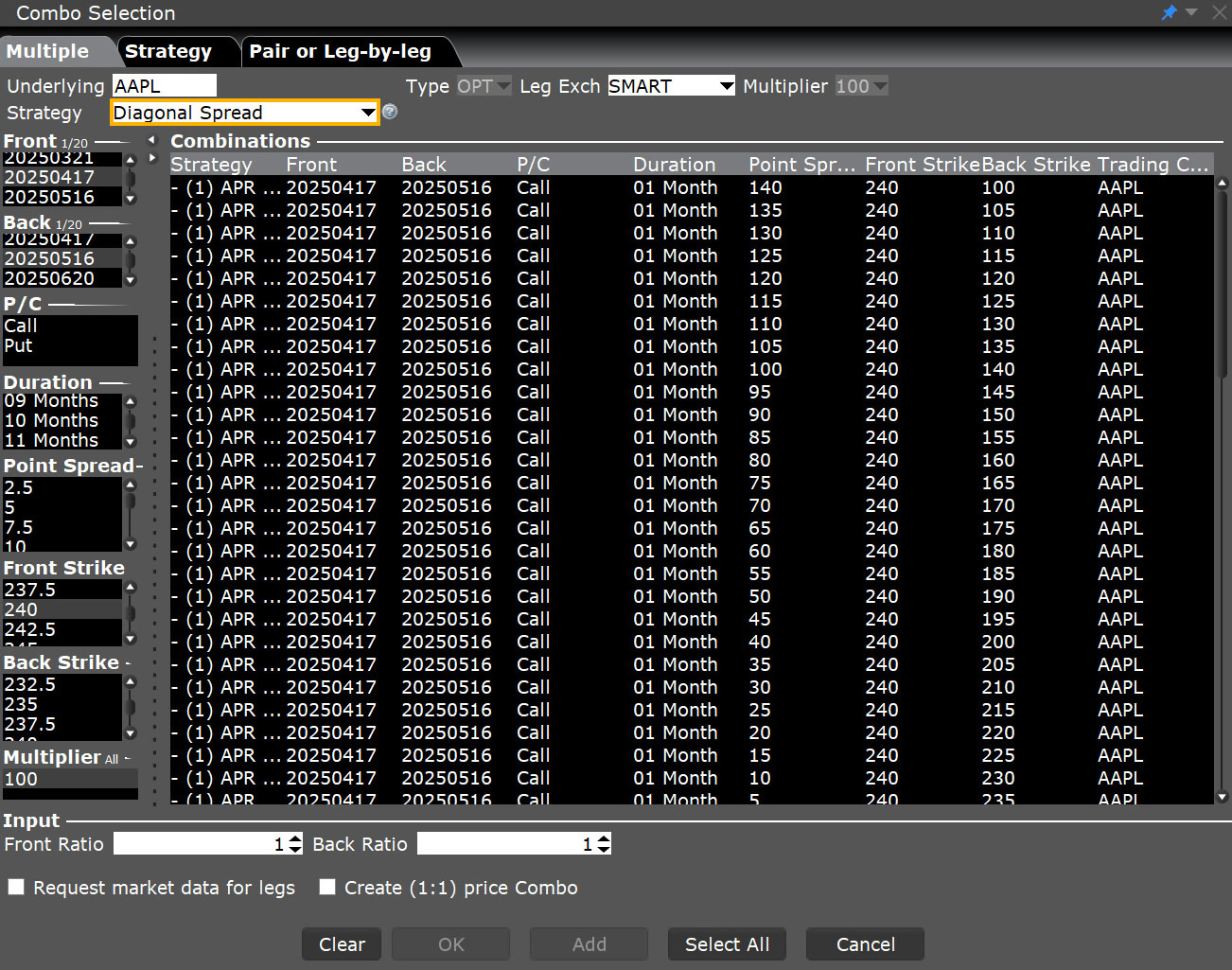

Primeiro, você precisará criar uma ordem combinada no TWS. Para fazer isso, adicione um produto (como AAPL) a uma lista de observação, selecione “Combinações” e escolha uma das seguintes opções. Para este exemplo, selecionamos Ação/Ação.

Exemplo

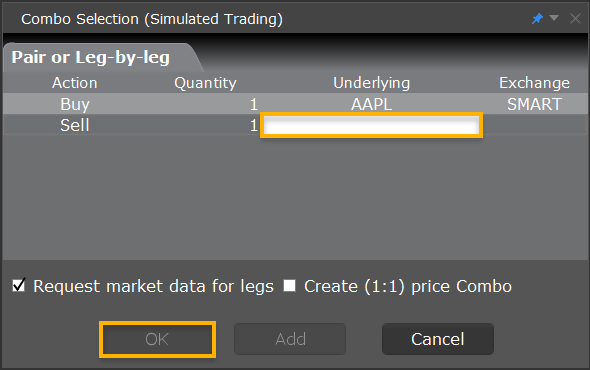

Assim que a escolha for feita, uma nova janela será exibida na tela. Inclua o ativo adicional na ordem combinada e clique em OK.

Em seguida, você será redirecionado para a lista de observação, que agora incluirá a ordem combinada. Clique com o botão direito do mouse na ordem combinada e selecione “Comprar”.

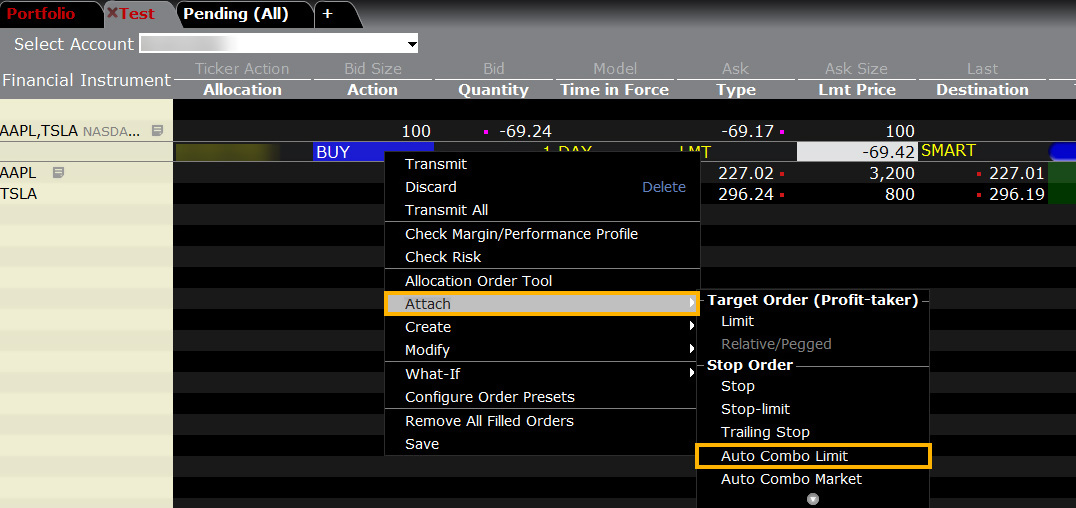

Uma linha de ordem será exibida abaixo da combinação. Clique com o botão direito do mouse nessa linha de ordem, selecione “Anexar” e depois “Ordem combinada automática limitada”.

Tipo de ordem Combinada automática a mercado

Produtos: |

Ações, ETFs |

Plataformas: |

Apenas TWS |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

Direto |

Vincular uma ordem limitada do lado oposto de uma ordem combinada complexa de várias pernas. O preço-limite é determinado com base nos valores predefinidos da ordem combinada para a "ordem pretendida". A ordem anexada é uma ordem secundária e será vinculada à ordem principal automaticamente com a etiqueta OCA (Uma cancela a outra). Essa ordem será enviada automaticamente quando a ordem principal for executada.

Primeiro, você precisará criar uma ordem combinada no TWS. Para fazer isso, adicione um produto (como AAPL) a uma lista de observação, selecione “Combinações” e escolha uma das seguintes opções. Para este exemplo, selecionamos Ação/Ação.

Exemplo

Assim que a escolha for feita, uma nova janela será exibida na tela. Inclua o ativo adicional na ordem combinada e clique em OK.

Em seguida, você será redirecionado para a lista de observação, que agora incluirá a ordem combinada. Clique com o botão direito do mouse na ordem combinada e selecione “Comprar”.

Uma linha de ordem será exibida abaixo da combinação. Clique com o botão direito do mouse nessa linha de ordem, selecione “Anexar” e depois “Ordem combinada automática a mercado”.

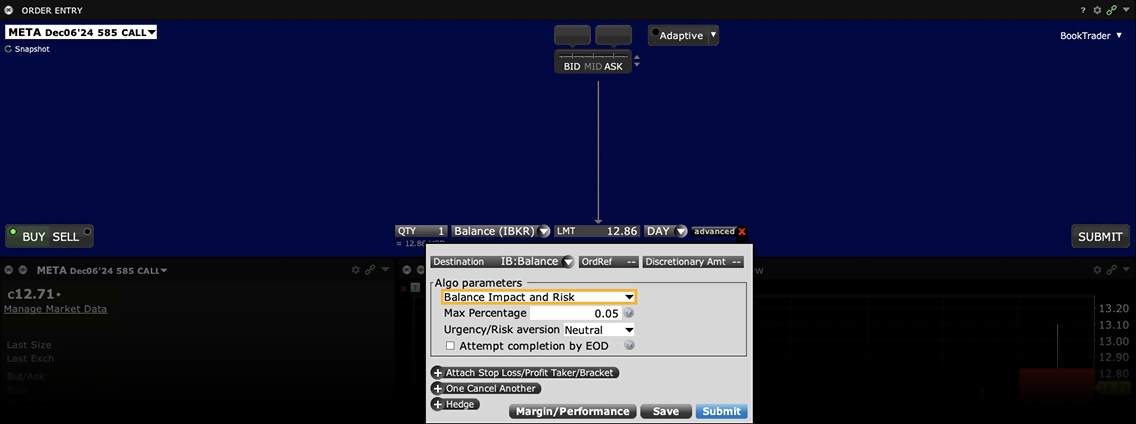

Algo Ponderar impacto e risco

Produtos: |

Apenas opções |

Plataformas: |

Apenas TWS |

Regiões: |

Apenas produtos dos EUA |

Roteamento: |

IB Algo |

Objetivo

Equilibrar o impacto da negociação da opção no mercado com o risco associado à variação de preço ao longo do horizonte temporal da ordem. Essa estratégia considera o nível de aversão ao risco atribuído pelo usuário para definir o ritmo de execução, juntamente com a porcentagem do volume determinada pelo usuário.

Informações fornecidas pelo usuário

- Porcentagem máxima do volume médio diário

- Nível de urgência/aversão ao risco

- Executar

- Agressivo

- Neutro

- Passivo

- Caixa de seleção: Tentar concluir até o fim do dia

Pontos importantes

- A porcentagem máxima, definida pelo usuário, refere-se à porcentagem do volume total diário de opções sobre o subjacente no mercado.

- O nível de urgência da negociação determina o ritmo em que a ordem é enviada ao longo do dia.

- Um nível de urgência maior acelera a execução da ordem, elevando a exposição ao impacto no mercado; um nível de urgência menor permite que a ordem seja executada gradualmente, diminuindo o impacto no mercado.

- Observe que o algoritmo usa uma ferramenta de randomização para permanecer oculto e, por padrão, visa uma execução ágil. As opções Urgência/Aversão ao risco são determinadas pelo tamanho da ordem; o recurso foi desenvolvido para ordens que afetarão uma porcentagem alta do volume médio diário e pode não ser relevante para ordens menores.

- Se a caixa de seleção Tentar concluir até o fim do dia estiver marcada, tentaremos concluir a ordem no mesmo dia. Observe que parte da ordem pode não ser executada se o risco associado à variação do preço durante a noite for menor que o custo adicional de executar toda a ordem no mesmo dia.

- Disponível para índices de ações e opções dos EUA.

Ferramenta Cesta

Produtos: |

Ações, ETFs, opções, futuros, FOPs, moedas, CFDs, bonds, fundos, warrants |

Plataformas: |

Apenas TWS |

Regiões: |

Apenas produtos dos EUA |

Roteamento: |

Direto |

A ferramenta BasketTrader do TWS pode ser usada para gerenciar cestas de títulos ou outras classes de ativos. Os gestores de carteira e investidores podem criar uma planilha de tickers e importá-la para o TWS ou simplesmente adicionar os tickers diretamente em uma página do TWS e salvar como uma cesta. O usuário pode inserir a quantidade, o tipo e o preço da ordem e salvar esse grupo como uma cesta para execução posterior. Os valores poderão ser alterados quando você estiver pronto para negociar a cesta. Como o BasketTrader é flexível e configurável, investidores podem acessar rapidamente uma carteira predeterminada, reequilibrar e gerenciar cestas antes de enviar ordens.

Exemplo

Você deseja criar um grupo de ordens para vários instrumentos diferentes ao mesmo tempo. Antes de selecionar e enviar a ordem de cesta, é necessário criar e salvar o arquivo de cesta:

Primeiro, crie as ordens que serão incluídas no arquivo. Altere os parâmetros e defina os atributos da ordem conforme necessário. Em seguida, no menu Negociação, selecione Salvar ordens como cesta. Na caixa de diálogo, revise ou renomeie o arquivo usando a extensão .csv (por exemplo, stocks.csv) e clique em OK. O sistema automaticamente usará o nome da página de negociação como o nome da cesta. É possível cancelar as ordens que você criou selecionando Cancelar página no menu Negociação.

Em seguida, lance sua ordem de cesta usando o BasketTrader. No menu Ferramentas de negociação, selecione BasketTrader ou clique no ícone Cesta na barra de ferramentas de negociação. No campo Arquivo de cesta, selecione um arquivo da lista ou clique no botão Buscar para localizar um arquivo de cesta que ainda não consta na lista. Altere o Multiplicador, se necessário. Esse valor multiplica a quantidade de cada ordem na cesta. Ajuste os parâmetros da ordem conforme necessário e depois envie todo o grupo de ordens. É possível enviar ordens individuais pertencentes à cesta usando as linhas de dados de mercado na guia Ordens.

Uma única ordem de cesta pode conter vários tipos de ordens de diferentes produtos, com qualquer tempo de vigência ou atributo (desde que compatíveis com a ordem). A imagem abaixo exibe um exemplo de um arquivo de ordem de cesta criado no MS Excel.

Ordem anexada Beta hedge

Produtos: |

Ações, ETFs |

Plataformas: |

Apenas TWS |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

Direto |

Ordem de hedge anexada a uma ação com um ETF. Usada para reduzir o risco de forma sistemática por meio da compra de ações com betas compensatórios.

Ferramenta Bloco

Produtos: |

Apenas opções |

Plataformas: |

Apenas TWS |

Regiões: |

Apenas produtos dos EUA |

Roteamento: |

Direto |

O atributo Bloco é usado para ordens de opções de grande volume na ISE, com pelo menos 50 contratos. Para executar ordens de grande volume ao longo do tempo sem movimentar o mercado, use a ferramenta Acumulação/Distribuição do TWS.

Exemplo

- Marque a caixa de seleção do campo Ordem em bloco.

Você deseja comprar 10.000 contratos de opções sobre XYZ pelo melhor preço possível. Selecione a linha do ticker da opção XYZ e abra a boleta de ordem. No campo Bolsa, selecione ISE e, no campo Preço, insira um preço-limite. Em seguida, clique na guia Diversos e marque a caixa de seleção Ordem em bloco. Isso garante que sua ordem seja tornada pública, e pode resultar em uma melhoria de preço. Clique em Transmitir para enviar sua ordem ou em Aceitar para exibir a ordem na tela de negociação antes de enviá-la.

Tipo de ordem Ao melhor preço (Box Top)

Produtos: |

Apenas opções |

Plataformas: |

Apenas TWS |

Regiões: |

Apenas produtos dos EUA |

Roteamento: |

Direto |

Ordens Box Top são executadas como ordens a mercado ao melhor preço atual. Se apenas uma parte da ordem for executada, o restante será convertido em uma ordem limitada com um preço-limite correspondente ao preço da execução parcial.

Exemplo

- Clique no preço de venda para criar uma ordem de COMPRA

- No campo QTD, digite 3

- No campo Destino, selecione BOX

- No campo Tipo, selecione BOX TOP

- Clique no T para enviar a ordem

Mais informações sobre o tipo de ordem – Ordem de compra ao melhor preço

Etapa 1 – Criar uma ordem Box Top

A call JAN11 130 de XYZ está sendo negociada entre USD 6,00 e USD 6,05. Crie uma ordem a mercado para comprar três contratos, selecione BOX como Destino e BOX TOP no campo Tipo. A palavra MARKET aparecerá no campo do preço-limite para indicar que você está disposto a comprar pelo preço de mercado atual. Envie a ordem.

Ordens Box Top são executadas como ordens a mercado ao melhor preço atual. Se apenas uma parte da ordem for executada, o restante será convertido em uma ordem limitada com um preço-limite correspondente ao preço da execução parcial.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 3 |

| Tipo de ordem | BOX TOP |

| Destino | BOX |

| Preço de mercado | 6,00 – 6,05 |

| Preço-limite | MARKET (Preço de mercado atual) |

Etapa 2 – Ordem enviada e parcialmente executada como uma ordem a mercado

A ordem Box Top foi enviada e parcialmente executada como uma ordem a mercado. Como resultado, você comprou dois contratos a USD 6,05, o melhor preço de mercado. O restante da ordem (um contrato) foi cancelado e imediatamente reenviado como uma ordem limitada. O preço-limite da nova ordem foi definido automaticamente como USD 6,05. Esse preço-limite corresponde ao preço da execução parcial.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 3 |

| Tipo de ordem | BOX TOP > LMT |

| Preço de mercado | 6,05 |

| Preço-limite | 6,05 |

Etapa 3 – O restante da ordem é reenviado como uma ordem limitada

A parte cancelada da ordem (um único contrato de uma call JAN11 130 de XYZ) foi reenviada como uma ordem limitada com um preço-limite de USD 6,05, que é o preço da execução parcial da ordem a mercado original. Assim que o contrato estiver disponível ao preço-limite, a ordem limitada será executada por esse valor, finalizando a ordem inicial de três contratos.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 1 (2 contratos já foram executados) |

| Tipo de ordem | LMT |

| Preço de mercado | 6,05 |

| Preço-limite | 6,05 |

Tipo de ordem Suporte (bracket)

Produtos: |

Ações, ETFs, opções, futuros, FOPs, moedas, CFDs, warrants, EFPs, combos |

Plataformas: |

TWS, IBKR Desktop e IBKR Mobile |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

Smart, Direto |

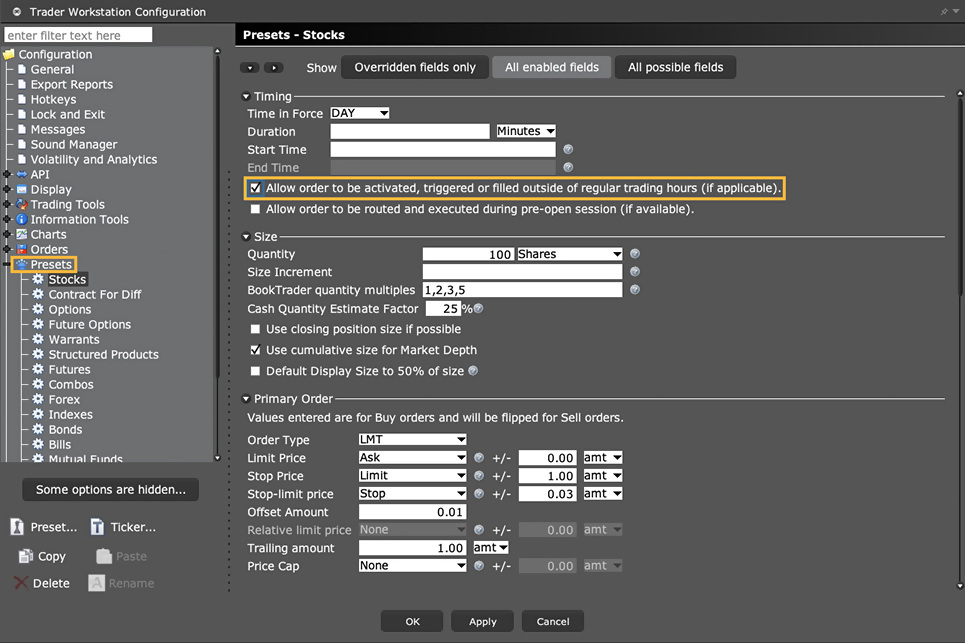

As ordens de suporte (bracket) foram desenvolvidas para ajudar você a limitar perdas e obter lucro ao lançar uma ordem juntamente com duas outras ordens de lados opostos. Uma ordem de COMPRA é acompanhada por uma ordem de venda limitada a um preço superior ao preço de mercado atual e por uma ordem stop de venda a um preço inferior ao preço de mercado atual. Uma ordem de VENDA é acompanhada por uma ordem stop de compra a um preço superior ao preço de mercado atual e por uma ordem de compra limitada a um preço inferior ao preço de mercado atual.

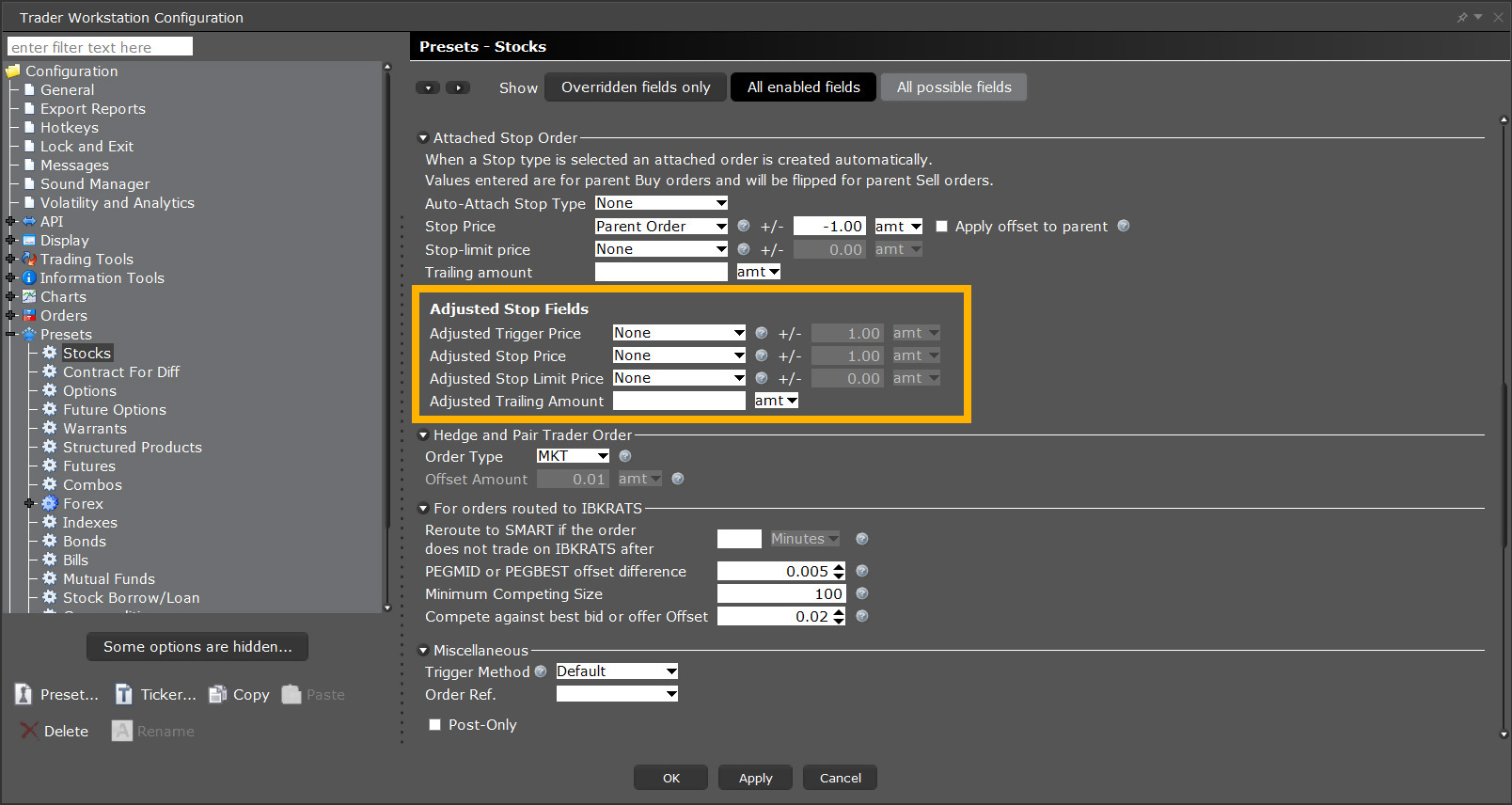

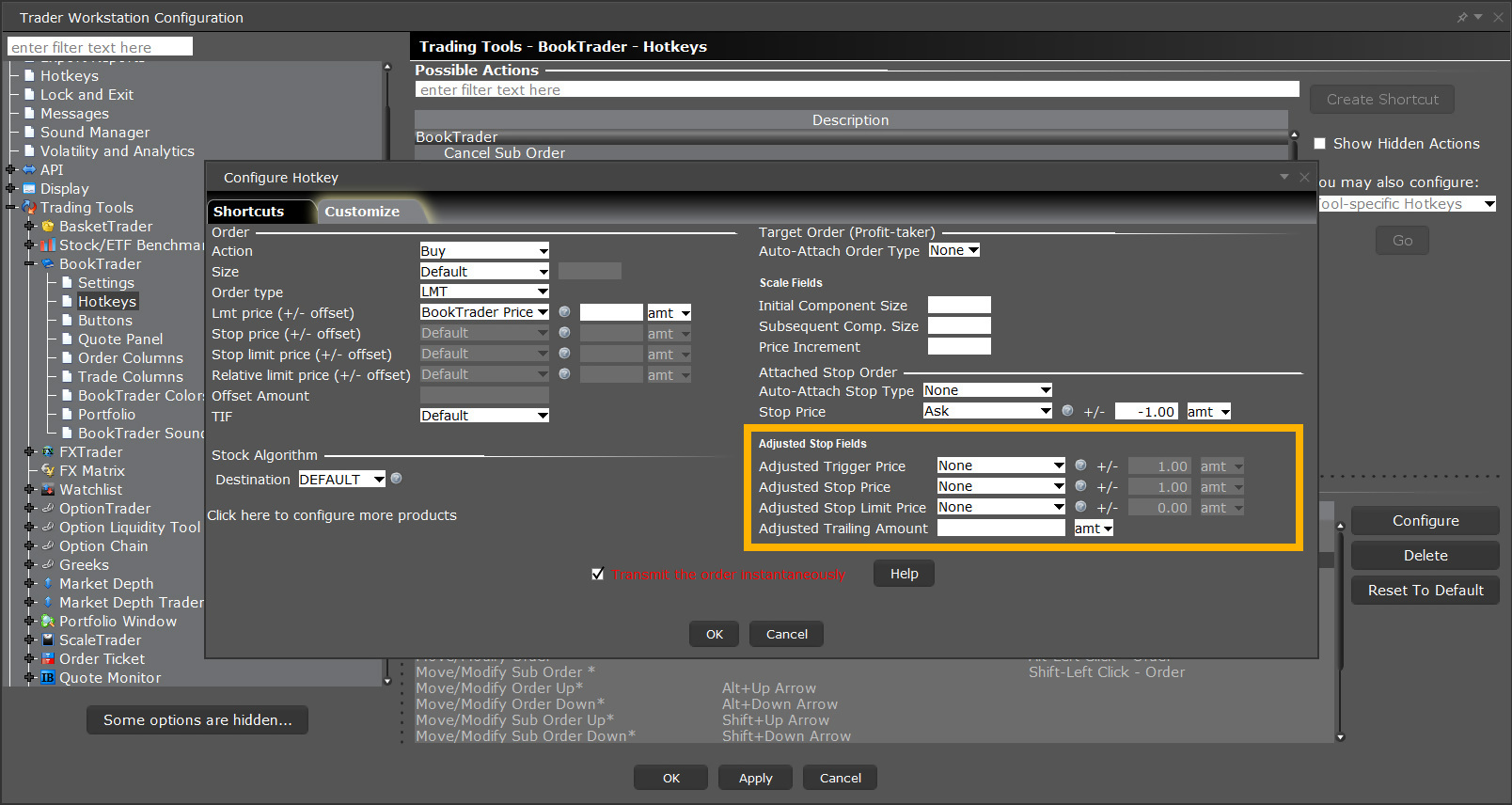

A quantidade das ordens de suporte em caso de alta ou baixa corresponde à quantidade da ordem original. Por padrão, a ordem de suporte é configurada com uma diferença de 1,0 em relação ao preço atual. Essa diferença pode ser alterada para ordens específicas diretamente na linha da ordem ou reconfigurada para um determinado instrumento, contrato ou estratégia por meio do recurso Predefinições de ordens na Configuração global.

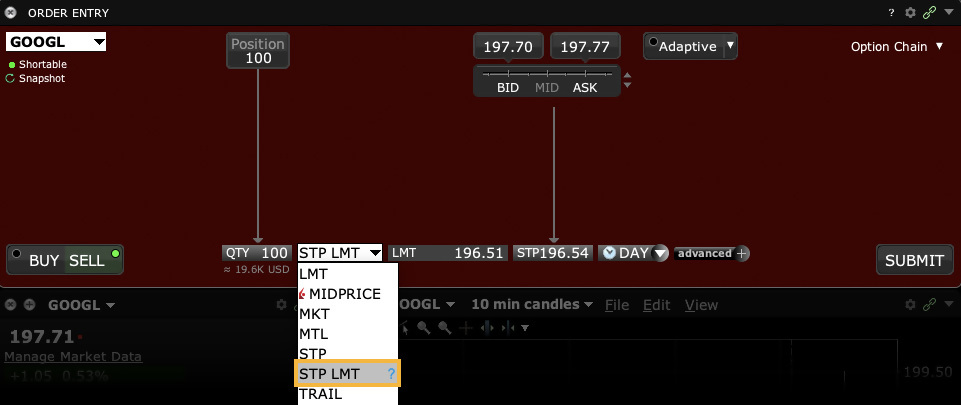

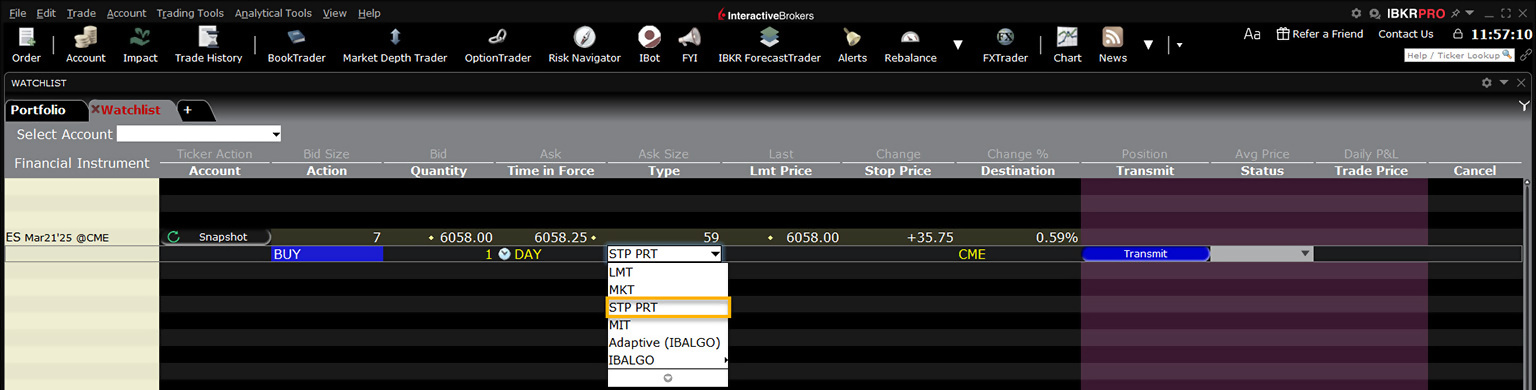

Exemplo usando o Mosaico

Neste exemplo, desejamos comprar 1.000 ações do ticker TSLA por um preço máximo de USD 219,50. No entanto, ao mesmo tempo, desejamos lançar uma ordem Stop Loss para vender as ações caso o preço caia para USD 218,00. Também desejamos lançar uma ordem Profit Taker caso o preço suba para USD 221,00 durante a sessão. Digite o ticker desejado e clique no botão Comprar, o que faz com que o fundo fique azul. As ordens de venda fazem com que o fundo fique vermelho. Digite o número de ações que deseja comprar e selecione LMT no menu suspenso Tipo de ordem. Em seguida, defina o preço máximo que você está disposto a pagar pelas ações. Ajuste o tempo de vigência conforme necessário. Os usuários podem clicar no campo Tempo de vigência para selecionar a duração "Válida até o cancelamento" (GTC, na sigla em inglês) para a operação. Neste exemplo, usaremos uma ordem válida até o final do dia de negociação.

Premissas

| Ordem de compra limitada | |

| Operação | COMPRA |

| Qtd. | 1.000 |

| Tipo de ordem | LMT |

| Preço de mercado | 219,60 |

| Preço-limite | 219,50 |

| Ordem de venda limitada | |

| Operação | VENDA |

| Qtd. | 1.000 |

| Tipo de ordem | LMT |

| Preço de mercado | 219,60 |

| Preço-limite | 221,00 |

| Ordem stop de venda | |

| Operação | VENDA |

| Qtd. | 1.000 |

| Tipo de ordem | STP |

| Preço de mercado | 219,60 |

| Preço-limite | 218,00 |

Em seguida, clique no botão Avançado à direita do campo do tempo de vigência para exibir mais opções de configuração da ordem. Clique no botão Anexar para revelar as opções relacionadas às ordens de suporte. Ao marcar a caixa Suporte, as opções Profit Taker e Stop Loss serão marcadas automaticamente. Insira os valores desejados para a ordem Profit taker. Insira os valores desejados para a ordem Stop Loss. Se necessário, é possível alterar o tempo de vigência da ordem. Quando estiver pronto para lançá-la, clique no botão "Enviar".

Exemplo com o Classic TWS

Mais informações sobre o tipo de ordem – Ordem de suporte

Etapa 1 – Criar uma ordem de compra limitada

As ordens de suporte são uma forma eficaz de gerir o risco e potencializar o lucro de uma ordem que ainda não foi executada. Neste exemplo, você deseja comprar 100 ações de XYZ, cujo preço de venda atual é 30,00. Você acredita que o preço cairá para 25,00, e depois subirá para 30,00. Ao anexar uma ordem de suporte, não será necessário reavaliar e gerenciar o risco da posição caso a ordem de compra limitada a 25,00 seja executada.

Clique no preço de venda da ação XYZ para criar uma ordem de compra, depois insira a quantidade e o tipo da ordem e, por fim, insira 25,00 como o preço-limite. Não se esqueça de anexar a ordem de suporte antes de clicar em "Transmitir".

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 100 |

| Tipo de ordem | LMT |

| Preço de mercado | 30,00 |

| Preço-limite | 25,00 |

Etapa 2 – Anexar uma ordem de suporte

Para anexar uma ordem de suporte à sua ordem de compra limitada, clique com o botão direito na linha da ordem e selecione Anexar > Ordens de suporte. Uma ordem de venda limitada e uma ordem de venda stop agora acompanham a ordem original. Insira 30,00 como o preço-limite para a ordem de venda limitada anexada e, em seguida, insira 20,00 no campo Preço aux. da ordem stop de venda. Envie a ordem.

| Premissas | |

|---|---|

| Preço de mercado | 30,00 |

| Ordem de compra limitada | |

| Operação | COMPRA |

| Qtd. | 100 |

| Tipo de ordem | LMT |

| Preço-limite | 25,00 |

| Ordem de venda limitada | |

| Operação | VENDA |

| Qtd. | 100 |

| Tipo de ordem | LMT |

| Preço-limite | 30,00 |

| Ordem stop de venda | |

| Operação | VENDA |

| Qtd. | 100 |

| Tipo de ordem | STP |

| Preço de acionamento | 20,00 |

Etapa 3 – Ordem de suporte enviada

A ordem de suporte foi enviada. A tabela ao lado exibe o preço de mercado, os preços-limite da ordem de compra limitada original e da ordem de venda limitada anexada e o preço de acionamento da ordem de venda stop anexada.

| Premissas | |

|---|---|

| Preço de mercado | 30,00 |

| Ordem de compra limitada | |

| Operação | COMPRA |

| Qtd. | 100 |

| Tipo de ordem | LMT |

| Preço-limite | 25,00 |

| Ordem de venda limitada | |

| Operação | VENDA |

| Qtd. | 100 |

| Tipo de ordem | LMT |

| Preço-limite | 30,00 |

| Ordem stop de venda | |

| Operação | VENDA |

| Qtd. | 100 |

| Tipo de ordem | STP |

| Preço de acionamento | 20,00 |

Etapa 4 – O preço de mercado cai e a ordem de compra limitada original é executada

Como esperado, o preço das ações XYZ cai para 25,00, que é o preço-limite da sua ordem de compra limitada original. A ordem de 100 ações é executada a esse preço. Em seguida, as duas ordens de venda anexadas são enviadas ao mercado.

| Premissas | |

|---|---|

| Preço de mercado | 25,00 |

| Ordem de compra limitada | |

| Preço-limite | 25,00 |

| Ordem de venda limitada | |

| Operação | VENDA |

| Qtd. | 100 |

| Tipo de ordem | LMT |

| Preço-limite | 30,00 |

| Ordem stop de venda | |

| Operação | VENDA |

| Qtd. | 100 |

| Tipo de ordem | STP |

| Preço de acionamento | 20,00 |

Etapa 5A – O preço de mercado sobe e a ordem de venda limitada é executada

Em um dos possíveis cenários, o preço de XYZ sobe para 30,00, que é o preço-limite da ordem de venda limitada anexada. A ordem é executada a esse preço e você obtém um lucro de USD 500,00. A outra ordem anexada (ordem stop de venda) é cancelada.

| Premissas | |

|---|---|

| Preço de mercado | 30,00 |

| Ordem de compra limitada | |

| Executada a | 25,00 |

| Ordem de venda limitada | |

| Preço-limite | 30,00 |

| Ordem stop de venda cancelada | |

Etapa 5B – Cenário alternativo: o preço de mercado cai e a ordem stop de venda é executada

Nesse cenário, o preço de XYZ cai para 20,00, que é o preço de acionamento da sua ordem stop de venda anexada. A ordem é executada a esse preço e você perde USD 500,00. A outra ordem anexada (ordem de venda limitada) é cancelada.

| Premissas | |

|---|---|

| Preço de mercado | 20,00 |

| Ordem de compra limitada | |

| Executada a | 25,00 |

| Ordem stop de venda | |

| Preço de acionamento | 20,00 |

| Ordem de venda limitada cancelada | |

Algo Preço de fechamento

Produtos: |

Ações, ETFs, opções |

Plataformas: |

TWS, IBKR Desktop, IBKR Mobile |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

IB Algo |

Investidores que enviam ordens a mercado ou limitadas durante o leilão de fechamento podem afetar negativamente o preço de fechamento, principalmente se a quantidade da ordem representar uma parcela relevante do volume médio do leilão de fechamento. Para ajudar investidores que desejam executar ordens perto do final da sessão de negociação, desenvolvemos a estratégia de preço de fechamento. Esse algoritmo fragmenta ordens de grande volume e determina o melhor momento para lançá-las, executando-as de forma contínua para reduzir a possibilidade de slippage. O usuário define quando e a que ritmo a execução ocorrerá, atribui um nível de risco de mercado e especifica a porcentagem do volume desejada, enquanto o algoritmo considera a volatilidade histórica da ação.

Ferramenta Condicional

Produtos: |

Ações, ETFs, opções, futuros, FOPs, moedas, CFDs, warrants |

Plataformas: |

TWS e IBKR Mobile |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

Smart, Direto |

Ordens condicionais permitem que o usuário estabeleça uma ou mais condições que devem ser atendidas antes que a ordem possa ser enviada. Isso permite que um investidor compre ou venda uma opção somente se o subjacente estiver sendo negociado acima ou abaixo de um determinado nível. Outra possibilidade é configurar uma condição que faça com que a ordem fique ativa somente quando um índice estiver sendo negociado acima ou abaixo de uma determinada faixa. As condições estabelecidas podem limitar a execução, mas garantem que a ordem seja executada apenas em circunstâncias favoráveis ao investidor.

É possível configurar e combinar condições lógicas com base em variáveis de preço, tempo e volume usando os seguintes operadores: igual a, maior que ou menor que. Outras condições possíveis incluem reserva de margem, operação e variação percentual. É possível lançar uma ordem para comprar 10 calls da MSFT a um preço-limite de 85 centavos, mas somente quando o preço da ação for menor ou igual a USD 46,45, o volume for superior a 25 milhões e o índice S&P 500 for menor ou igual a 2.000.

Para ordens condicionais válidas até o cancelamento (GTC, na sigla em inglês), caso a execução não ocorra no mesmo dia em que a condição foi ativada, será necessário reativar a condição no(s) dia(s) seguinte(s).

Exemplo

Mais informações sobre o tipo de ordem – Ordem de compra condicional

Etapa 1 – Criar uma ordem de compra limitada

A call JAN11 490 de XYZ está sendo negociada entre USD 30,20 e USD 31,00. Você deseja comprar 1 contrato, mas somente se o preço de venda da ação subjacente cair para 464,00 por ação. Crie uma ordem de compra limitada para 1 contrato, clique com o botão direito do mouse na linha da ordem e selecione Modificar > Condição.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 1 |

| Tipo de ordem | LMT |

| Preço de mercado | 30,20 - 31,00 |

| Preço-limite | 30,95 |

Etapa 2 – Vincular condição à ordem

Na guia Condicional da boleta de ordem, adicione uma nova condição ao clicar no botão Adicionar e siga os passos indicados acima. Você deseja comprar 1 contrato se o preço da ação subjacente cair para 464,00 por ação, então você deve selecionar a condição Preço e depois inserir o símbolo do subjacente, o método de acionamento, o operador e o preço de acionamento.

Neste exemplo, estamos usando o método de acionamento padrão para ações dos EUA, que é o método bid/ask duplo, em que dois preços consecutivos de venda (ou de compra) devem ser menores (ou maiores) ou iguais ao preço de acionamento, e o segundo bid ou ask deve ter um volume maior se estiver no mesmo nível de preço que o primeiro.

Clique em Transmitir para enviar a ordem.

Step 3 – Criar uma ordem condicional para 1 contrato de opção de XYZ

A ordem condicional foi transmitida. Quando o preço da ação subjacente cair para 464,00 por ação, sua ordem limitada para comprar 1 contrato de opção será enviada.

Etapa 4 – O preço de mercado do subjacente cai e a condição é atendida

O preço de mercado da ação subjacente XYZ cai para 464,00, que é o preço de acionamento da condição. Como a condição foi atendida, a ordem limitada para a compra de 1 contrato de opção de XYZ é enviada com um preço-limite de 30,95.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 1 |

| Tipo de ordem | LMT |

| Preço de mercado | 30,20 - 31,00 |

| Preço-limite | 30,95 |

| Configurações da ordem condicional | |

| Condição | Preço |

| Subjacente | XYZ |

| Método | Padrão |

| Operador | <= |

| Preço | 464,00 |

Etapa 5 – O preço de mercado do contrato de opção cai e a ordem limitada é executada

O preço de mercado da ação subjacente XYZ cai para 464,00, que é o preço de acionamento da condição. Como a condição foi atendida, a ordem limitada para a compra de 1 contrato de opção de XYZ é enviada com um preço-limite de 30,95.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 1 |

| Tipo de ordem | LMT |

| Preço de mercado | 30,95 |

| Preço-limite | 30,95 |

Ferramenta Conversão de moeda

Produtos: |

Ações, opções, futuros, FOPs, moedas, warrants |

Plataformas: |

IBKR Mobile, Portal do cliente |

Regiões: |

Produtos dos EUA e de outros países |

Converta moedas facilmente usando a ferramenta de conversão de moeda. Selecione a moeda que será convertida e, em seguida, insira o valor da moeda desejada. O sistema criará a ordem a mercado para a conversão. Basta visualizar a ordem e enviá-la.

Clique nas seções abaixo para aprender como usar a ferramenta de conversão de moeda em diferentes plataformas da IBKR.

Algo Dark ice

Produtos: |

Ações, ETFs, futuros, moedas, CFDs |

Plataformas: |

TWS, IBKR Desktop, IBKR Mobile |

Regiões: |

Apenas produtos dos EUA |

Roteamento: |

IB Algo |

O tipo de ordem Dark ice amplia o conceito de privacidade presente em ordens como Iceberg ou Reserva ao usar um algoritmo patenteado que reduz ainda mais a visibilidade da ordem no mercado. O usuário determina por quanto tempo a ordem permanecerá ativa e pode permitir a negociação após o horário regular de negociação, caso ela não seja executada até o horário de fechamento declarado. Para minimizar o impacto de ordens de grande volume no mercado, os usuários podem optar por exibir ao mercado uma quantidade diferente da quantidade real da ordem. Além disso, o algoritmo Dark ice ajusta de forma aleatória a quantidade exibida em 50% (a mais ou a menos), conforme a probabilidade de uma variação favorável no preço. Além disso, com base em probabilidades calculadas, o algoritmo decide se lançará a ordem ao preço-limite ou um tick abaixo da oferta atual (para ordens de compra) e um tick acima do bid atual (para ordens de venda).

Ordem anexada Delta hedge

Produtos: |

Apenas opções |

Plataformas: |

Apenas TWS |

Regiões: |

Apenas produtos dos EUA |

Roteamento: |

Direto |

É possível anexar uma ordem delta hedge a uma ordem de opções em vez de configurar o atributo de ordem de hedge na linha Volatilidade da ordem original.

Tipo de ordem Roteamento direto

Produtos: |

Ações, ETFs, opções, futuros, FOPs, moedas, bonds, fundos, warrants, EFPs, combos |

Plataformas: |

TWS, IBKR Desktop, IBKR Mobile, Portal do cliente |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

Direto |

Os clientes podem dar instruções específicas para que uma ordem seja encaminhada para uma determinada bolsa ou local para execução, em vez de usar a tecnologia SmartRouting da IBKR. Observe que algumas bolsas podem cobrar emolumentos ou oferecer reembolsos.

Tipo de ordem Discricionária

Produtos: |

Ações, ETFs |

Plataformas: |

Apenas TWS |

Regiões: |

Apenas produtos dos EUA |

Roteamento: |

Smart |

Uma ordem discricionária é um tipo de ordem oferecido por certas bolsas. Trata-se de uma ordem limitada enviada com um valor "discricionário" oculto que pode ser usado para aumentar a faixa de preço em que a ordem limitada pode ser executada. O mercado vê apenas o preço-limite.

Para mais informações sobre o tratamento especial dado a ordens discricionárias de opções dos EUA e do Penny Pilot Program dos EUA, consulte a página Gestão de ordens discricionárias.

Exemplo usando o Mosaico

Os mercados ou preços de ações específicas geralmente se movem rapidamente, resultando em spreads maiores do que o normal. Em alguns casos, as cotações de algumas ações são mais altas, resultando em um spread amplo. Para aumentar as chances de execução de ações com spread, os clientes podem usar a ordem discricionária para adicionar ou subtrair um determinado valor do preço-limite sem expor a melhoria de preço ao mercado. Neste exemplo, o usuário deseja comprar 1.000 ações da TSLA por 3 centavos a mais do que o National Best Bid (NBB) exibido na cotação de mercado. No entanto, o bid do usuário é exibido ao NBB, embora o valor discricionário aumente a chance de execução da negociação. Além disso, o comprador deseja estabelecer um limite de preço de USD 218,79.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 1.000 |

| Tipo de ordem | LMT |

| Preço de mercado | 218,82 |

| Preço-limite | 218,79 |

| Valor discricionário | 0,03 |

Insira o ticker no campo de lançamento de ordens e clique no botão Comprar. Isso fará com que o fundo fique azul. As ordens de venda fazem com que o fundo fique vermelho. Insira o valor desejado no campo da quantidade e selecione LMT no campo do tipo de ordem. Ajuste o tempo de vigência conforme necessário. Neste exemplo, usaremos uma ordem válida até o final do dia de negociação. Ao clicar no botão "avançado", você verá outras opções de parâmetros para a ordem. Clique no campo Valor discricionário, que permite ao usuário inserir um valor (em dólares e centavos) acima do preço-limite estabelecido. Com um NBB de USD 218,76 e um valor discricionário de 3 centavos, a ordem poderá ser executada caso o preço de mercado da TSLA caia para USD 218,79. Observe que se o NBB subisse para USD 218,77, a ordem não seria executada caso o preço de mercado caísse para USD 218,80, devido ao preço-limite de USD 218,79 em vigor. Depois de inserir os valores desejados na tela, clique no botão "Enviar" para transmitir sua ordem.

Exemplo com o Classic TWS

- Use a opção Personalizar layout > Colunas da ordem para exibir a coluna do atributo Valor discricionário

- Clique no preço de venda para criar uma ordem de COMPRA

- Selecione LMT no campo Tipo

- Preencha o campo do preço-limite

- Insira o valor discricionário no campo Valor discricionário

- Clique no T para enviar a ordem

Mais informações sobre o tipo de ordem – Ordem de compra discricionária

Etapa 1 – Criar uma ordem de compra discricionária

Em um mercado dinâmico, você deseja lançar uma ordem limitada para comprar 100 ações da XYZ, que está sendo negociada a 64,25 por ação. Para melhorar as chances de execução, você decide adicionar um valor discricionário ao preço-limite. Clique no preço de venda para criar uma ordem de compra e selecione LMT como o tipo de ordem. Em seguida, insira um preço-limite de 64,10 e um valor discricionário de 0,10 no campo Valor discricionário. Este é o valor que será adicionado ao preço-limite para aumentar a faixa de preço em que a ordem pode ser executada. Observe que o valor está oculto do mercado, que vê apenas o preço-limite de 64,10.

Etapa 2 – Ordem enviada

A ordem limitada foi enviada com um valor discricionário de 0,10. Se o preço da ação XYZ atingir 64,10 ou estiver a uma diferença de até 0,10 do preço-limite, sua ordem de 100 ações será executada.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 100 |

| Tipo de ordem | LMT |

| Preço de mercado | 64,25 |

| Preço-limite | 64,10 |

| Valor discricionário | 0,10 |

Etapa 3 – O preço de mercado cai e a ordem é executada

O preço de mercado da ação XYZ cai para 64,19, valor que está dentro da faixa estabelecida pelo valor discricionário. A ordem limitada de 100 ações é executada a 64,19.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 100 |

| Tipo de ordem | LMT |

| Preço de mercado | 64,19 |

| Preço-limite | 64,10 |

| Valor discricionário | 0,10 |

Tipo de ordem Execução imediata (Fill or Kill)

Produtos: |

Apenas opções |

Plataformas: |

TWS, IBKR Desktop |

Regiões: |

Apenas produtos dos EUA |

Roteamento: |

Smart, Direto |

Selecionar FOK como o tempo de vigência fará com que a ordem seja executada por inteiro imediatamente ou cancelada. Um trader pode identificar uma oportunidade de curta duração para comprar ou vender uma opção que se alinharia a uma estratégia específica ou às necessidades da carteira. No entanto, a oportunidade pode estar sujeita à compra ou venda de um número mínimo de contratos. O tipo de ordem de execução imediata (Fill or Kill) foi desenvolvido para garantir que a ordem não seja executada apenas parcialmente. Caso a ordem não seja executada por inteiro imediatamente, será automaticamente cancelada.

Exemplo

- Clique no preço de venda para criar uma ordem de COMPRA

- Selecione FOK no campo Tempo de vigência

- Clique no T para enviar a ordem

Mais informações sobre o tipo de ordem – Ordem de compra de execução imediata (Fill or Kill)

Etapa 1 – Criar uma ordem de compra de execução imediata

Às 10h de terça-feira, você deseja lançar uma ordem para comprar 1.000 contratos da opção XYZ. Caso a ordem não possa ser executada por inteiro imediatamente, você prefere cancelá-la. Crie a ordem de compra, selecione um tipo de ordem (neste exemplo, escolhemos uma ordem limitada) e selecione FOK como o tempo de vigência. Caso a ordem não seja executada por inteiro imediatamente, ela será cancelada.

Etapa 2 – Ordem de compra de 1.000 contratos enviada

A ordem limitada foi enviada com o tempo de vigência configurado para Fill or Kill. Caso a ordem não seja executada por inteiro imediatamente, ela será cancelada.

Etapa 3 – A ordem é executada imediatamente

Seu preço-limite e o preço de mercado de XYZ são iguais (13,50) no momento da transmissão da ordem. A ordem é executada por inteiro imediatamente.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 1.000 |

| Tipo de ordem | LMT |

| Preço de mercado | 13,50 |

| Preço-limite | 13,50 |

| Tempo de vigência | FOK |

Cenário alternativo: o preço de mercado se afasta do preço-limite e a ordem não pode ser executada imediatamente

Nesse caso, o preço de mercado de XYZ sobe para 13,51, se afastando do seu preço-limite de 13,50. Como a ordem não pode ser executada por inteiro imediatamente, ela é cancelada.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 1.000 |

| Tipo de ordem | LMT |

| Preço de mercado | 13,51 |

| Preço-limite | 13,50 |

| Tempo de vigência | FOK |

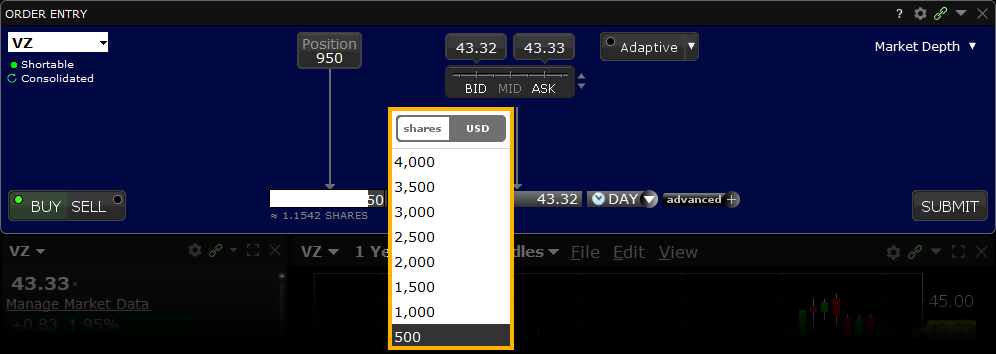

Tipo de ordem Ações fracionárias

Produtos: |

Ações, ETFs |

Plataformas: |

TWS, IBKR Desktop, IBKR Mobile, Portal do cliente |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

Smart |

As ações fracionárias permitem que os clientes da IBKR montem carteiras de investimento com base em um valor em dólares, e não na quantidade de ações. Os clientes da IBKR podem escolher qualquer ação elegível dos EUA, Canadá ou Europa (ou ETF, quando disponível) e decidir quanto desejam investir – é muito fácil. Se o preço de compra não resultar em um número inteiro de ações, a IBKR poderá comprar ou vender ações fracionárias.

Para definir um valor em dólares para uma ordem, use a ferramenta de quantidade no campo "Quantidade" para alternar de "ações" para moeda.

As ações fracionárias permitem que clientes da IBKR distribuam seus investimentos entre mais ações para obter uma carteira mais diversificada, além de utilizar pequenos saldos disponíveis de forma eficaz, maximizando potenciais retornos.

| Ações | Preço da ação1 | Valor investido | Ação fracionária % |

|---|---|---|---|

| META | USD 627,08 | USD 25 | 3,99% |

| GOOG | USD 291,74 | USD 25 | 8,57% |

| MSFT | USD 508,68 | USD 25 | 4,91% |

| NFLX | USD 1.136,44 | USD 25 | 2,20% |

| Carteira de ações | USD 100 |

Todos os símbolos de negociação apresentados têm finalidades meramente ilustrativas e não têm o propósito de caracterizar recomendações.

[1] Preços das ações em 11 de novembro de 2025.

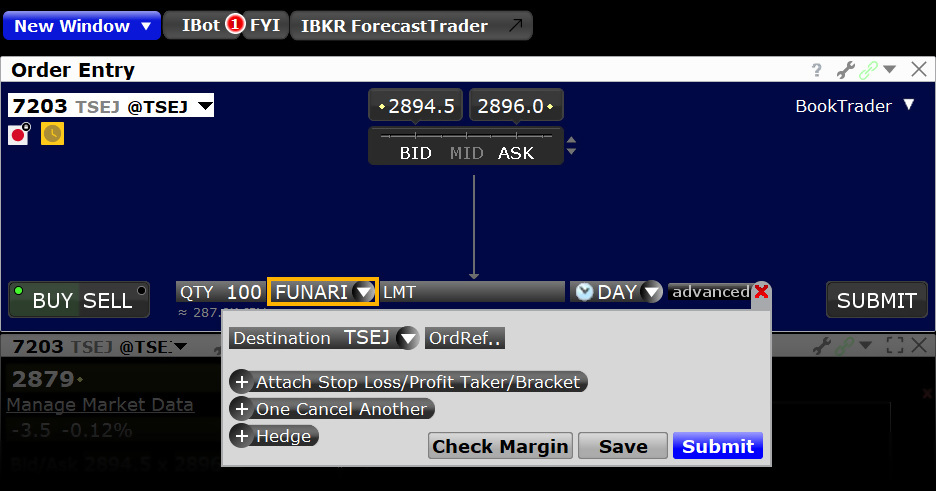

Tipo de ordem Funari

Produtos: |

Ações, ETFs |

Plataformas: |

Apenas TWS |

Regiões: |

Produtos de outros países |

Roteamento: |

Direto |

Uma ordem Funari é lançada como uma ordem limitada ao preço-limite determinado pelo usuário, e qualquer quantidade que não seja executada até o final da sessão de negociação será reenviada como uma ordem a mercado no fechamento. Ordens a mercado no fechamento são executadas o mais próximo possível do preço de fechamento.

Exemplo

- Selecione FUNARI no campo Tipo de ordem

- A ordem deve ser roteada para a TSEJ

Declaração informativa

A IB poderá simular ordens a mercado nas bolsas de valores. Para saber mais, veja gestão de ordens a mercado usando ordens simuladas.

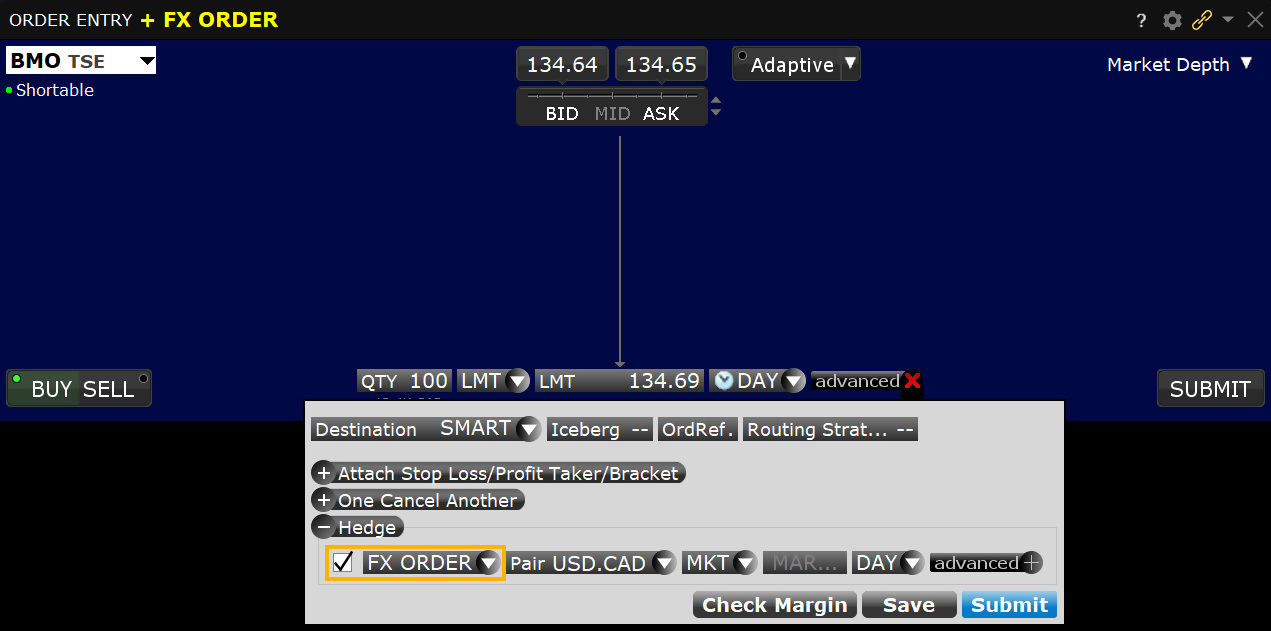

Ordem anexada Ordem FX

Produtos: |

Ações, ETFs, opções |

Plataformas: |

Apenas TWS |

Regiões: |

Apenas produtos de outros países |

Roteamento: |

Direto |

Você pode anexar uma Ordem FX quando estiver comprando um contrato em uma moeda diferente da sua moeda-base, a fim de converter a moeda-base para a moeda do contrato para cobrir o custo da negociação.

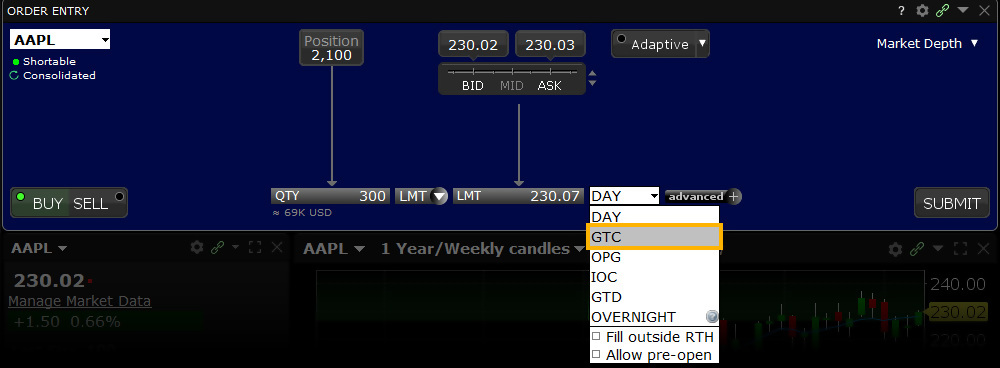

Tipo de ordem Válida até o cancelamento (GTC)

Produtos: |

Ações, ETFs, opções, futuros, FOPs, moedas, CFDs, bonds, warrants, EFPs |

Plataformas: |

TWS, IBKR Desktop, IBKR Mobile, Portal do cliente |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

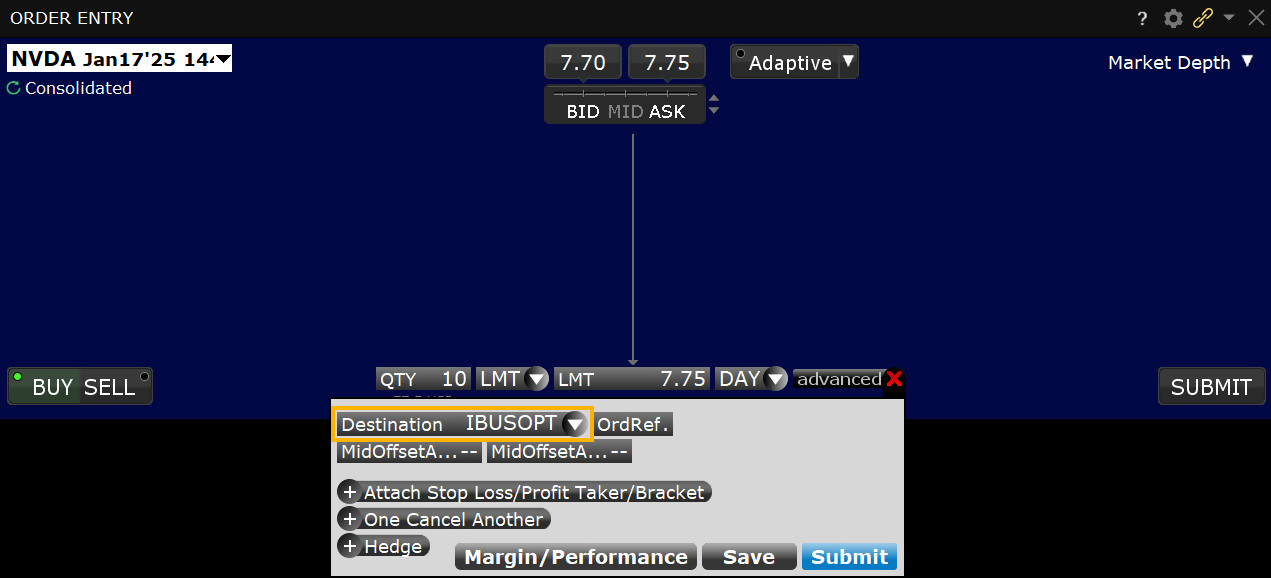

Smart, Direto |

Ordens válidas até o cancelamento (GTC) permanecem ativas até a execução ou cancelamento.1. A capacidade de lançar uma oferta de compra bem abaixo do preço de negociação vigente para a maioria das classes de ativos, ou uma oferta de venda a um preço maior do que o nível de preço atual, permite que um investidor envie uma ordem com dias, semanas ou até meses de antecedência, sem ter que repetir o processo todos os dias.

O tipo de ordem GTC permite que os traders determinem com antecedência os níveis de entrada ou saída do mercado. Ordens GTC geralmente2 são canceladas automaticamente nas seguinte condições:

- Se uma operação societária relacionada a um título resultar em um desdobramento ou um desdobramento reverso de ações, troca por ações ou distribuição de ações.

- Se a empresa emitir um dividendo que exceda 3% do preço de fechamento do dia anterior ou um dividendo extra/especial, independentemente do valor do pagamento.

- Se você não iniciar sessão na sua conta IBKR por 90 dias.

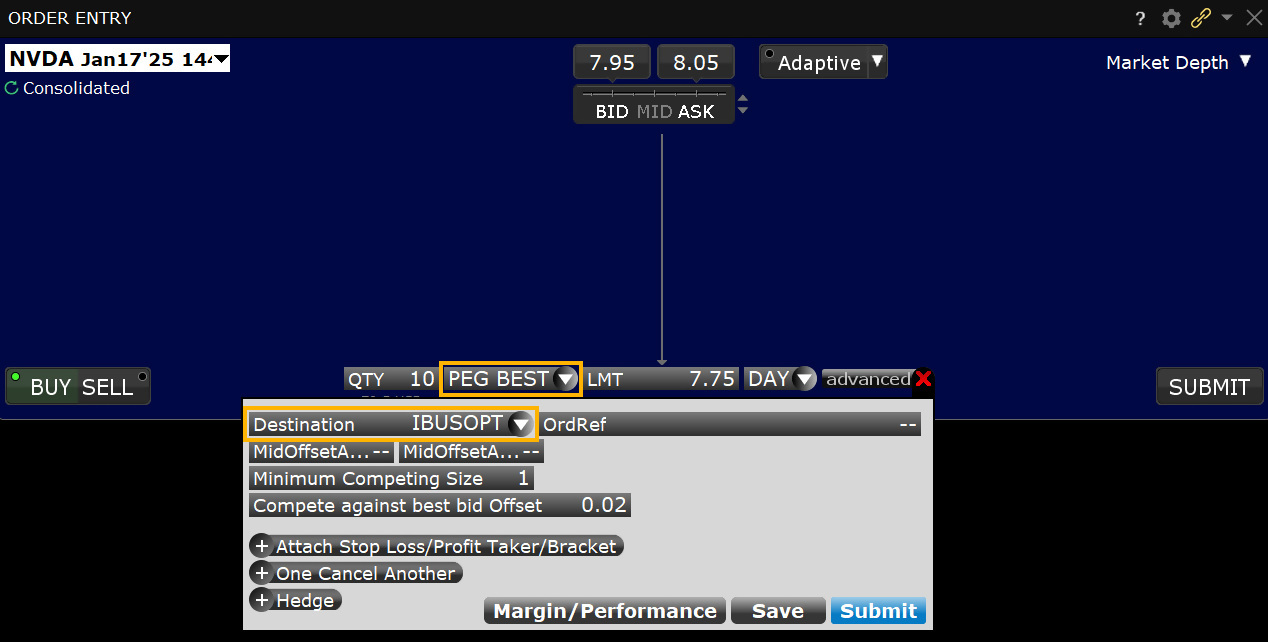

- Ao término do trimestre fiscal que sucede o atual. Por exemplo, uma ordem enviada durante o terceiro trimestre de 2011 será cancelada no final do quarto trimestre de 2011. Caso o último dia do trimestre não seja um dia de negociação, o cancelamento ocorrerá após o encerramento do último dia de negociação do trimestre. Por exemplo, se o último dia do trimestre for domingo, as ordens serão canceladas na sexta-feira anterior.

- Caso a ordem seja alterada, a data de vencimento automático será ajustada para o final do trimestre fiscal que sucede a data da alteração.

Exemplo usando o Mosaico

Mais informações sobre o tipo de ordem – Ordem válida até o cancelamento

Neste exemplo, temos uma posição long de 7.250 ações no ticker F, cotado a 16,04/05. O investidor deseja lançar uma ordem limitada para vender toda a posição a um preço superior ao preço de negociação vigente. Usando o atributo "Válida até o cancelamento", o investidor pode lançar essa ordem na esperança de que ela seja eventualmente executada ao preço desejado.

A vantagem desse atributo é que o investidor não precisará lançar a mesma ordem dia após dia até que o nível de preço desejado seja atingido.

| Premissas | |

|---|---|

| Operação | VENDA |

| Qtd. | 7.250 |

| Tipo de ordem | LMT |

| Preço de mercado | 16,05 |

| Preço-limite | 16,53 |

| Tempo de vigência | GTC |

Gráfico – Lançamento de uma ordem válida até o cancelamento para o ticker F

Clique no botão Vender para gerar uma boleta de ordem para vender ações do Ticker F. Observe que o fundo ficará vermelho para indicar que uma ordem de venda está sendo criada. Ao clicar no botão Comprar, o fundo ficará azul. Quando você clica em um ticker na janela da carteira ou em outra janela vinculada, o ativo é automaticamente inserido no painel de lançamento de ordens. O campo Quantidade mostrará a quantidade padrão para a ação, mas pode ser alterado. Basta clicar no campo e selecionar a quantidade desejada. Também é possível digitar a quantidade desejada diretamente no campo. Insira o número de ações a serem vendidas ou clique no botão Posição para vender todas as ações de F na sua carteira. Ao clicar neste botão, o campo de quantidade será preenchido com a quantidade total da posição. Em seguida, selecione LMT no botão de tipo de ordem, pois queremos definir um preço-limite.

Clique no campo do preço-limite para alterá-lo. Neste exemplo, o preço-limite de USD 16,53 é consideravelmente maior que o NBBO e está acima da faixa de negociação diária. Em outras palavras, é improvável que a ordem seja executada durante a sessão atual.

No campo do tempo de vigência, selecione GTC para garantir que a ordem permaneça ativa até que seja executada. Observe também que, no mesmo campo, é possível configurar a ordem para que ela permaneça ativa fora do horário regular de negociação (HRN) e possa ser executada na sessão de pré-abertura. Basta selecionar caixa apropriada. A ordem GTC para vender 7.250 ações do ticker F a USD 16,53 já pode ser lançada. Clique no botão "Enviar" para transmitir a ordem, que permanecerá ativa até que seja executada ou cancelada pelo usuário.

Exemplo no TWS

- Clique no preço de venda para criar uma ordem de COMPRA

- Selecione LMT no campo do tipo de ordem

- Selecione GTC no campo do tempo de vigência

- Insira a quantidade desejada no campo Quantidade

- Preencha o campo do preço-limite com o preço desejado

- Clique no T para transmitir a ordem

Mais informações sobre o tipo de ordem – Ordem válida até o cancelamento

Etapa 1 – Criar uma ordem de compra válida até o cancelamento

O tempo de vigência "Válida até o cancelamento" (GTC) mantém a ordem ativa até que ela seja executada ou cancelada. Neste exemplo, é segunda-feira, 1º de junho, e você deseja comprar 100 ações da XYZ, cujo preço de venda atual é 127,38. Você também deseja que a ordem permaneça ativa até que seja executada. Crie uma ordem limitada para comprar 100 ações a um preço-limite de 127,30 e selecione GTC como o tempo de vigência.

Etapa 2 – Ordem enviada

A ordem limitada foi enviada e permanecerá ativa até a execução ou cancelamento.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 100 |

| Tipo de ordem | LMT |

| Preço de mercado | 127,38 |

| Preço-limite | 127,30 |

| Tempo de vigência | GTC |

Etapa 3 – A ordem permanece ativa até o cancelamento

Passaram-se dois dias. As ações da XYZ caíram para 127,35, mas não atingiram seu preço-limite de 127,30. Sua ordem de 100 ações da XYZ não foi executada. Neste momento, você decide que não quer mais esperar que o preço de mercado da XYZ caia para o seu preço-limite, e cancela a ordem em vez de esperar que ela seja executada.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 100 |

| Tipo de ordem | LMT |

| Preço de mercado | 127,35 |

| Preço-limite | 127,30 |

| Tempo de vigência | GTC |

Declaração informativa

- As ordens enviadas para a IBKR que permanecerem ativas por mais de um dia não sofrerão ajustes referentes à distribuição de dividendos ordinários. Se você deseja levar em conta a distribuição de dividendos para alterar a ordem antes da data ex-dividendo, considere usar ordens do tipo Válida até a data/hora (GTD) ou do tipo Válida após a data/hora (GAT), ou uma combinação das duas.

- Ordens de ações que permanecerem ativas por mais de uma sessão de negociação serão sinalizadas como Não reduzir (DNR, na sigla em inglês). A IBKR, na medida do possível, cancelará ordens GTC com as características descritas acima; no entanto, a IBKR pode não ser capaz de cancelar tais ordens em tempo hábil sob certas circunstâncias, incluindo, entre outras, quando a IBKR receber informações sobre uma operação societária até 48 horas antes da data efetiva anunciada. Nesses casos, as ordens GTC podem permanecer ativas e ser executadas. É responsabilidade do cliente monitorar a conta e tomar as medidas adequadas caso uma operação societária seja anunciada.

Tipo de ordem Válida até a data/hora (GTD)

Produtos: |

Ações, ETFs, opções, futuros, FOPs, moedas, CFDs, bonds, warrants, EFPs, |

Plataformas: |

TWS, IBKR Desktop |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

Smart, Direto |

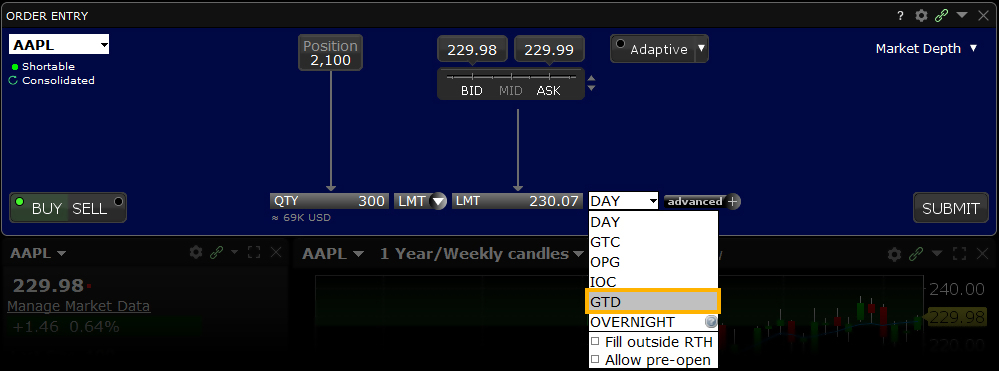

O tempo de vigência "Válida até a data/hora" (GTD, na sigla em inglês) permite que o usuário determine uma data e hora de vencimento para a ordem. Pra lançar esse tipo de ordem, é necessário selecionar GTD como o tempo de vigência, inserir uma data no campo Data de vencimento e também uma hora no campo Horário de vencimento. Observe que, se você definir apenas a data de vencimento, a ordem não executada será cancelada no fechamento do mercado na data indicada.*

Exemplo

- Use a opção Personalizar layout > Colunas da ordem para exibir as colunas Data de vencimento e Horário de vencimento

- Clique no preço de venda para criar uma ordem de COMPRA

- Preencha o campo do preço-limite com o preço desejado

Mais informações sobre o tipo de ordem – Ordem válida até a data/hora

Etapa 1 – Criar uma ordem de compra válida até a data/hora

Você deseja enviar uma ordem de 100 ações da XYZ que permanecerá ativa (se necessário) até às 16h ET do dia 23 de julho. Primeiro, crie uma ordem de compra limitada ao clicar no preço Ask de XYZ, e depois insira um preço-limite.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 100 |

| Tipo de ordem | LMT |

| Preço de mercado | 47,56 |

| Preço-limite | 47,54 |

Etapa 2 – Inserir uma data e horário e, em seguida, enviar a ordem

Em seguida, selecione GTD no campo do tempo de vigência e selecione uma data e hora. Nos campos Data de vencimento e Horário de vencimento, use os ícones de Calendário para selecionar a data e a hora desejadas e, em seguida, envie a ordem. A ordem enviada permanecerá ativa até a execução, cancelamento ou até a data e horário selecionados (neste exemplo, 23 de julho às 16h ET).

Etapa 3 – Ordem enviada

A ordem válida até a data/hora foi transmitida e será mantida no sistema da IBKR até a execução, cancelamento ou até a data e horário especificados.

Etapa 4 – Se não for executada, a ordem será cancelada na data e hora especificadas

Às 16h ET do dia 23 de julho, a ordem limitada ainda não foi executada nem cancelada. Como o tempo de vigência (GTD) da sua ordem se esgotou, ela será cancelada.

| Premissas | |

|---|---|

| Operação | COMPRA |

| Qtd. | 100 |

| Tipo de ordem | LMT |

| Preço de mercado | 47,56 |

| Preço-limite | 47,54 |

| Tempo de vigência | GTD |

| Vencimento: Data | 23 de julho de 20XX |

| Vencimento: Horário | 16h |

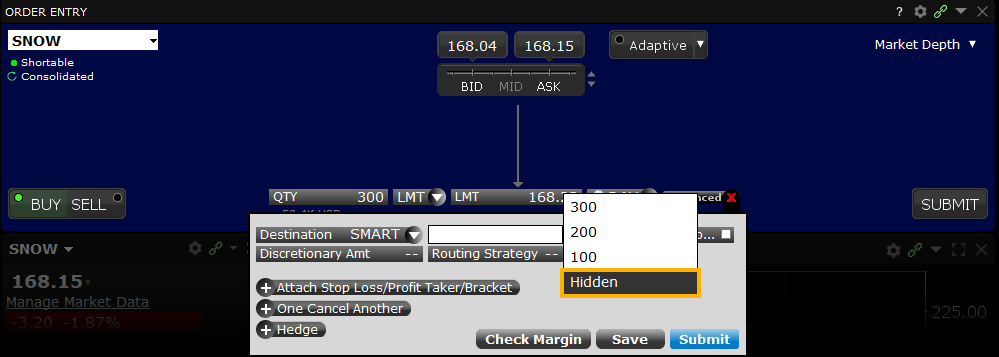

Tipo de ordem Oculta

Produtos: |

Ações, ETFs, opções, futuros, FOPs, CFDs, bonds, warrants |

Plataformas: |

Apenas TWS |

Regiões: |

Produtos dos EUA e de outros países |

Roteamento: |

Smart, Direto |

Ao aplicar o atributo "Oculta" a ordens de grande volume, investidores podem esconder a quantidade enviada do mercado. Ordem oculta é uma solução simples para manter o anonimato no mercado ao tentar comprar ou vender grandes quantidades de ações, opções, títulos, warrants, futuros ou opções sobre futuros. Adicionar esse tipo de ordem à janela de negociação principal do TWS é simples: basta selecionar a caixa de seleção apropriada para ativar o atributo. Exiba o campo "Oculta" no Gerenciador de layout e marque o atributo "Oculta" na linha da ordem. A ordem será enviada, mas não será visível para o mercado.

Exemplo

Você deseja comprar 5.000 ações da XYZ, mas não quer que sua ordem afete o mercado nem que ela fique visível para outros traders. Exiba o campo "Oculta" no Gerenciador de layout e marque o atributo "Oculta" na linha da ordem. A ordem será enviada, mas não será visível para o mercado.

Observação:

A IB poderá simular ordens ocultas nos mercados. Para saber mais, veja gestão de ordens ocultas usando ordens simuladas.

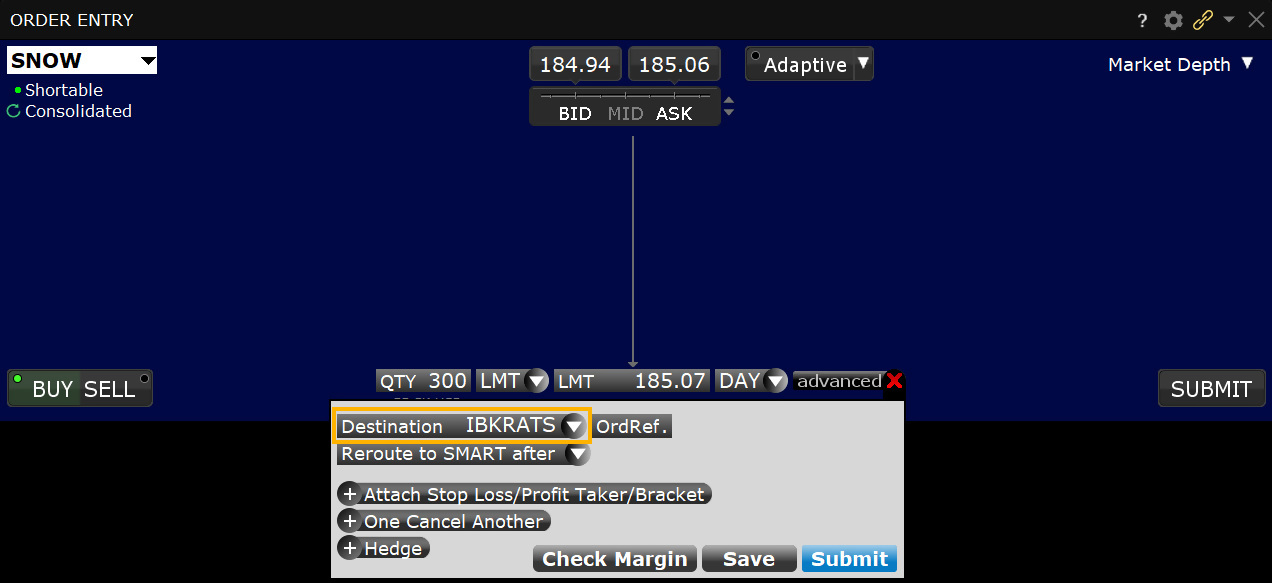

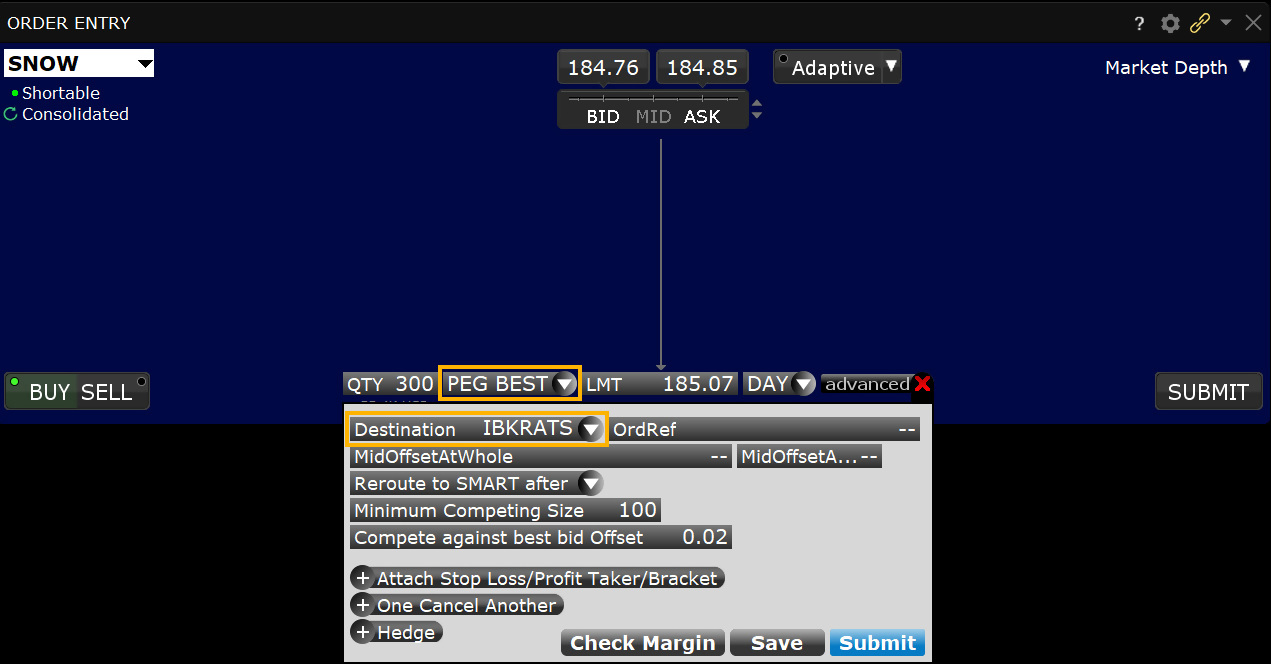

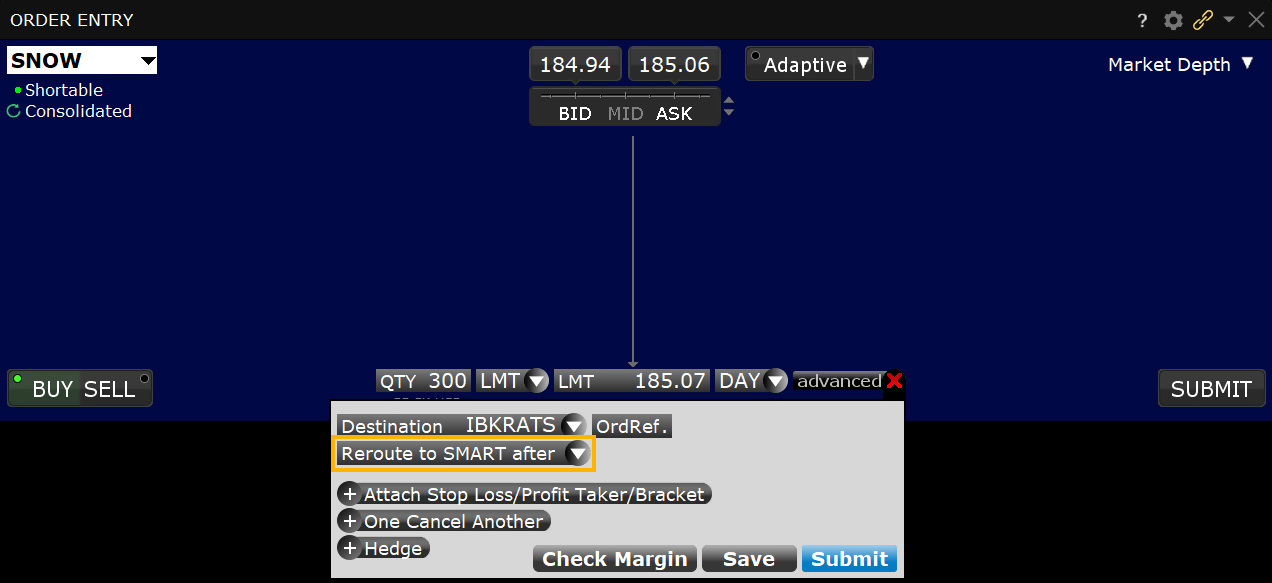

Tipo de ordem IBKR ATS

Produtos: |

Ações, ETFs |

Plataformas: |

TWS, IBKR Desktop, IBKR Mobile, Portal do cliente |

Regiões: |

Apenas produtos dos EUA |

Roteamento: |

Direto |

Nossos clientes podem rotear ordens de ações dos EUA para o destino IBKR ATS para adicionar liquidez. As ordens roteadas para o IBKR ATS são automaticamente marcadas como ordens "não mantidas" e publicadas no book de ofertas da IBKR, onde podem ser negociadas contra ordens SmartRouted recebidas que sejam compatíveis.

Diversos tipos de ordens estão disponíveis para lançamento de liquidez no IBKR ATS, incluindo ordens indexadas intermediárias (Pegged-to-Midpoint), ordens indexadas à melhor (Pegged-to-Best), ordens relativas/indexadas primárias (Pegged-to-Primary) e ordens indexadas ao mercado (Pegged-to-Market), além de ordens limitadas.

Ordens indexadas intermediárias (Pegged-to-Midpoint) roteadas para o IBKR ATS são únicas no setor, pois permitem desvios positivos e negativos, com instruções de arredondamento quando o preço efetivo cair em incrementos de um tick ou meio tick. Isso permite uma maior personalização da ordem e permite também que ela concorra de forma mais eficaz com outras ordens anexadas intermediárias que estão no IBKR ATS.

Também única no setor, a ordem indexada à melhor (Pegged-to-Best) permite que ordens roteadas para o IBKR ATS concorram não apenas com o NBBO vigente, mas também com outras ordens no IBKR ATS, até o ponto médio do NBBO.

O roteamento direto para o IBKR ATS direto pode ser usado em conjunto com diversos algoritmos da IB, como Acumulação/Distribuição, além dos tipos de ordem descritos acima.

Ordens de adição de liquidez roteadas para o IBKR ATS cujo preço efetivo corresponda ou ultrapasse o lado oposto do NBBO são reajustadas para ficarem a uma distância de um incremento mínimo (tick) do lado oposto (menos agressivo), exceto ordens anexadas intermediárias (Pegged-to-Midpoint) com desvios positivos quando o spread do NBBO é de um centavo. Nesse caso, o preço da ordem será reajustado para o ponto médio do NBBO.

Todas as ordens roteadas para o IBKR ATS podem ser configuradas para permanecer no IBKR ATS por um período determinado, após o qual serão redirecionadas para o destino SMART.

Ordens roteadas para adicionar liquidez ao IBKR ATS também podem determinar uma quantidade mínima para a ordem do lado oposto com a qual a ordem roteada pode interagir. Por exemplo, um cliente pode rotear uma ordem de adição de liquidez de 10.000 ações com uma quantidade mínima de 1.000 ações. Nesse caso, somente ordens Smart com quantidade maior ou igual a 1.000 ações poderão ser negociadas contra a ordem de adição de liquidez.

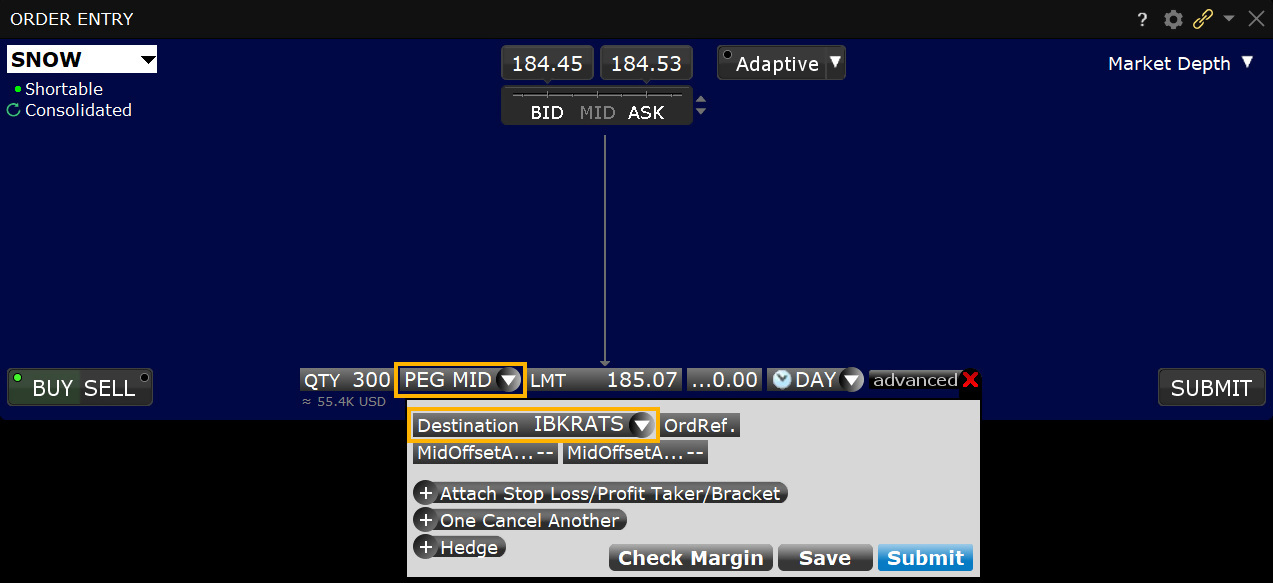

Tipo de ordem IBKR ATS Indexada à melhor (Pegged-to-Best)

Produtos: |